как можно стать акционером

Как стать акционером? Что для этого нужно?

Акции, если учесть общепринятое определение, являются самым распространенным видом ценных бумаг в России. Бумаги эти подтверждают право на участие в управлении организацией. С их помощью владельцы получают дивиденды, а также долю имущества в случае ликвидации. Любой гражданин может стать акционером. При этом ему не понадобится ничего, кроме документа, удостоверяющего личность.

Способы покупки

Как стать акционером? На самом деле просто: нужно купить акции через посредника-брокера или же непосредственно у их владельца. Первый способ является наиболее распространенным. Он позволяет приобрести бумаги любой понравившейся компании. Как купить акции?

Для того чтобы осуществить покупку через брокера, нужно совершить следующие действия:

Как стать акционером открытого акционерного общества

Еще одной возможностью стать владельцем акций является вход в состав учредителей АО (акционерного общества). Акции при этом разделяются между всеми учредителями этого общества. При таком способе не приходится ничего приобретать, так как человек автоматически становится акционером.

Организация может иметь не только обычные акции, но и привилегированные, обладатели которых не имеют права голосовать на общих собраниях акционеров, но при этом у них сохраняются права на выплаты в случае ликвидации и дивиденды. По привилегированным акциям дивиденды, как правило, выше.

Как стать акционером такого общества? После того как оно учреждено, а акции размещены, их можно купить непосредственно у самих владельцев. Покупку может осуществить как тот человек, который уже входит в число акционеров общества, так и любые другие люди.

Чтобы стать акционером открытого акционерного общества, нужно совершить те действия, которые были описаны выше: обратиться к фирме-брокеру либо приобрести акции напрямую у их владельца. После того как акции были куплены, их можно перепродать любому другому человеку, так как нет никаких специальных ограничений на подобные сделки.

Как стать акционером ЗАО

Главной особенностью закрытого акционерного общества является лимит на количество акционеров. Их число не может быть выше 50. Если их больше, то нет возможности купить акции человеком со стороны.

Покупая акции ЗАО, нужно помнить еще об одной важной особенности – при их приобретении преимущество сохраняется за другими акционерами. Это значит, что прежде чем продать акции третьему лицу, их держатель сначала должен уведомить общество о продаже. Если в течение двух месяцев нынешние акционеры не захотят использовать свое право, то владелец сможет продать акции другому человеку. Для того чтобы избежать проблем, рекомендуется, перед тем как купить акции, удостовериться в том, что продавцом выполнено данное условие.

Существует возможность обхода этого правила. Из-за того, что оно распространено лишь на куплю и продажу, можно заключить договор о другой операции, например, обмена.

Покупка акций банка

Как стать акционером такого предприятия, как банк? Нужно совершить те же самые операции. В большинстве случаев банки существуют в форме открытых АО, и их акции обращаются на рынке публично. Чтобы их купить, нужно связаться с брокером и открыть счет. Нужно учесть при этом, что часто в роли брокера выступает сам банк, и есть смысл убедиться в такой возможности, исходя из того, акционером какого именно банка человек хочет стать.

Акции «Сбербанка»

Как стать акционером «Сбербанка»? Можно обратиться в любой территориальный филиал предприятия с документом, удостоверяющим личность покупателя. На текущий момент около четырех процентов акций «Сбербанка» принадлежат именно частным инвесторам. Поэтому приобрести их есть возможность у каждого.

Акции «Газпрома»

Стать акционером ОАО «Газпром» совсем не трудно. Это может сделать любой желающий при наличии определенных средств и желании их увеличить. Выбирая компанию, необходимо обратить внимание на стабильность «Газпрома», а также на высокую вероятность увеличения стоимости акций. Перед тем как принять решение о покупке, нужно взвесить все за и против.

Акции «НК Роснефть»

Ценные бумаги этого ОАО на рынке представлены в виде обыкновенных акций. Их обладателем стать так же просто, как и любых других. Для этого надо обратиться к брокеру. Существует компания «Реестр РН», в которой можно получить подтверждение права владения в документальной форме – в виде выписки из реестра акционеров.

Как стать акционером за 15 минут и жить на дивиденды

На мировых фондовых рынках обращаются акции примерно десяти тысяч компаний. Выбрать, а затем еще и купить их большинству новичков кажется непосильной задачей. В результате, привлекательный и доходный рынок недополучает частные инвестиции, а сами инвесторы — потенциальный доход. TatCenter.ru объясняет, как можно стать акционером за считанные минуты, и почему это — выгодно.

Деньги должны работать

Еще несколько лет назад фондовый рынок был своеобразным « клубом для избранных». Новички, опасаясь сложности процедуры покупки акций, предпочитали классические инструменты вроде банковских депозитов. Последние надежны и практически не несут рисков, однако, главный их недостаток — низкая доходность. К примеру, во второй декаде июля максимальная ставка по вкладам в рублях опустилась до 8,85%, в то время как годовая инфляция по итогам июня в РФ составила 7,5%, а по итогам 2015 года — 12,9%. Средства на вкладе, зачастую, лежат « мертвым грузом» и в лучшем случае их можно сберечь от инфляции.

Осознание, что деньги должны работать, заставляет активных, предприимчивых людей искать доступные инструменты не сбережения, а инвестирования.

Привлекает и доходность. Так, акции Сбербанка в прошлом году показали доходность на уровне 85%, Facebook +35%, Amazon +125%. Почему бы не подарить ценные бумаги на день рождения другу или шефу, у которого « все есть», или самому не причаститься к бизнесу мирового бренда, даже если ты в этом ничего не смыслишь, и получать дивидендный доход?

Если раньше покупка акций американских или российских компаний, казалась сложной и затратной по времени — требовались личный визит в брокерскую компанию для открытия счета, регистрация на бирже, перечисление средств на счет, подключение торговой платформы и проч., — то сегодня купить ценные бумаги можно в интернет-магазине. По аналогии с одеждой и бытовой техникой.

«Меня привлекла простота»

«Меня привлекла простота: не нужно никуда идти, просто выбрал ценную бумагу и оплатил карточкой, — рассказывает программист компании Youdo.com из Казани Кирилл Желтов о первом опыте покупки бумаг в Сети. — Для меня это был эксперимент, я никогда раньше не покупал акции, и решил, наконец, попробовать — узнать, как это работает. Купил небольшой пакет бумаг компании « Лукойл», и потом получил все подтверждающие документы. Приехал домой и сказал, шутя: «Поздравьте меня, я теперь акционер».

48-летний предприниматель из Казани Айрат, в свою очередь, рассказывает, что инвестировать в акции он решил после того, как лицом к лицу столкнулся с кризисом.

«В один момент рубли на банковском депозите, отложенные на обучение сына за границей, уменьшились вдвое. Было принято решение инвестировать оставшиеся деньги в акции иностранных и российских компаний. Опыт предпринимателя подсказывает, что « яйца нужно распределять по разным корзинам». Опыт человека, пережившего ни один кризис, говорит о том, что российский рынок, скорее всего, будет восстанавливаться, можно купить акции дешево. Акции американских компаний — хороший заработок в надежной валюте.

После оплаты и подписания по смс трех документов, в течение нескольких минут пришли на почту документы, подтверждающие открытие брокерского счета и наличие на нем купленных бумаг. Ставка на рост фондовых рынков уже дает положительные результаты».

На самом деле, это не шутка, а утверждение « стал акционером за 15 минут» — не голословно. TatCenter.ru проверил это на собственном опыте.

Тест-драйв интернет-магазина акций

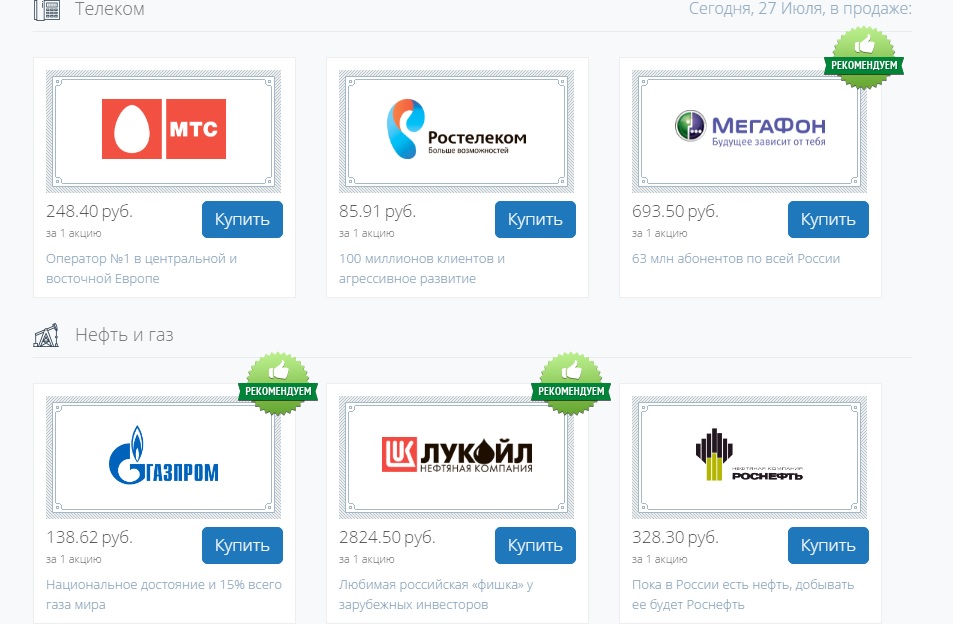

Далее формируем пакет. Акции продаются лотами. В каждом лоте отдельно взятой компании определенное количество акций. Обращайте на это внимание. При покупке исходим из собственных предпочтений, анализа и рекомендаций — по акциям каждого эмитента в магазине предлагается аналитический комментарий, детальная информация по эмитенту и рекомендации четырех источников по выбранной бумаге — покупать, продавать или держать. Все предельно понятно. Кроме того, в описании лота обязательно указаны потенциал роста бумаги и дивидендный доход.

Эксперты рекомендуют при покупке бумаг обращать внимание на отраслевых лидеров рынка. От них, как правило, можно ожидать уверенного роста в силу высокой выручки, инвестиций в новые разработки и доверия со стороны крупных инвесторов и банков, что создает спрос на акции — их котировки уверенно идут вверх.

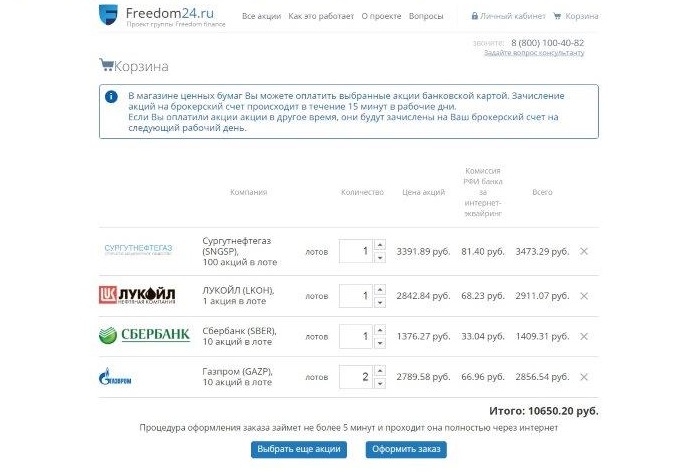

Бумага понравилась — отправляем ее в корзину. Минимальная сумма покупки — 10 тыс. рублей.

Мы сформировали пакет из акций четырех компаний — «Сургутнефтегаз», «Лукойл», «Газпром» и Сбербанк. В бумагах первой компании привлекает дивидендная доходность — она по привилегированным акциям является самой высокой на рынке и находится на уровне 20%. «Лукойл» понравился тем, что акции компании с января этого года уже выросли на 35% за счет развития новых месторождений и увеличения объема нефтедобычи. «Газпром», согласно закрытому 20 июля реестру акционеров, анонсировал дивидендный доход в размере 7,89 рублей на акцию, то есть она превысила 5% годовых, что, несомненно, является приятным бонусом к приросту курсовой стоимости почти на 20% с начала года. Ну, а акции Сбербанка на фоне увеличения прибыльности бизнеса, выходящего из кризисного шока, просто выросли с января в два раза.

Пакет из 121 акции обошелся нам в 10 650 рублей.

Оплатить выбранные акции в интернет-магазине ценных бумаг можно банковской картой. Зачисление их на брокерский счет происходит в течение 15 минут в рабочие дни. Если бумаги оплачиваются в другое время, они зачисляются на брокерский счет на следующий рабочий день.

После оплаты надо ввести данные в систему, которая заключает электронные договора. Заранее приготовьте сканы паспорта — главная страница с фотографией и страница с регистрацией — они требуются для удаленного открытия счета. Надо знать и номер ИНН.

Когда проходите верификацию и подписываете договора в электронном виде, все действия подтверждаются СМС-кодами. При заключении электронного договора обратите внимание, что все поля должны быть заполнены именно так, как это указано в паспорте. То есть если в паспорте написано, что местом рождения является гор. Казань, то, написав просто Казань, регистрация не пройдет, о чем сообщил вежливый консультант поддержки интернет-магазина. Он же пояснил, что при желании клиент может заказать бумажную версию документов. Однако, для соблюдения российского законодательства достаточно и электронной.

Отслеживать стоимость пакета можно в личном кабинете. А если акции надо продать, подаете заявку брокеру через WEB-терминал в личном кабинете или отдаете поручение трейдерам компании по телефону. После продажи, подписываете поручение и выводите заработанные деньги на свой банковский счет.

Акции — это выгодно

Инвестирование, это не трейдинг, не сиюминутные вложения. Рассчитывать надо на горизонт минимум в один год, предупреждают эксперты. Не следует также инвестировать более четверти своих сбережений. Доход от акций повышенный, а значит — высок и риск.

Заработать при этом можно не только на росте акций в цене, но и на дивидендах. Их платят многие компании. Выплаты американских эмитентов в долларах в среднем ежегодно составляют от 5%, максимальную доходность по дивидендам среди российских компаний- более 20\%, как уже было сказано выше, показали акции компании « Сургутнефтегаз».

В интернет-магазине компании « Фридом Финанс» доступны не все ценные бумаги, торгующиеся на бирже. Однако выбор бумаг качественных эмитентов широк. Кроме того, «погуглив», не трудно понять, что большинство запросов в поисковиках приходится на акции трех самых известных эмитентов. Их акции на полках магазина https://freedom24.ru есть.

Лицензия № 045−13 561−100 000 на осуществление брокерской деятельности от 19 мая 2011 года

Выдана ФСФР России

Что нужно знать об акциях начинающему инвестору?

Уоррен Баффет, Джордж Сорос, Билл Гросс, Ларри Уильямс — это список общеизвестных мультимиллионеров, сколотивших свое состояние на фондовом рынке. Обогатиться на бирже действительно можно, но настоящего трейдера отличает не способность в один момент поймать тренд, а прежде всего способность получать постоянный и стабильный доход от своей деятельности.

А «без труда не выловить и рыбку из пруда». Поэтому если вы действительно решили узнать что такое фондовый рынок и получать прибыль, то стоит пройти несколько шагов. И первый из них — это знакомство с инструментами рынка.

Начнем, пожалуй, с самого «ходового товара» на бирже — акций.

Что такое акции?

Акция — это ценная бумага, дающая своему владельцу право на участие в управлении компанией и получение части её прибыли. Покупая акцию, вы, по сути, приобретаете частичку компании. Если эта корпорация работает и получает прибыль, то вместе с ней работают и приносят доход и ваши деньги — как благодаря росту цен на акции в долгосрочной перспективе, так и в виде дивидендов.

Зачем компании выпускают акции?

Бизнес, особенно на этапе развития, нуждается в финансировании. Уставного капитала для осуществления новых проектов недостаточно, и компании необходимые средства. Для этого компания может взять кредит в банке или выпустить облигации и стать должником перед их держателями. Но есть и другой способ привлечь финансирование — продажа части собственного бизнеса в виде акций. Таким образом, предприятие получает возможность развиваться и получать дополнительную прибыль за счет инвесторов, а держатели акций также получают доход за счет развития бизнеса, частью которого они являются.

Что дает вам владение акциями?

Компания может выпускать оба этих вида или же ограничиться только одним. Например, чтобы купить «частичку» Сбербанка, можно приобрести как обыкновенные, так и привилегированные («префы», как их еще называют) акции. В торговых системах или приложениях их обозначают ао и ап соответственно.

Основное отличие этих категорий — в порядке получения прибыли и возможности влиять на принятие важных для компании решений.

В любом случае имеет значение, какое именно количество акций находится в собственности акционера. Так, владея 1 акцией — вы получаете базовые права собственника компании: участие в управлении (участие в собраниях акционеров), право на дивиденды и на компенсацию в случае ликвидации АО. А владея 2%, вы можете уже выдвигать своего представителя в совет директоров. Подробнее о правах акционеров читайте здесь >>

Как зарабатывать на акциях?

Понятно, что обычный участник рынка не имеет достаточного количества ценных бумаг, чтобы прямо или косвенно влиять на судьбу компании. Но по сути ему это и не нужно. Главная цель покупки акции — получение прибыли. И заработать он может двумя способами: получив дивиденды или доход от разницы между ценами покупки и продажи акций.

Покупка и продажа акций

Торговать акциями российских компаний на Московской бирже может каждый желающий. Для этого ему просто необходимо открыть брокерский счет у брокера, завести средства и начать осуществлять покупки. Совершить сделку вы можете несколькими способами. Позвонив брокеру и подав голосовое поручение на «покупку/продажу» или с помощью специальных торговых систем. Компания БКС Брокер для своих клиентов разработала специальное мобильное приложение — «Мой Брокер». Установив его на телефон, вы сможете не только в несколько кликов стать владельцем бумаги, но и получать дополнительную информацию и рекомендации экспертов компании.

Разница между стоимостью покупки и продажи акции это и есть ваша прибыль. Купили дешевле, а продали дороже. Но на деле не так все просто. Вложение в акции может принести как доход, так и убыток, и чтобы ваши инвестиции были прибыльными, необходимо учитывать множество параметров при выборе активов. Расскажем, на что в первую очередь стоит обратить внимание при покупке акций, особенно если вы не обладаете опытом и специальными знаниями.

Финансовое положение компании и оценка ее акций

Есть разные параметры при выборе акции для покупки, но один из главных — это финансовые показатели той компании, чью бумагу вы собираетесь приобрести. Ведь покупая акцию, вы становитесь владельцем частички этой компании и заинтересованы в успехе бизнеса.

Каждый квартал компании, акции которых обращаются на Московской бирже, публикуют свою финансовую отчетность. Именно по ней акционеры и потенциальные инвесторы могут судить сколько заработала компания, как собирается развивать свой бизнес дальше, какие риски существуют. Кроме показателей выручки, рентабельности и чистой прибыли, в отчётности встречаются и другие, о значении которых начинающий инвестор понятия не имеет. В этом случае лучше обратиться к профессионалам. Каждая брокерская и инвестиционная компания имеет штат аналитиков, которые специализируются на отдельных секторах и внимательно следят за финансовым положением компании. Кроме того, используя различные рыночные мультипликаторы, они оценивают привлекательность не только самой компании, но и потенциал роста или же падения ее бумаг.

В приложении Мой Брокер вы можете найти рекомендации аналитиков различных компаний по отдельным акциям, а также ознакомиться с консенсус — прогнозом.

Следим за новостями

Фондовый рынок — это живой организм, который чутко реагирует как на внешние факторы, так и на внутренние изменения. Функционирует он по воле сотен миллионов людей, которые каждую минуту принимают то или иное решение. Но именно эти решения и отображаются на цене акций и приводят к росту или падению котировок. Мы не раз становились свидетелями, как какая-то бумага в определенный момент просто кубарем катилась вниз или взлетала на 10%. Часто драйвером для таких резких движений становились новости. Умение грамотно оценить влияние определённого события на «судьбу» бумаги позволит не только избежать убытков, а, напротив, может открыть возможность для удачных вложений.

В приложении Мой Брокер вы cможете найти последние новости и их оценку по интересующей вас компании

Не забываем о ликвидности

Ликвидность акции — очень важный показатель. От степени ликвидности актива зависит, сколько времени уйдет на осуществление операции и какие придётся понести убытки при совершении сделке по купли-продажи акций. Так, высокая ликвидность бумаг позволяет продать их быстро и без существенных потерь.

На Московской бирже торгуется несколько сотен акций различных компаний. Самые ликвидные из них называют «голубыми фишками». Среди них бумаги таких известных компаний, как Сбербанк, Газпром, Лукойл, Роснефть и т.д. Объемы торгов по ним ежедневно составляют несколько миллиардов рублей и проблем с покупкой и продажей бумаг по рыночной цене у вас не возникнет. Но кроме этих гигантов, на рынке представлены и акции компаний поменьше. Менее ходовые и популярные бумаги относят к акциям второго эшелона, а бумаги с низкой ликвидность, сделки по которым могут проходить раз в день или даже реже — акции третьего эшелона.

Таким образом, приметив понравившуюся вам компанию, стоит поинтересоваться и ликвидностью ее бумаг. Для этого обратите внимание на объем торгов и спрэд, то есть разницу между ценой покупки и продажи. Большой объем торгов и маленький спрэд — показатель высоколиквидной бумаги. Вы также можете воспользоваться специальным показателем для определения доли бумаг в свободном обращении — коэффициент free float. Низкая величина free float означает, что частным инвесторам доступно малое количество акций, поэтому ликвидность будет низкой.

Дивиденды

Еще один способ заработать на акциях — это получать дивиденды.

Дивиденды — это регулярная выплата части прибыли компании держателям акций. У каждой компании своя дивидендная политика, и не все корпорации готовы выплачивать высокие дивиденды свои акционерам. Выплаты напрямую зависят от прибыли компании — вы купили частичку предприятия и вправе рассчитывать на часть ее дохода. Лишь в редких случаях компания, которая получила убыток в текущем году, будет выплачивать дивиденды (из нераспределённой прибыли прошлых лет).

Как выбирать компании, чьи акции будут приносить неплохие дивиденды?

— Изучите историю компании. Прежде чем начать формировать дивидендный портфель, в первую очередь, познакомьтесь с историей дивидендных выплат потенциальных кандидатов. Например, существуют компании, которые никогда не платили дивиденды, поэтому вряд ли стоит надеяться, что эмитент вдруг начнет «раздавать» часть нераспределенной прибыли. Такие случаи, конечно, бывают, но обычно компания заранее анонсирует изменения в своей дивидендной политике, чтобы стимулировать интерес инвесторов и повысить спрос на бумаги. Поэтому выбирайте в свой портфель компании, которые стабильно выплачивают дивиденды и, даже несмотря на ухудшение рыночных условий, продолжают генерировать прибыль.

— Ознакомьтесь с дивидендной политикой. Кроме того, не поленитесь почитать о дивидендной политике компании — эту информацию обычно без труда можно найти на официальном сайте эмитента. Именно там описано, какую часть прибыли компания обязуется направлять на дивиденды и сколько раз в год будут производиться выплаты. Обязательно обратите внимание на гарантированные дивидендные платежи, которые могут составлять фиксированную сумму или процент чистой прибыли. При этом надо следить за оговорками, которые могут, например, отменять платежи в случае получения чистого убытка по РСБУ (притом что по МСФО зафиксирована прибыль) или вычитать из величины чистой прибыли, участвующей в расчете дивидендов, «бумажные доходы», связанные, к примеру, с переоценкой активов.

— Рассчитывайте дивидендную доходность. Открывая, например, счет в банке, вы можете определить, как сумма вашего вклада увеличится с течением времени. С дивидендами дела обстоят несколько иначе. Цена акции — величина непостоянная. Поэтому чтобы понять, какую именно прибыль вам могут принести дивиденды, рассчитывают дивидендную доходность. Для этого разделите сумму дивиденда на цену акции, по которой вы покупаете ее, и умножьте на 100%.

Рассмотрим пример. У вас есть 1000 обыкновенных акций Газпрома, которые вы купили в начале 2016 года по цене 125 рублей за акцию. По итогам работы в 2016 году компания выплатила дивиденды в размере 7,89 рубля на акцию. Получается, что ваш дивидендный доход составил 7890 рублей, или 6,3% годовых.

— Как не упустить дивиденд? Рекомендации о выплате дивидендов и их размере дает совет директоров, а окончательное решение принимается на общем собрании акционеров (ОСА). Совет директоров также определяет дату закрытия реестра (так называемую отсечку) — дату, на которую надо владеть акциями, чтобы получить дивиденды. Чтобы получать дивиденды, можно даже не держать акции весь год — достаточно владеть ценными бумагами на день закрытия реестра. Время фиксации реестра — конец операционного дня даты закрытия реестра под дивиденды. В случае если вы являлись владельцем акций в обозначенный период, то средства должны быть зачислены на брокерский счет в течение 25 дней с даты «отсечки».

Стоит учитывать еще один важный момент. На российском фондовом рынке торги проходят в режиме Т+2. Суть его в том, что полный расчет по сделке надо произвести лишь на 2-й день с момента ее заключения. В связи с этим экс-дивидендная дата не совпадает с объявленной датой отсечки. Чтобы попасть в реестр и получить право на дивиденды, необходимо купить бумаги за два дня до даты закрытия реестра до 19:00 мск. Тогда дата поставки акций компании по заключенной сделке будет совпадать с датой фиксации реестра. Например, чтобы являться владельцем акций компании Х на дату фиксации списка лиц, имеющих право на получение дивидендов — 20.07.2017, сделку по покупке акций компании Х в режиме основных торгов Т+ («стакан Т+2») необходимо заключать за два торговых дня до такой даты — 18.12.2017.

Какую тактику выбрать?

Каждый день на фондовых рынках совершаются миллионы сделок с ценными бумагами. В торгах задействовано огромное количество участников, и у каждого своя стратегия. Чтобы выбрать правильный подход, надо определиться со своими целями и возможностями.

На рынке ценных бумаг традиционно принято выделять два типа участников в зависимости от сроков и методов инвестирования: среднесрочные/долгосрочные и краткосрочные инвесторы, они же консерваторы и спекулянты. Их тактика, отношение риску и вовлеченность в процесс кардинально отличаются. Поэтому, как только вы решили выйти на фондовый рынок, сразу же определитесь, чем вы будете заниматься — инвестициями или спекуляциями. Это две совершенно разные вещи.

Краткосрочный инвестор / Спекулянт

— Короткий срок инвестиций (от часа до нескольких недель).

— Высокая вовлеченность в процесс торговли;

— Чаще всего предпочитает технический анализ, но следит и за текущей конъюнктурой рынка;

— В портфеле может присутствовать почти весь спектр инструментов рынка. Скорее всего, доля низкорисковых активов, сведена к минимуму или вообще отсутствуют;

— Часто пользуются услугами маржинального кредитования;

— Держит руку на пульсе всех событий рынка. Он знает основные факторы, влияющие на тот или иной актив, следит за публикацией важный статистических данных. Часто меняет структуру портфеля.

Постоянное совершение спекулятивных сделок требует больших временных затрат. Кроме того, спекулянту надо обладать высоким уровнем знаний в области фондового рынка. В абсолютном большинстве случаев простой человек, никогда не сталкивавшийся с биржей, не сможет показать стабильный результат без прохождения хотя бы базового курса обучения. Без знаний ваши деньги рано или поздно перетекут в карманы других, более успешных участников рынка. Если же вы решили, что это именно ваш стиль торговли, то предпочтительнее выходить на рынок с суммой, которую не жалко потерять. Потому что для начала надо понять, как вы справляетесь с рынком, как принимаете прибыли и потери, то есть как вы это психологически переносите. Сразу определите, какой уровень потерь вы считаете для себя допустимым — 5% средств, 10%, 50% или даже все.

Среднесрочные и долгосрочные инвесторы

— Более продолжительный срок инвестиций (от месяца до бесконечности)

— Низкая вовлеченность в процесс торговли;

— В тактике использует фундаментальный анализ;

— В портфеле предпочитает держать высоколиквидные акции известных корпораций («голубых фишек») или дивидендные истории, сбалансированные долговыми бумагами компаний с высоким уровнем надежности.

— Очень редко использовать заемные средства;

— Редко читает биржевые новости, заглядывает на рынки лишь в случае серьезных экономических потрясений или при достижении дэдлайна по торговой идее.

Среднесрочные и долгосрочные инвесторы менее подвержены риску. Даже не обладая специальными знаниями, при помощи рекомендаций экспертов и аналитиков, вы можете самостоятельно сформировать инвестиционный портфель. Для совершения таких вложений от вас не потребуется много времени, а также специальной психологической подготовки. Например, вы можете сформировать инвестиционный портфель из высоколиквидных акций компаний с высокой дивидендной доходностью. На российском рынке акций уже сформировался пул так называемых дивидендных бумаг, которые и в этом году обещают своим владельцем неплохие «бонусы».

Так какую же стратегию выбрать? Однозначного ответа на вопрос, кем лучше быть долгосрочным или краткосрочным инвестором не существует. Спекулянты рискуют больше, но и могут получить и огромную прибыль. Инвесторы рискуют меньше, однако, и доходность чаще всего будет умеренная. Помните — это лишь условное деление. Любой участник торгов на бирже может совмещать как спекулятивную, так и инвестиционную деятельность. Выбрав необходимый баланс распределения своих средств между этими двумя «методами», можно косвенно управлять риском своего портфеля. Чем выше доля долгосрочных стратегических инвестиций с периодическими выплатами дивидендов или процентов, тем меньший риск вы принимаете на себя. И наоборот.