как часто можно подавать на рефинансирование ипотеки

Сколько раз можно рефинансировать ипотеку

Рефинансирование — универсальная опция, решающая разные задачи. Ипотечные заемщики чаще всего применяют ее для уменьшения процентной ставки и переплаты. Но рынок и ставки постоянно меняются, вот и возникает вопрос, сколько раз можно проводить эту процедуру.

Рассмотрим, сколько раз можно рефинансировать ипотеку, зачем это делать, как банки относятся к неоднократному перекредитованию. Насколько это выгодно, когда лучше делать рефинансирование. Не стоит забывать и про дополнительные затраты. Все подробности — на Бробанк.ру.

Сколько раз можно делать рефинансирование ипотеки

Если обратиться к законодательству, то там нет ничего, что касается этого вопроса. Поэтому заемщик может хоть 10 раз за срок жизни ссуды обращаться в банки и проводить перекредитование. Это не запрещено.

Другое дело — как банки к этому относятся. Одобрять повторное рефинансирование заемщику или нет — это уже они решают самостоятельно. Один банк может без проблем провести процедуру во второй и третий раз, другой же скажет, что повторное перекредитование невозможно.

То, сколько раз можно рефинансировать ипотечный кредит, уточняйте в выбранном для перекредитования банке. В целом, всегда можно найти организацию, которая согласится на эту сделку.

Часто банки отказываются это делать, так как частое перекредитование может говорить о недостаточной финансовой грамотности заемщика. А если тот постоянно увеличивает сроки возврата, это может свидетельствовать о нерегулярном или низком доходе. Банкам нужны качественные заемщики, поэтому повторное перекредитование не приветствуется, тем более если речь об ипотеке.

Все больше банков в условиях рефинансирования жилищных кредитов указывают, что перекрываемая ссуда не должна быть ранее переоформлена, к ней не подключались кредитные каникулы, реструктуризация. При выборе банка смотрите на требования к перекрываемой ипотеке.

Зачем это заемщику

Чаще всего граждане принимают решение провести рефинансирование ипотеки, чтобы уменьшить переплату. В последние годы процентные ставки по жилищным программам плавно снижаются. Если 3 года назад ипотека под 12% была крайне выгодным предложением, то теперь договора заключаются под 8-10%.

Понятно, что заемщик хотят переоформить действующий договор на более выгодных условиях и обращаются в банки за рефинансированием. А еще через пару лет ставки снова станут ниже, и человек опять задумается об обращении в банк для повторного перекредитования.

Есть и другие цели рефинансирования ипотеки:

То есть в первый раз заемщик может обратиться за рефинансированием с целью снизить ставку, а через год — чтобы сократить или увеличить срок возврата. Не всегда процедура проводится именно для уменьшения ставки.

Через какое время можно рефинансировать ипотеку

Еще один важный момент — через какое время можно делать перекредитование. При анализе банковских предложений заемщик столкнется с требованиями к ипотеке, которая будет перекрываться. Всегда указывается срок, который должен пройти после оформления. Чаще всего это минимум 6 месяцев.

Этот период необходим новому банку для анализа потенциального заемщика. Ему нужно наглядно видеть, как человек справлялся с выплатой ссуды, делал ли он просрочки. Полгода обычно хватает. Так что, если с момента предыдущего рефинансирования прошло меньше, нужно немного подождать.

Также в требованиях к ссуде часто указано, сколько месяцев должно оставаться до ее гашения по текущему графику. Стандартно это 3 или 6 месяцев. Обычно остаточный долг к этому моменту небольшой, поэтому сделка банку просто неинтересна. Да и для самого заемщика она уже потеряет актуальность.

Выгодно ли это заемщику

Многие принимают решение сделать рефинансирования в первый раз и повторно с целью уменьшения текущей процентной ставки. Если учесть, что ипотека — крупный кредит, то разница даже в 1% может дать существенное сокращение итоговой переплаты.

Но имеет значение и то, когда заемщик принимает решение сделать рефинансирование. Если с момента оформления ипотеки или предыдущего перекредитования прошло больше 2/3 срока, то сделка уже может оказаться бессмысленной.

Ипотека стандартно погашается по аннуитетному графику, при котором подавляющая часть процентов выплачивается в первую половину срока кредита. И если проценты и так уже почти полностью отданы, какой смысл делать рефинансирование?

Для примера сделаем расчет выгоды от перекредитования при разнице в ставке в 1,5% в зависимости от того, сколько лет прошло с момента оформления ипотеки или его предыдущего рефинансирования.

Допустим, у нас есть ипотека на сумму 3 000 000 рублей, которую заемщик оформил на 10 лет под 12%. Ее он рефинансирует под 10,5%:

| Без | Спустя 1 год | Спустя 3 года | Спустя 5 лет | Спустя 6 лет | Спустя 8 лет | |

| Платеж | 43 071 | 40 679 | 41 110 | 41 589 | 41 847 | 42 404 |

То есть видно, что чем раньше заемщик обратился в банк, тем выгоднее будет перекредитование. Ближе к концу срока оно становится уже практически бессмысленным, тем более если учесть временные затраты на рефинансирование и дополнительные расходы.

Дополнительные расходы при рефинансировании ипотеки

Каждый раз, когда заемщик проводит рефинансирование ипотечного кредита, он несет дополнительные расходы, которые нужно учесть при расчете выгоды сделки. Они связаны с тем, что залог будет переводиться из одного банка в другой:

Так что, рассматривая, сколько раз можно делать рефинансирование ипотеки, берите во внимание и тот факт, что при каждой сделке перекредитования придется нести дополнительные расходы. Все платные процедуры всегда проводятся за счет заемщика.

Прежний банк выбрать или новый

Вы можете обратиться в тот же банк, который и обслуживает текущую ипотеку. Это будет даже удобнее: не нужно возиться с переоформлением залога и страхового полиса. Но обычно текущие банки либо отказывают действующим заемщикам в рефинансировании, либо дают смешное уменьшение процента в 0,5% или около того.

В большинстве случаев заемщики обращаются в другой банк, который только рад переманить себе качественного клиента, поэтому и устанавливает предельно низкий процент по программе перекредитования. Но нужно смотреть на требования к ипотеке: если там указано, что она не должна прежде подвергаться рефинансированию, этот банк вам не подходит.

Рефинансирование ипотеки: сколько раз можно менять условия договора

Рефинансирование — это оформление нового ипотечного кредита в банке на более мягких условиях с целью закрытия старой ипотеки. Банковская программа нацелена на снижение финансовой нагрузки за счет сокращения процентов. В связи с уменьшением ЦБ процентных ставок, граждане, оформившие несколько лет назад заем, активно подают заявки на изменение условий кредитования. При этом многие из них ранее уже пользовались услугой. Постараемся разобраться, сколько раз можно рефинансировать ипотеку и что для этого необходимо.

Рефинансирование ипотечного кредита выгодно и для заемщика, и для кредитора. Кредитополучатель может смягчить условия кредитования, снизить за счет уменьшения ставки переплату. При этом часто услуга для заемщиков — один из немногих способов не потерять недвижимость из-за невыполнения долговых обязательств. Банк получает нового клиента и, соответственно, прибыль.

В российском законодательстве отсутствуют ограничения относительно того, сколько раз можно рефинансировать ипотеку на квартиру или частный дом. Формально кредитополучатель вправе пользоваться услугой без ограничений. Главное условие — соответствие требованиям банка. Однако далеко не все кредиторы одобряют заявки на повторное рефинансирование. Объясняется это в первую очередь тем, что частые попытки изменения условий кредитования могут говорить о нестабильном финансовом положении и неблагонадежности заемщика. Банки к таким клиентам относятся настороженно. Чтобы получить положительное решение, кредитополучателю необходимо отвечать установленным требованиям банковского учреждения.

Требования к заемщикам

На этапе согласования заявления на рефинансирование ипотеки банки тщательно оценивают клиента по нескольким параметрам. Важными критериями, способными рассказать о благонадежности заемщика, являются:

Платежеспособность. Кредитополучателю необходимо иметь достаточный доход для внесения платежей по новой ипотеке. Банк учитывает наличие дополнительных источников прибыли и стабильность поступления денежных средств на счета. Низкая платежеспособность негативно влияет на то, сколько раз можно рефинансировать ипотеку.

Кредитная история. Наличие просрочек, штрафов, открытых договоров часто становится причиной отказа в проведении процедуры. Немаловажное значение имеет кредитный рейтинг, который отражает то, как добросовестно заемщик исполнял долговые обязательства.

Трудоустройство. Наличие постоянной работы — обязательное условие банков. При этом стаж на последнем месте должен быть не менее шести месяцев.

Возраст и семейное положение. Если после оформления ипотеки в семье заемщика появились дети, родственники-иждивенцы, в рефинансировании может быть отказано. В этом случае кредитополучателю необходимо доказать, что финансовое положение позволяет выплачивать ипотечный кредит.

Помимо требований к заемщику важно учитывать общие условия предоставления банковской услуги. Эти нюансы в меньшей степени влияют на то, сколько раз можно рефинансировать ипотеку, однако становятся причиной отказа банка в одобрении заявки.

Рефинансированию подлежат ипотечные кредиты, предоставленные только на покупку или строительство квартиры, дома и апартаментов, приобретение отдельной комнаты или доли. Требования к недвижимости стандартные.

Подавать заявку на услугу рекомендуется, если разница между старой и новой процентной ставкой составит не менее 2%. При более низком значении выгода будет не ощутима. Подходящее время для обращения в банк — период снижения процентной ставки Центробанка. Так, согласно исследованию аналитического центра ДОМ.РФ, в 2021 году граждане рефинансировали 234 тысячи ипотечных кредитов, что в два раза больше чем в 2019 году.

При проведении ранее реструктуризации долга банк вправе отклонить заявку.

Заемщик обязан переоформить полис страхования недвижимости и при желании титула, жизни и здоровья.

Проводить рефинансирование ипотеки можно через шесть месяцев после оформления кредитного договора. При этом некоторые банки требуют, чтобы до полного закрытия задолженности по времени оставалось не менее четырех-пяти лет.

Каждая банковская организация предъявляет к заемщикам собственные требования. Поэтому, что увеличить шансы на одобрение заявки, рекомендуется заранее уточнить условия предоставления услуги.

Порядок рефинансирования ипотечного кредита

Порядок оформления банковской услуги практически не отличается от получения кредита на квартиру или дом. Процедура выполняется в 4 этапа:

Подать онлайн-заявку на сайте кредитора, указав контактные данные, и дождаться предварительного одобрения (обращаться за рефинансированием ипотеки можно как в сторонний банк, так и в том, где открыт кредитный договор).

При положительном решении предоставить необходимые документы по недвижимости и ранее оформленному ипотечному кредиту.

Подписать с кредитодателем договор и оформить полис страхования.

Закрыть полученными средствами старый кредит и передать залог в пользу нового банка.

К рефинансированию ипотеки стоит прибегать, если не устраивают условия кредитного договора, требуется снизить процентную ставку или величину ежемесячного платежа. Банковская услуга позволяет подобрать комфортные параметры займа. Узнайте больше об условиях оформления рефинансирования у менеджеров «Росбанк Дом».

Сколько раз можно рефинансировать ипотеку?

Рефинансирование — это перевод действующего кредита в другой банк на более выгодных условиях. Оно предусматривает перекредитование по более низкой ставке и позволяет таким образом снизить долговую нагрузку. После рефинансирования уменьшается размер или количество платежей, а также общая сумма переплаты. Рефинансировать кредит можно в том же банке, где он оформлен.

Чем это выгодно банку

Рефинансируя ипотеку, кредитно-финансовая организация получает нового благонадёжного клиента с хорошей кредитной историей. Такие клиенты будут вовремя оплачивать задолженность и не создадут проблем. Это снижает риски банка на невозврат, позволяет исключить расходы на судебные издержки.

Кроме того, после перехода клиента банк получает прибыль в виде процентов, а сам заёмщик — ипотеку по сниженной ставке. Льготные условия получения ссуды повышают вероятность того, что клиент в дальнейшем будет сотрудничать с банком.

Выгода для заёмщика

Рефинансирование ипотеки, оформленной на длительный срок, помогает сократить переплату и сэкономить деньги. Также процедура позволяет объединить несколько кредитов, взятых в других банках, а один платёж — это удобнее, чем несколько.

При переводе кредита в Альфа-Банк вы можете получить дополнительные средства на личные расходы: ремонт, покупку мебели или техники, оформление документов. Плюс перекредитования ещё в том, что с его помощью можно изменить валюту кредита. Это выгодно, когда курс нестабилен.

Выгода рефинансирования состоит в уменьшении обязательных платежей и суммы переплаты за счёт более низкой ставки. Поэтому пользоваться этим инструментов лучше, если вы не планируете увеличивать срок кредитования, а хотите снизить кредитную нагрузку или быстрее закрыть долговые обязательства.

Когда можно рефинансировать ипотеку

Переоформить кредит можно через шесть месяцев после заключения договора. Целесообразно проводить рефинансирование, если:

до полного погашения задолженности осталось не менее четырёх-пяти лет;

прошло не более половины срока кредитования;

разница между действующей и новой ставкой составляет не менее 1–2%.

Ставка рефинансирования зависит от ключевой ставки Центрального банка России.

Можно ли повторно рефинансировать ипотеку

В российском законодательстве нет ограничений относительно того, сколько раз можно рефинансировать ипотеку. Формально заёмщик может пользоваться программами перекредитования без ограничений, но на практике всё зависит от решения кредитно-финансовой организации.

Например, в Альфа-Банке действуют программы рефинансирования, позволяющие снизить платёж по ипотеке вдвое. Перекредитование помогает уменьшить сумму обязательных платежей и объединить несколько кредитов в один.

Рефинансировать ипотечный кредит можно столько раз, сколько выгодно заёмщику. Здесь важно добиться максимально комфортных условий для погашения задолженности. При этом кредитные организации настороженно относятся к клиентам, которые часто переоформляют ипотечные договоры.

Также важно знать, что некоторые банки берут комиссию за оформление договора, которая может составлять до 3% от суммы долга.

Нюансы рефинансирования

Процесс перекредитования имеет ряд особенностей, которые стоит учитывать:

некоторые банки не рефинансируют ранее реструктуризированные ипотечные кредиты;

при переоформлении договора по ипотеке нужно заново переоформлять страховку;

стоит быть готовым к дополнительным расходам: оценка недвижимости, получение справок, оплата комиссий, госпошлины и др.

Требования к ипотечному кредиту

Рефинансировать можно не все ипотечные кредиты. Чтобы воспользоваться процедурой перекредитования, у клиента не должно быть просрочек по текущим выплатам. Обязательные платежи должны вноситься вовремя в течение последних 12 месяцев. Даже незначительные просрочки могут повлиять на решение банка. Не получится рефинансировать кредит, если до окончания выплат осталось менее трёх месяцев.

Порядок рефинансирования

Чтобы переоформить кредит, нужно:

подать онлайн-заявку на рассмотрение, точно указав все данные, и дождаться результатов рассмотрения;

предоставить в банк документы по недвижимости (дополнительно для вторички — отчёт об оценке);

после одобрения банком приехать в банк на подписание документов по рефинансированию. На этом этапе также оформляется полис страхования;

закрыть старый кредит и оформить залог на недвижимость в пользу нового банка.

После перекредитования вы передаёте недвижимость в залог другому банку. На это уходит несколько месяцев. Достаточно обратиться в предыдущий банк, чтобы он подготовил необходимый пакет документов, и передать его с новыми документами по рефинансированию в МФЦ или Росреестр для переоформления залога.

Как происходит рефинансирование ипотеки в Альфа-Банке

Чтобы перевести ипотеку в Альфа-Банк, заполните стандартную онлайн-заявку и получите предварительное одобрение через две минуты. Выберите параметры недвижимости: строящееся или вторичное. Если планируете использовать материнский капитал, укажите это при выборе параметров запроса.

Вы можете рефинансировать ипотеку на следующих условиях:

минимальная ставка — 8,29% годовых;

максимальная сумма — 50 000 000 рублей;

срок кредитования — до 30 лет.

Сколько раз можно рефинансировать ипотеку?

Сколько раз можно рефинансировать?

Стоит отметить, что повторное рефинансирование официально не запрещено — однако многие банки относятся с повышенным вниманием к подобным клиентам, тщательно анализируя личную кредитную историю. Закон не ограничивает количество операций рефинансирования по различным направлениям — всё зависит непосредственно от требований финансовой организации, выдавшей кредит.

Многие банки стараются развивать программу рефинансирования и создавать привлекательные условия для клиентов. Но для того, чтобы несколько раз рефинансировать жилищный кредит, заемщик обязательно должен соответствовать следующим критериям:

Клиенту необходимо повторно пройти процедуру проверки стандартных документов, а также вновь подписать договор страхования.Только после выполнения всех условий может быть повторно одобрена программа рефинансирования. При этом стоит помнить, что в первый год выплаты долга по ипотечному кредиту воспользоваться данным предложением нельзя.

Стоит отметить, что повторная процедура рефинансирования не позволяет получить налоговый вычет во второй раз. Таким образом, получить дополнительные субсидии от государства не получится.

Что дает повторное рефинансирование?

Основным преимуществом повторного рефинансирования является создание более выгодных кредитных условий для клиентов, позволяющих без особых проблем рассчитаться с финансовой организацией. Повторная процедура предполагает снижение процентной ставки и уменьшение ежемесячного платежа, а также сроков кредитования. Всё это позволяет уменьшить переплаты и облегчить нагрузку на бюджет.

В каких случаях стоит прибегать к рефинансированию?

Многие эксперты считают, что рассматривать программу рефинансирования стоит лишь в следующих случаях:

Перед оформлением процедуры необходимо тщательно изучить условия финансовых организаций и выбрать наиболее оптимальный вариант.

Когда не стоит обращаться за перекредитованием?

Прежде чем решиться на рефинансирование ипотеки, необходимо тщательно изучить условия разных банков. Всё дело в том, что в некоторых случаях перекредитование может стать причиной значительной переплаты — базовая ставка по новому займу может быть значительно выше. Также не следует рефинансировать кредит, если платежеспособность клиента находится на невысоком уровне — риск отказа в оформления в данном случае достаточно высок.

Рефинансирование ипотеки в 2021 году. Полный гайд

Рефинансирование – это инструмент привлечения клиентов для банков и возможность перезаключить договор и сэкономить для заемщиков. Разбираемся во всех тонкостях рефинансирования ипотеки и отвечаем на самые популярные вопросы, которые возникают при ее оформлении.

Что такое рефинансирование

Рефинансирование (его часто называют перекредитованием) – это банковская услуга, которая позволяет погасить текущий кредит за счет получения нового кредита. Срок кредита при рефинансировании такой же, как при обычной ипотеке – от 1 до 30 лет.

Рефинансировать можно практически все основные виды кредитов (за исключением микрокредитов в МФО):

Рефинансирование ипотеки можно провести в своем банке, либо с переходом в другой. Последний вариант более востребован. Банки не хотят терять деньги, снижая собственную ставку, поэтому редко соглашаются на рефинансирование своих кредитов.

Если желания переходить в другой банк нет, сначала лучше подать заявление с просьбой о снижении процентной ставки по ипотеке в «свою» организацию – это более легкая в оформлении услуга, которая дает тот же эффект, что и рефинансирование. Ответ на прошение должен поступить в пределах 30 дней.

Что дает рефинансирование ипотеки

Как посчитать экономию от рефинансирования

Выгоду от рефинансирования ипотеки можно посчитать через онлайн-калькулятор. Для этого нужно сделать следующее:

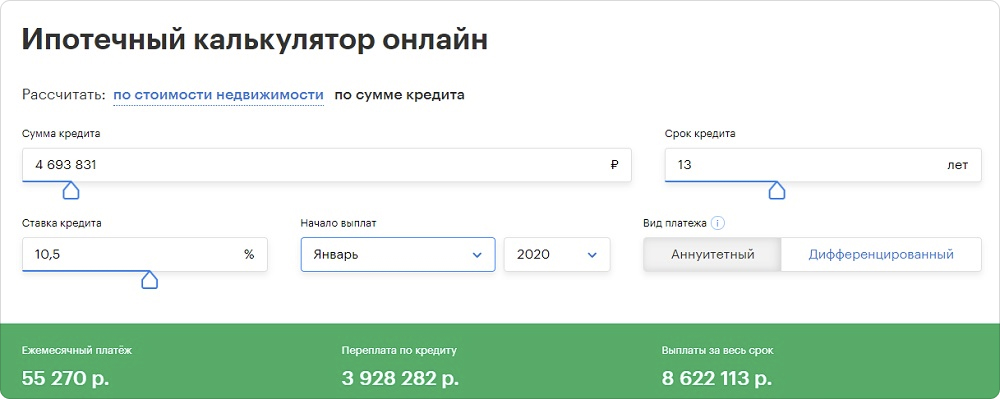

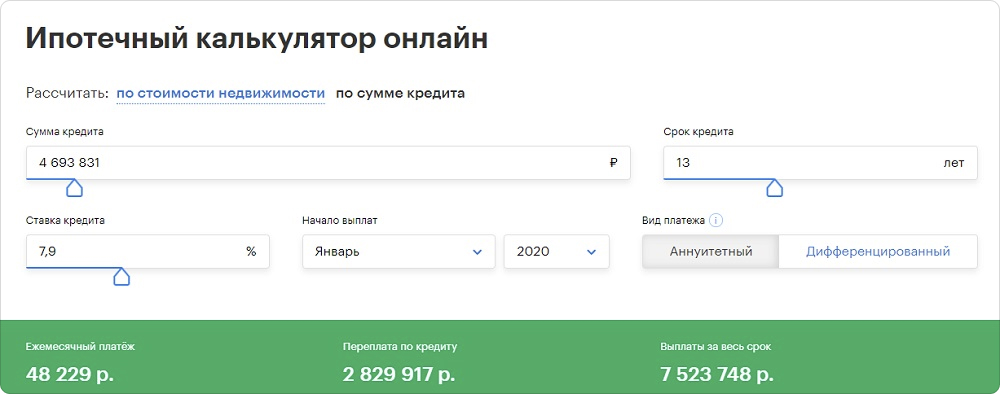

В январе 2018 года семья Петровых оформила ипотеку суммой 5 млн руб. на 15 лет под 10,5% годовых. Спустя 2 года Петровы захотели рефинансировать свой кредит на оставшиеся 13 лет под 7,9%.

Задолженность Петровых по ипотеке на январь 2020 года составила 4,7 млн руб. Узнаем экономию от рефинансирования, дважды рассчитав кредит (по старой ставке и ставке рефинансирования) и определив разницу в переплате

Сначала рассчитаем ипотеку на 13 лет по старой ставке 10,5% годовых

Потом рассчитываем кредит на те же 13 лет, но с учетом рефинансирования под 7,9%

Теперь осталось только сравнить переплату в обоих случаях и посчитать, сколько в итоге удалось сэкономить при рефинансировании:

Старый кредит

Рефинансирование

Сколько осталось выплачивать кредит

Рефинансировав ипотеку через 2 года после оформления, Петровы сэкономили на переплате банку 3 928 282 – 2 829 917 = 1 098 365 руб. за счет снижения ставки. Сумма ежемесячного платежа сократилась на 55 270 – 48 229 = 7 041 руб.

Когда лучше рефинансировать кредит

Если говорить об экономии, то рефинансирование актуально на ранних сроках ипотеки. Когда кредит оформлен давно и основной долг уже выплачен на 50% и больше, выгода от перекредитования существенно снижается.

Если разница между ставкой по текущему кредиту и ставками рефинансирования в банках достигает 1,5-2% и больше – самое время подумать о перекредитовании.

Идеальное время для оформления рефинансирования – когда в стране снижаются ипотечные ставки. Чтобы не упустить этот момент, нужно следить за ситуацией на рынке через информационные и аналитические ресурсы – например, читать наш новостной раздел и telegram-канал.

При выборе момента на рефинансирования не помешает мониторинг прогнозов по ключевой ставке ЦБ. При снижении этого показателя ипотека в стране тоже дешевеет.

Как выбрать банк для рефинансирования

Важное условие при выборе банка – это поиск программы с выгодной ставкой рефинансирования. Чем она ниже текущей ставки по кредиту, тем больше получится сэкономить – а это одна из главных причин перекредитования.

Программы рефинансирования могут меняться в зависимости от ситуации на ипотечном рынке, появляться и пропадать в тех или иных банках – не только в крупных. Отслеживать их можно на специальных ресурсах.

Выбирая банк для рефинансирования, не лишним будет обратить внимание на качество и удобство обслуживания – есть ли приложение для оплаты кредита, работают ли рядом с домом банкоматы. От этого зависит комфорт при оплате кредита, ведь он оформляется на долгий срок.

Как рефинансировать ипотеку

Процедура рефинансирования в текущем банке и с переходом в новый примерно одинаковая. В первом случае она чуть проще за счет меньшей бумажной волокиты. При переходе в другой банк нужно предварительно уведомить об этом текущего кредитора и уточнить, можно ли будет погасить таким образом ссуду досрочно.

Рефинансирование оформляется пошагово за четыре этапа:

В двух словах рефинансирование проходит так – заемщик выбирает другой банк (или программу в «своем» банке), получает новый кредит и этими деньгами погашает свой текущий долг. Дальше останется только выплачивать рефинансированный кредит на новых условиях.

Какие документы нужны для рефинансирования ипотеки

На заемщика/поручителей

– военный билет для мужчин младше 27 лет

– подтверждение занятости (заверенная копия трудовой книжки, трудовой договор, электронная выписка из ПФР вместе с 2-НДФЛ)

По рефинансируемому кредиту

– справка или выписка по рефинансируемому кредиту

– справка об остатке ссудной задолженности по рефинансируемому кредиту с начисленными процентами

– справка о наличии/отсутствии текущей просроченной задолженности и просроченной задолженности в течение последних 12 месяцев

По объекту недвижимости

– договор купли-продажи (уступки прав требования при ДДУ)

– выписка из Единого государственного реестра недвижимости (ЕГРН)

– отчет об оценке квартиры

– технический паспорт/поэтажный план и экспликация жилого помещения из БТИ (для частного дома, либо квартиры с неузаконенной перепланировкой)

– подтверждение оплаты квартиры (выписка со счета, расписка)

Прочие

– заявление на рефинансирование

– справка о реквизитах (при рефинансировании в другом банке)

– брачный договор и нотариально удостоверенное согласие супруга(и) на передачу недвижимости в залог

– разрешение органов опеки и попечительства (если недвижимость приобреталась за счет средств материнского капитала)

Сколько времени занимает рефинансирование

В среднем на рефинансирование ипотеки в другом банке уходит 1-2 месяца. Без перехода к новому кредитору можно управиться за 1 месяц и меньше.

До 5 дней банк может рассматривать заявку, затем следует продолжительный период сбора документов – это может занять 7-14 дней в зависимости от того, какие дополнительные бумаги будут запрошены. Еще 2-3 дня понадобится для получения кредита на рефинансирование и оплату старой ипотеки. До 10 дней уйдет на снятие обременения с жилья и регистрацию ипотеки в Росреестре.

Какие расходы могут быть при рефинансировании

Перекредитование в подавляющем большинстве банков является бесплатной услугой, не требующей оплаты комиссий. Однако определенные расходы при рефинансировании заемщику все же придется понести. В большинстве своем они касаются оплаты страховки, затрат при сборе документов, госпошлин.

Примерный список возможных расходов при рефинансировании ипотеки выглядит так:

Расходы

Примерная стоимость

Страхование жизни и здоровья заемщика, объекта залога

7 000–30 000 руб. за год

Повышенная ставка с момента выдачи кредита до регистрации залога (1-2 месяца)

Оценка стоимости недвижимости

Госпошлина за регистрацию прав залогодержателя на нового кредитора в Росреестре

Государственная регистрация ипотеки в Росреестре

Нередко банки предлагают внести «единовременный платеж» в размере 2-3% от суммы рефинансируемого кредита. Без него процентную ставку могут повысить на 1,5-2%, поэтому чаще всего заемщики соглашаются на такие условия. При рефинансировании «свежей» ипотеки (в первые 1-3 года) эти расходы, вероятно, окупятся, но все же лучше заблаговременно сопоставлять затраты с выгодой.

Средняя сумма расходов заемщика при рефинансировании ипотеки составляет 40-50 тыс. рублей. Точно подсчитать затраты трудно – они зависят от условий кредита, площади квартиры, требуемого пакета документов и других переменных факторов.

Как часто можно рефинансировать ипотеку

В законе никаких ограничений нет. Заемщик может рефинансировать ипотеку столько раз, сколько посчитает нужным. Но терроризировать банки при малейшем изменении ставки не стоит – велик риск получить бессрочный отказ, к тому же услуга нередко занимает больше 30 дней и влечет для заемщика расходы около 40-50 тыс. рублей.

Оформленные заявки на рефинансирование не отражаются в кредитной истории, но там появятся запросы каждого банка, куда они направлялись – это следует иметь в виду.

Какие требования предъявляет банк при рефинансировании

Банки учитывают те же нюансы, что и при оформлении новой ипотеки. Чтобы получить одобрение на рефинансирование, заемщик должен быть добросовестным и подходить под внутренние критерии организации.

Основные требования банков к заемщикам при рефинансировании:

Банки могут предъявлять особые требования к передаваемой в залог недвижимости. Например, устанавливать требования к расположению, году постройки и типу здания – даже к внутренней планировке. Информацию об этом лучше уточнять на сайте банка или при визите в отделение.

Отдельные требования выставляются к кредиту, который требуется рефинансировать. Обычно устанавливаются жесткие лимиты по размеру кредита (минимальная сумма от 0,3-1 млн рублей, максимальная – не более 80-85% от стоимости залоговой недвижимости).

Может ли банк отказать в рефинансировании

Банки имеют право отказать в рефинансировании на любом этапе до подписания договора – при подаче предварительной заявки, сборе документов. Причины обычно указывают в официальном ответе заемщику.

Поводом отказать в услуге может стать темное пятно на репутации заемщика; кредитору может не понравиться какой-то документ; даже расположение дома и стоимость недвижимости имеет значение. Иногда кредит не подходит под внутренние требования банка.

Чаще всего банки отказывают в рефинансировании, если:

Срок действия отрицательного решения банка зависит от внутреннего регламента – в среднем до 2-3 месяцев. После этого можно попробовать оформить рефинансирование снова, предварительно устранив причины, которые привели к отказу в прошлый раз. Если заемщик совсем не подходит под условия, отказ в рефинансировании могут назначить бессрочно.

Есть ли особенности рефинансирования ипотеки по ДДУ

Да, так как рефинансировании банки требуют от заемщиков документы о собственности на недвижимость. При покупке строящегося жилья по 214-ФЗ для дольщика это право еще не наступило, поэтому кредитору предоставляется право требования по договору долевого участия (ДДУ) – в этом и состоит главная особенность рефинансирования при долевом участии.

При рефинансировании ипотеки с долевым участием потребуется оформить залог дважды. Сначала потребуется залог права требования по ДДУ, а после сдачи объекта и оформления собственности он будет переоформлен в залог недвижимости.

Для рефинансирования объект должен быть аккредитован банком по ипотеке. Если новостройка не числится в списках кредитора, добиться одобрения рефинансирования ипотеки будет непросто.

Скорее всего банк потребует не один, а два отчета с подтверждением рыночной стоимости объекта залога (жилья): сначала прав требования на этапе строительства, а после ввода объекта в эксплуатацию – уже готового жилья.

Можно ли рефинансировать ипотеку с материнским капиталом

Да, но на практике при оформлении рефинансирования с материнским капиталом могут возникнуть трудности – о них мы писали в рубрике «Вопрос-ответ». В частности, для перекредитования нужно получить согласие на смену залогодержателя недвижимости от органов опеки и попечительства.

Спорным также является требование ПФР о выделении ребенку доли в квартире, купленной за счет маткапитала. Сделать это нужно в течение 6 месяцев с момента закрытия ипотеки.

Так как рефинансирование предполагает погашение первоначального кредита, это потребует выделение доли ребенку. Банк может отказаться брать такую недвижимость в залог, чтобы не связываться с органами опеки в случае невыплаты.