почему нельзя снимать деньги с кредитной карты

Почему нельзя снимать деньги с кредитной карты?

Важные нюансы обналичивания кредитки

Кредитные средства на карте с лимитом являются собственностью банка, клиент берет их в долг. По сути, использование этих денег приравнивается к получению кредита. Правда, по большинству кредиток предусмотрен льготный период. В это время владелец пластика может пользоваться денежными средствами без уплаты процентов.

Основное назначение кредитной карты – безналичная оплата. Ею можно расплачиваться за покупки в магазинах, кафе, кинотеатрах – везде, где установлены терминалы, и через интернет. Кроме этого, разрешается обналичивать кредитку в банкомате или переводить с нее деньги на другую карточку. Правда, банки стараются ограничивать такие операции, поэтому для клиента они будут крайне невыгодными.

Что может ожидать владельца кредитной карты после снятия наличных:

Внимание! Часто на наличные операции и переводы банки устанавливают повышенную процентную ставку.

Размер платы за снятие наличных полностью зависит от банка-эмитента кредитной карты. Например, в Тинькофф берется комиссия 2,9% от суммы плюс 290 рублей. Процентная ставка за такие операции составляет 30%-49,9% годовых. Сразу после обналичивания лимита аннулируется льготный период.

По причине высокой стоимости транзакции рекомендуется снимать деньги с кредитки в крайнем случае, когда нет других вариантов. Дело не только в невыгодности этой операции, но и в опасности уйти в большие долги, расплатиться с которыми будет трудно. Статистика показывает, что именно обналиченная кредитка чаще всего становится причиной просроченной задолженности.

Но не все так плохо. На банковском рынке серьезная конкуренция, и каждая кредитная организация старается привлечь клиентов выгодными условиями обслуживания. В том числе и низкими комиссиями на снятие наличных, иногда плата и вовсе отсутствует. При получении денег в банкомате не пропадает льготный период, процентная ставка не повышается, не берется плата за проведение операции.

Однако и в этом случае нужно внимательно читать условия пользования кредитной картой. Хотя такие кредитки предназначены для обналичивания лимита, у них могут быть неприятные «подводные камни». С другой стороны, если вы часто берете деньги в банкомате, лучше выбрать специальный пластик для снятия наличных.

Получение наличных через банкомат или кассу

Прежде чем обналичить кредитку, обязательно прочитайте условия пользования картой. Их можно найти в договоре, выданном вам при оформлении пластика, или на сайте банка. Обратите внимание на следующие детали снятия наличных:

Важно! Снятая комиссия обычно включается в сумму задолженности, значит, на нее начисляется процентная ставка.

Условия выдачи денег с кредитки полностью зависят от вашего банка и тарифного плана. К примеру, статусные кредитки (Золотые и Платиновые) обычно имеют больший лимит на снятие наличных по сравнению с Классическими картами. Может отличаться и размер комиссии за проведение этой операции.

Обналичить кредитку разрешается тремя способами. Клиент может воспользоваться устройством самообслуживания, обратиться в кассу своего банка или партнера (если это условие предусмотрено), перевести нужную сумму на дебетовую карточку. Проще всего использовать банкомат, потому как они работают круглосуточно и часто находятся в шаговой доступности. Процедура снятия денег происходит точно также, как и по дебетовой карте. Единственные отличия – плата, взимаемая с владельца кредитки, и лимиты операции.

Если у вас есть дебетовая карта, можно отправить нужную сумму на нее и затем обналичить деньги в банкомате. За проведение этой операции обычно берется точно такая же комиссия, как и при снятии. Правда, возможность перевода с кредитки предоставляется не всеми финансовыми организациями.

Кроме этого, можно снять деньги в банковской кассе. К примеру, если вы получаете крупную сумму и опасаетесь пользоваться банкоматом. Вам нужно подойти в отделение своего банка с паспортом и попросить кассира обналичить кредитку. Только помните, за эту операцию кредитор возьмет еще большую комиссию, чем в устройстве самообслуживания.

Почему с кредитных карт нельзя снимать наличные деньги?

Выгодно ли снимать наличные деньги с кредитной карты

Кредитные карты становятся весьма популярными в быстротечной реальности. Они выручают, если до зарплаты осталось несколько дней, а предстоит срочная выгодная покупка или внезапно пришел штраф за неправильную парковку.

Пластиковые деньги могут стать как активным помощником, так и загнать обладателя в долговую яму.

Откуда берутся карты

Эмиссию или попросту выпуск карт осуществляет банк, с которым сотрудничает клиент. Как правило, все предприятия работают с определенными банками, которые в свою очередь заинтересованы в выпуске этих самых кредитных карт сотрудникам. Предлагаются, на первый взгляд, самые интересные условия и предложения для зарплатных проектов.

Однако, при принятии решения о пользовании такими деньгами следует крайне внимательно изучить все подводные камни.

На что обратить внимание

Кредитные карты – это деньги, предназначенные для оплаты товаров и услуг безналичным путем.

Льготный период

У каждой карты существует льготный период или грейс – период, в течение которого можно пополнить потраченную сумму без оплаты лишних процентов. Обычно он составляет от 50 до 100 дней и может начинаться:

-со дня выдачи карты (в случае активации)

-с четкой заданной даты

Если уложиться в этот срок, то выгода от использования кредита будет очевидна. Карта будет работать на хозяина как пополняемый кошелек, без лишних затрат.

При несоблюдении этого беспроцентного промежутка, собственнику карты придется отдать банку не только заемные средства, но и ту часть денег, которую он вовремя не успел зачислить.

Снимать или оплачивать онлайн

Пластиковая карта предоставляет возможность владельцу как оплачивать покупки через терминал, так и снимать средства в случае необходимости. Но нужно помнить, что при выдаче денег кредитная организация берет комиссию. Она начинается от 3% и варьируется в зависимости от условий банков. Важно знать, что даже при снятии минимальной суммы, комиссия будет взиматься учреждением, выпустившем карту.

Немаловажно, что при снятии наличных денег теряется льготное время. Эмитент сразу начинает начислять проценты за эксплуатацию заемных средств. Еще и действуют определенные лимиты, побуждающие клиента переходить на безналичное пользование деньгами.

Сняв деньги с карты, человек по сути, берет кредит у учреждения. Но тарифы отнюдь не привлекательные. Ставка по займу выше на 5-15%, что явно не идет на пользу потребителю.

Использование кредитных карт – это новая модная тенденция, экономящая время и требующая небольших затрат в случае соблюдения правил пользования. Однако снятие наличных денег – невыгодная сделка с организацией, при которой в плюсе остается только эмитент. Важно внимательно узнавать условия использования пластика и правильно рассчитывать свои возможности.

Снятие наличности с карты

Кредитные карты – это идеальный финансовый инструмент для безналичной оплаты товаров и услуг, а вот для получения наличных они не очень-то подходят. За такую процедуру банки взимают комиссии от 1 до 5% от суммы операции.

Снять наличные с кредитной карты можно в банкомате или в кассе банка, как своего, так и чужого. Но, как правило, на кредитке установлен дневной или месячный лимит снятия средств. Его конечно можно расширить, но для этого необходимо написать заявление в банк.

Тарифы за снятие наличности лучше сразу уточнить при оформлении пластика. У каждого банка они свои и могут зависеть от того, где снимаются средства. Например, одни кредитные организации за снятие наличных в других банках снимут с пользователя больший процент от суммы, чем за снятие в своём отделении.

В других банках и в первом и во втором случае снимается единый процент от операции, но вот минимальные суммы переплаты установлены в разных размерах.

В некоторых банках на снятие наличных средств может не действовать льготный период кредитования. И на эту особенность вам стоит обратить особое внимание ещё при выборе кредитки.

Лучше всего владельцу кредитной карты использовать безналичные платежи. Но если возникала необходимость в снятии наличных денег, то лучше заранее рассчитать, во сколько обойдётся такая услуга, чтобы потом счета за пользование картой не стали неприятным сюрпризом.

Совет Сравни.ру: Если у вас есть возможность бесплатного перевода денег с кредитки на другую карту. То переведите нужную сумму на дебетовую карту – обналичить её можно бесплатно.

Как на самом деле пользоваться кредиткой

Шесть правил, о которых умалчивают банкиры

Брать деньги в долг на повседневные траты — плохая практика.

Если вам не хватает на еду, проезд или одежду, значит, где-то по пути вы принимаете неверные финансовые решения: тратите больше, чем зарабатываете; слишком много откладываете; даете другим в долг. В любом случае брать взаймы на повседневные нужды — скорее всего, признак беды.

Для срочных трат у вас должен быть запас на черный день. На большие покупки лучше копить, чем брать кредит. Большинству финансово грамотных людей кредитная карта нужна только для очень ограниченного круга задач. И эти люди умеют делать так, чтобы кредитка приносила им деньги.

В этой статье — шесть правил, которые помогут вам пользоваться кредиткой так, чтобы она была для вас выгодной и даже приносила деньги.

Как пользоваться кредитной картой с выгодой

Не доводите до процентов

Вот самое большое заблуждение о кредитных картах: «Платить проценты — это нормально». Кажется, что кредитка для этого и нужна: чтобы тратить чуть больше своих возможностей и потом потихоньку расплачиваться с банком.

Но если вы хотите получить от кредитки пользу, придется поменять подход. Сделайте так, чтобы вам никогда не нужно было платить проценты.

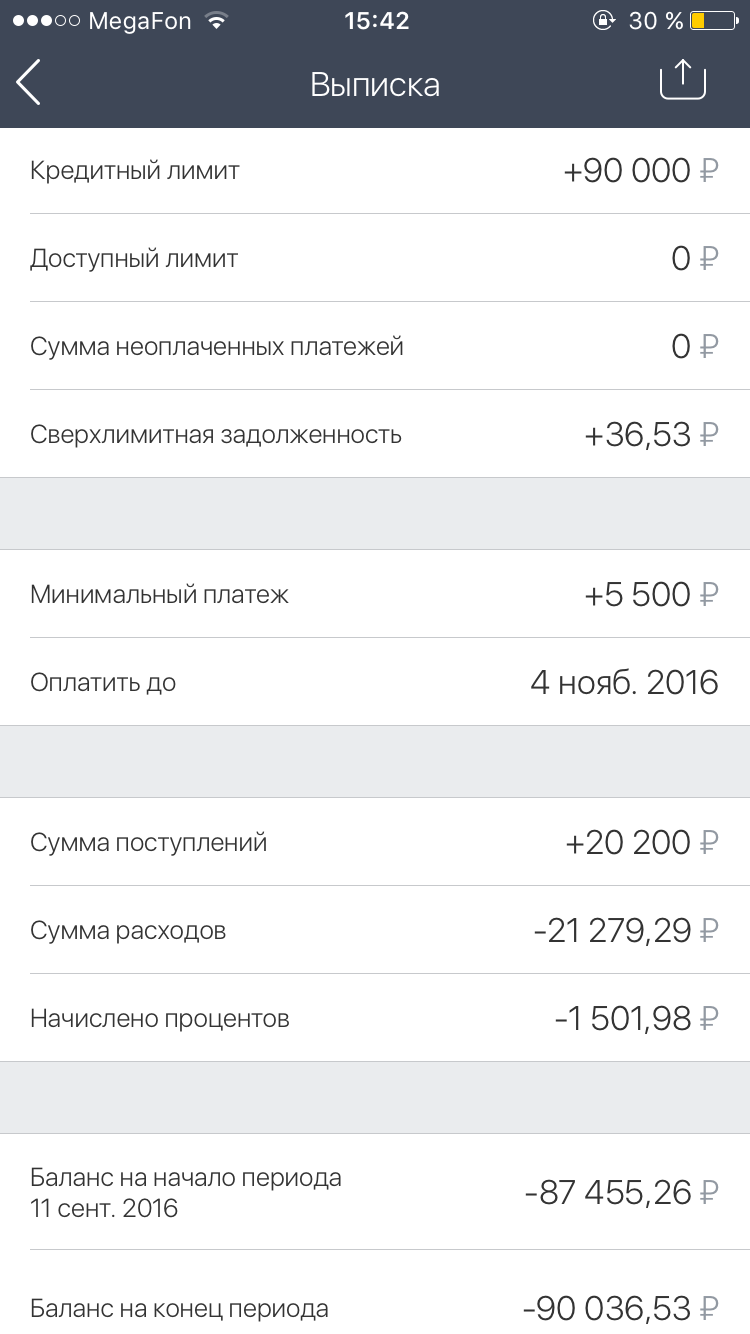

Каждые 30 дней банк присылает вам документ, где написано, сколько вы ему должны. Это выписка. Ее можно увидеть в интернет-банке или мобильном приложении:

Ваша задача — любой ценой погасить долг до окончания льготного периода. Что бы ни случилось, не доводите до начисления процентов. Каждый месяц сразу после выписки отложите нужное количество денег и либо гасите долг сразу, либо воспользуйтесь методом «Заработок на остатке», о котором речь пойдет ниже.

Когда мне погасить долг, чтобы не платить проценты?

В срок до 55 дней с даты выписки. Самый большой беспроцентный период будет у покупок, которые вы совершите на следующий день после даты выписки.

Но если вы снимали наличные или переводили деньги с кредитки, на эту сумму начисляются проценты всегда.

Проценты по кредиту перекрывают по ставкам любые бонусы, мили и привилегии, которые может вам дать кредитка. Финансово грамотные люди не платят проценты.

Нет своих денег — не покупайте

У вас всегда должны быть деньги, чтобы погасить весь долг по кредитке. Если у вас нет собственных денег, чтобы оплатить прямо сейчас покупку, — не покупайте. Даже если вы уверены, что они у вас появятся. Случается всякое: зарплату задержат, вас уволят, ваша компания разорится. Если вы хотите купить что-то, на что у вас сию секунду нет денег — не покупайте это с кредитки.

Пример

Неважно, какие у вас кредитный лимит, зарплата и сколько до нее осталось. Важно только одно: сколько у вас есть денег прямо сейчас. Если денег не хватает — не покупайте. Если они есть, но вы не готовы с ними расстаться — не покупайте.

Посчитайте, сколько на самом деле вы можете тратить

Чтобы денег всегда хватало, планируйте бюджет. Используйте нашу таблицу для бюджетирования.

Зарабатывайте на остатке

Если вы одновременно пользуетесь кредитной и дебетовой картами Тинькофф-банка, попробуйте заработок на остатке. Весь месяц вы тратите деньги с кредитки, а на Tinkoff Black лежит вся ваша зарплата и приносит проценты. Когда приходит следующая зарплата, вы гасите ею долг по кредитке — и опять тратите только с кредитки. Так вы пускаете в оборот даже те деньги, которые тратите.

Расписываю по шагам:

Сумма заработка небольшая: не более 0,3% от суммы вашего долга в месяц. Однако если регулярно пользоваться этим методом, вы получите прибавку к зарплате, сравнимую с доходностью банковского вклада, и при этом вам не нужно отказывать себе в покупках. Всё, что вы бы купили на зарплату, вы можете по-прежнему покупать — но ровно в пределах имеющихся у вас денег.

Как это работает

Илья получил зарплату 120 000 Р на дебетовую карту Tinkoff Black. 20 000 Р сразу отложил на вклад, остальные 100 000 Р — на жизнь.

Первым делом он закупился на 3200 Р в супермаркете. Платил дебетовой картой, чтобы увеличить доходность счета до 4% годовых.

Никогда не снимайте с кредитки наличные

Есть вещи, за которые обычно платят наличными: свежие продукты с рынка, стройматериалы, работа сантехника. Если наличных не хватает, а на дебетовке пусто, сразу хочется снять деньги с кредитной карты.

Но снять наличные с кредитки — это худшее, что можно с ней сделать.

Банки зарабатывают, когда вы платите картой. Когда вы снимаете наличные, банк лишается этих доходов. Поэтому банки «штрафуют» тех, кто снимает наличные: требуют дополнительную комиссию, увеличивают кредитную ставку, отменяют беспроцентный период. Это прописано в каждом договоре на кредитку. Банки очень не любят, когда вы снимаете наличные с кредитки.

Комиссия

Василий — клиент Тинькофф-банка. Он снимает 20 000 Р с кредитной карты Tinkoff Platinum. Теперь:

Пользуйтесь бонусами и милями

Многие относятся к бонусам и милям с пренебрежением: мол, копи их или не копи — всё равно получаются копейки. Разбираться с ними долго, на что тратить — непонятно. На самом деле бонусные баллы и мили выгоднее, чем кажутся, — но только для тех, кто научился ими пользоваться.

Бонусы — это вознаграждение банка за то, как вы пользуетесь картами. Бонусы начисляются за покупки, а потратить их можно либо на новые покупки, либо на услуги банка.

4 способа поужинать бесплатно

Главная хитрость здесь — подобрать карту и программу бонусов. Для примера — несколько карт Тинькофф-банка:

Законно ли жонглировать деньгами с кредиток разных банков?

Сейчас некоторые банки стали предлагать кредитные карты с льготным периодом, в течение которого можно без процентов снимать наличные. Я хочу брать деньги с кредитки одного банка, чтобы погашать долг по карте другого банка, а потом делать наоборот.

Насколько это законно?

Дарья, нет закона, который запрещал бы такую схему. Банк дает вам право снимать деньги с кредитки — вы можете потратить их, как захотите: хоть на покупки, хоть на погашение долга по другой карте.

Вроде бы все просто: перекладываете деньги с кредитки на кредитку и получаете бесконечный льготный период. Но этот план не так уж выгоден, как кажется. Я объясню, почему так считаю, и даже предложу более удачный вариант. Но сначала немного теории.

Что такое беспроцентный период по кредитной карте

Кредитка — это платежная карта, на которой лежат деньги банка. Можно оплачивать ею покупки, рассчитываться в ресторанах, снимать с нее наличные. Потом потраченные деньги надо вернуть банку в соответствии с условиями кредитного договора.

Если не уложиться в льготный срок, банк начислит проценты на всю задолженность по кредитной карте с первого дня беспроцентного периода и до даты полного погашения включительно. Опоздание даже на день приведет к большой переплате.

Обычно грейс-период распространяется не на все операции. Нужно внимательно смотреть условия кредитования — у каждого банка они свои. Чаще всего снятие наличных — платная услуга.

Основные минусы схемы с двумя кредитками

Допустим, вы нашли две кредитные карты, с которых можно снимать деньги без процентов, — такие предложения действительно есть у некоторых банков. Вот какие минусы я вижу в этой схеме.

Сумма снятия ограничена банком. Вряд ли получится бесплатно вывести весь кредитный лимит: в тех предложениях, которые я видела, речь шла о суммах около 50 000 Р в месяц. То есть примерно такими деньгами и придется жонглировать. При этом платежи за обслуживание будут потихоньку съедать эту сумму.

Если запутаетесь и хоть немного нарушите сроки, банк начислит проценты, как будто никакого грейс-периода и не было.

Сложно получить кэшбэк. Беспроцентное снятие наличных — это привилегия, которую дает банк. И кэшбэк тоже привилегия. Но предоставлять заемщику слишком много привилегий не очень-то и выгодно. Поэтому кредитки с бесплатным снятием наличных зачастую обделены кэшбэком: его или нет совсем, или он довольно низкий, или подключается как платная опция.