Как называется рост курса акций

Trend is your friend: что такое тренд и коррекция

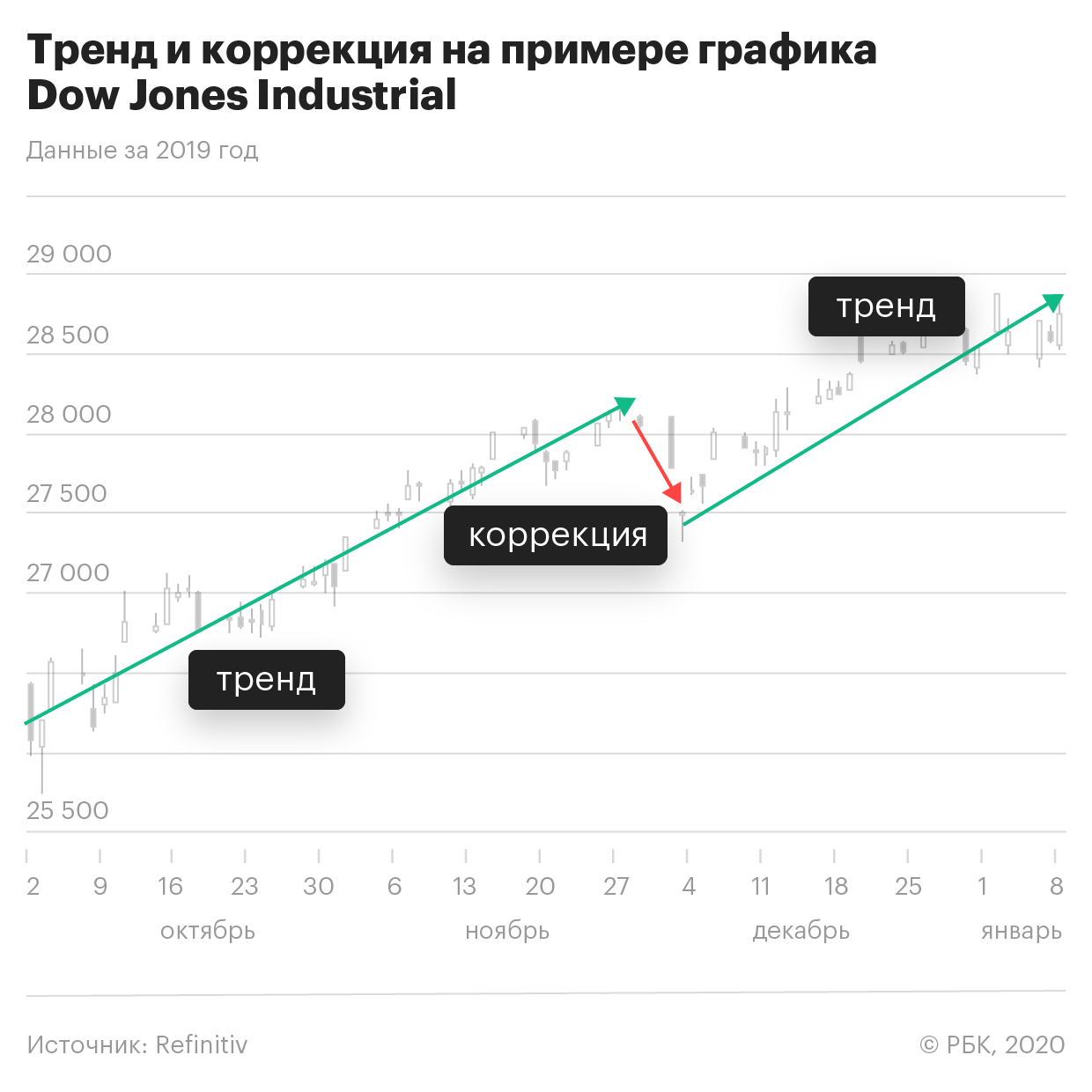

Тренд — это общее направление, по которому движутся котировки. Обычно движение происходит волнообразно и определить общее направление движения — направленность тренда — можно на графике. Например, с помощью линии тренда.

Линия тренда проводится по минимумам или максимумам дневных или месячных цен на графике. Если провести линию по минимумам и каждый новый минимум всегда будет выше предыдущего, то линия тренда начнет подниматься. Это и укажет на растущий тренд. А на падающем рынке все наоборот — линия тренда, проведенная по максимумам, будет опускаться.

Время от времени цены падают ниже линии тренда или вырастают выше. Это не обязательно означает смену тренда. В таком случае иногда просто нужно нарисовать линию заново. Она окажется под другим углом.

Тренды можно различать по направлению и времени существования.

По времени существования:

«Бычий» и «медвежий» рынки

Если при устойчивом восходящем тренде котировки выросли на 20%, то говорят о «бычьем» рынке. На таком рынке преобладает оптимизм инвесторов, который может длиться годами. В качестве примера показателен период 2003–2007 годов. Фондовые индексы двигались вверх в течение четырех лет, пока рост не был прерван финансовым кризисом.

Сильный «бычий» рынок обычно образуется во время оживления экономики, когда безработица падает, а ВВП и корпоративные прибыли растут. Это положительно влияет на доверие инвесторов, которые бросаются покупать акции.

Противоположностью «бычьего» рынка является «медвежий», он характеризуется падением цен и обычно окутан пессимизмом. «Медвежьим» рынок становится, когда падает на 20%. Такой период в истории рынка наблюдался, к примеру, в 2000–2002 годах.

Коррекция, или откат — это временное отклонение движения котировок от основного тренда. При этом изменение составляет 10% и более. То есть если, к примеру, на рынке сложилась тенденция к росту, а цены внезапно потеряли более 10%, после чего возвратились к росту, то это и есть коррекция. Рыночная коррекция может продолжаться день, неделю, месяц и даже гораздо дольше — это во многом зависит от масштабов самого тренда.

Откат котировок может начаться по многим причинам — от изменений в экономике до корпоративных новостей. Одним из основных поводов для коррекции становится перекупленность или перепроданность акций. Если инвесторы массово решают, что это так, они начинают фиксировать прибыль. Это ведет к быстрому развороту котировок, которые снижаются до тех пор, пока основная масса инвесторов не закроет позиции.

Есть два типа коррекции:

Иногда к коррекции относят боковое движение цен. В этом случае коррекцию могут называть боковым диапазоном, или просто консолидацией. Боковая коррекция — это движение цен без четко определенного направления — вбок. Такой вид коррекции обычно возникает после сильного движения котировок вверх или вниз.

В этом случае можно сказать, что рынок отдыхает, накапливая силы перед возвращением к основному тренду. Спрос и предложение на актив во время боковой коррекции примерно равны.

Коррекция или смена тренда?

Когда коррекция завершается, котировки или индексы вновь начинают двигаться вдоль основного тренда. Основная трудность при внезапном откате котировок — определить, действительно это коррекция или смена тренда.

К сожалению, стопроцентного способа отличить коррекцию от смены тренда не существует. Участники рынка выделяют некоторые признаки, которые помогают оценить вероятность событий. Но даже при этом велик шанс ошибиться.

Коррекция является неотъемлемой частью тренда. Откаты полезны как для рынка, так и для инвесторов. Рынку может принести пользу переоценка активов с раздутой стоимостью. Для инвесторов коррекция — удобный момент, чтобы, например, купить актив по сниженной цене.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Изменение курса акций или валют в сторону, обратную основной тенденции рыночных цен. Например, рост котировок после недельного снижения цены на акцию. Коррекция вызывается исполнением стоп-ордеров, после чего возобновляется движение котировок согласно основному рыночному тренду.

От чего зависит цена акций?

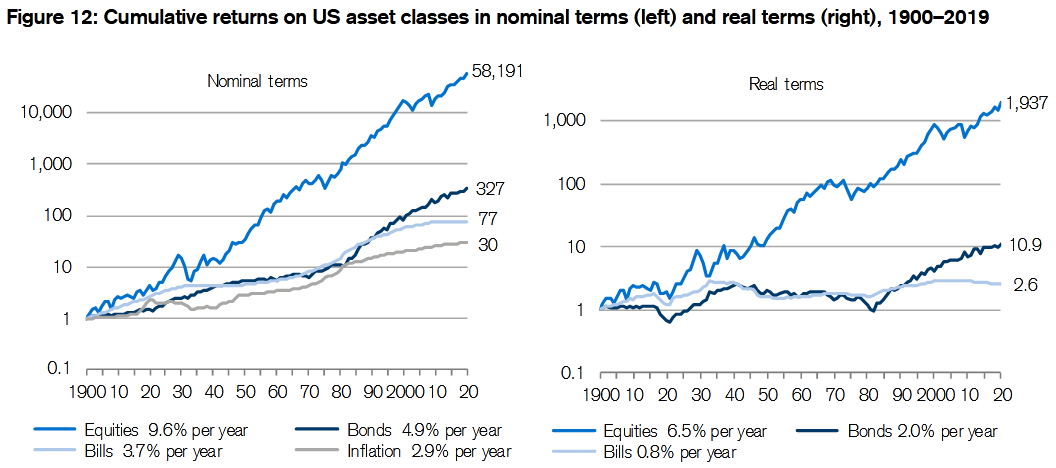

Акции это наиболее доходный, но и самый рискованный инструмент фондового рынка. Непредсказуемый на коротких отрезках, индекс акций в долгосрочном периоде приносит терпеливым инвесторам хороший доход – вне зависимости от страны, где расположен бизнес. Банк Credit Suisse приводит в своих ежегодных отчетах следующую статистику по ценным бумагам США с 1900 года:

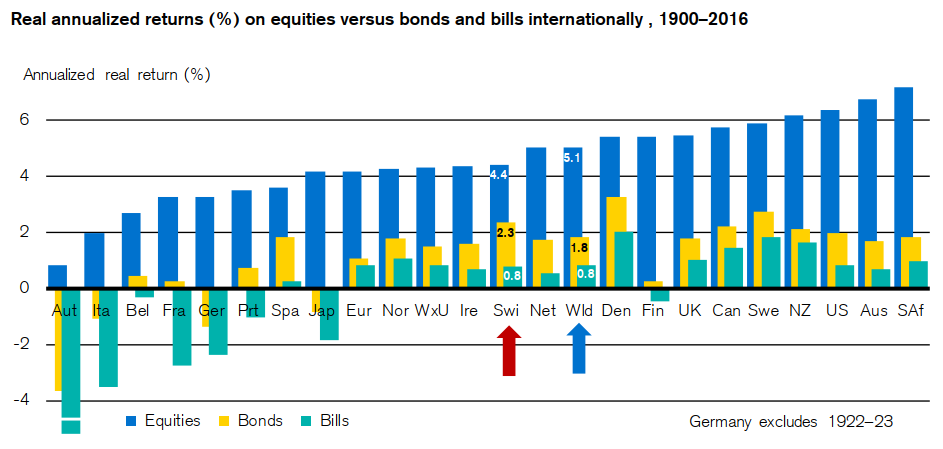

Шкала логарифмическая, на правом графике реальная доходность за вычетом инфляции. Как видно, акции с огромным отрывом обыгрывают по доходности облигации, а те в несколько раз опережают казначейские векселя (краткосрочные облигации до 1 года). Один доллар, вложенный в индекс акций США, с начала века увеличил бы свою реальную стоимость примерно в 2000 раз с результатом 6.5% годовых. В остальных странах мира ситуация похожа, хотя доходности как правило немного ниже:

Итого, средняя реальная доходность акций (за вычетом инфляции) по странам мира составляет около 4-6% годовых. Средняя по миру равна 5.1% и этого вполне достаточно, чтобы обеспечить хорошую прибыль на длинной дистанции, реинвестируя доход. Но от чего зависит цена акции на более коротких отрезках?

От чего зависят цены на акции?

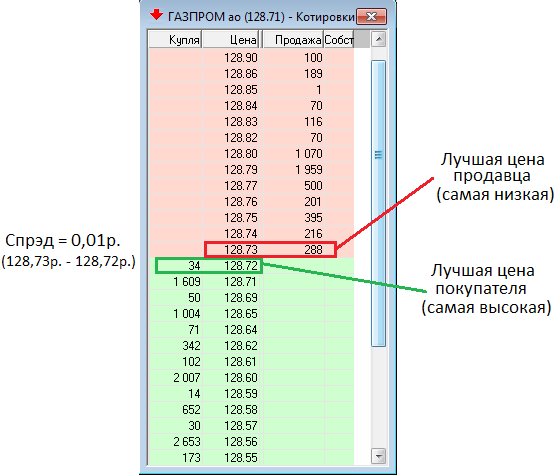

Цены на акции могут зависеть от множества причин и их оценка заметно более сложна, чем в случае облигаций. Для последних важна финансовая устойчивость эмитента и процентная ставка — в основном они и влияют на котировки бондов. В общем случае цена на акции, как и любого рыночного актива, не устанавливается биржей или эмитентом, а формируется как равновесная между спросом и предложением участников рынка. Эти цены видны в биржевом стакане торгового терминала:

В данном случае покупатель, исполняя все 288 лучших заявок от продавца, может сдвинуть цену на одну копейку вверх. При этом на реальном рынке каждую секунду идет огромный поток заявок в обе стороны: избыток спроса увеличивает цену акции, избыток желающих продать двигает ее резко вниз. Рассмотрим, что является причиной изменения цен на акции.

1. Финансовая отчетность

Очевидно, что чем успешнее и прибыльнее бизнес компании, тем лучше должны чувствовать себя котировки их акций. Понять сам бизнес можно по изучению финансовой отчетности. Т.е. если по итогам 5 лет (с 2015 по 2020 год) чистая прибыль компании увеличилась в два раза, то наиболее ожидаемым результатом будет двукратный рост стоимости акций — скажем, с 50 долларов в 2015 году до 100$ в 2020. Частым условием увеличения прибыли является рост числа продаж. И наоборот: сокращение прибыли скорее всего вызовет снижение курса.

Для примера возьмем Московскую биржу. Ее чистая прибыль в конце 2016 года согласно отчетности составила 25178,1 млн. рублей, а в конце 2019 года 20189 млн. р. Прибыль за рассматриваемый период сократилась примерно на 20%. При этом курс акций биржи в конце 2016 г. был около 135 рублей за акцию, а в конце 2019 г. 110 рублей. Иначе говоря, снижение на те же 20%.

Тем не менее есть ряд ограничений : правило не работает в период надувания пузырей и сильных кризисов, а также требует достаточно больного промежутка времени и примерно постоянного числа акций компании. Фактически требуется эффективный рынок с «идеальными» рациональными инвесторами.

2. Обратный выкуп и выпуск акций

Компания может выкупить собственные акции с рынка — как по рыночной цене, так и выше ее, предложив инвесторам оферту. Такой шаг ведет к сокращению числа акций и обычно положительно расценивается рынком, толкая цену акций вверх. Отдельную статью про обратный выкуп читайте здесь. Можно сказать, что обратный выкуп эта альтернатива дивидендным выплатам: компания тратит их на покупку своих акций, увеличивая их цену. По ряду причин это может быть для компании выгоднее, чем уплата прямых дивидендов.

Например, американский гигант Anglo American дважды тратил на обратный выкуп миллиарды долларов, восстанавливая падение своих бумаг в 2007 году. В результате к моменту кризиса 2008 года акции компании тестировали исторические максимумы, хотя затем все же обвалились вместе со всем рынком.

Обратным процессом является дополнительный выпуск акций. В этом случае компания стремится привлечь дополнительное бесплатное финансирование, хотя последствием увеличения числа акций как правило является снижение их стоимости. Регулярно прибегающие к такому шагу компании находятся в черном списке опытных инвесторов, их акции часто показывают плохую динамику. Хотя могут быть и исключения, например в банковской сфере.

3. Дивидендная политика

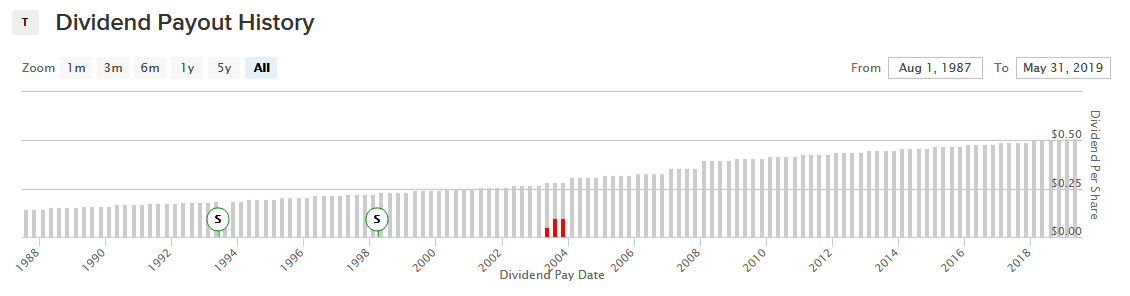

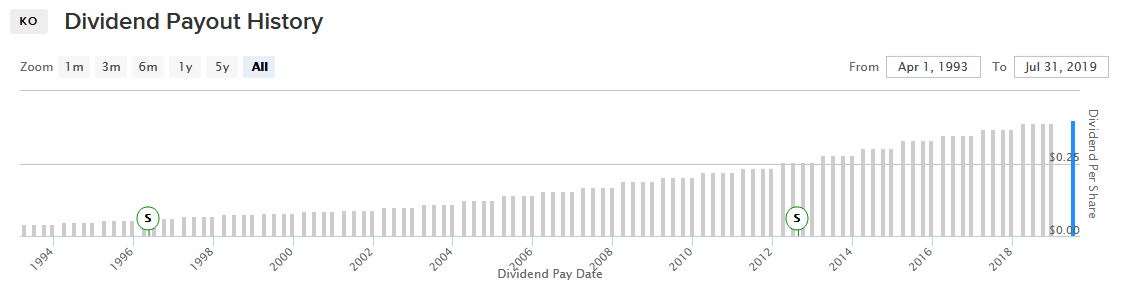

Дивиденды являются денежным потоком, который всегда положителен. Неважно, как низко упали акции — если эмитент не банкрот, акционер может рассчитывать на выплаты даже в кризис, особенно в случае компаний США. Поэтому немало инвесторов при решении инвестировать в компанию отдают приоритет дивидендам. Многие дивидендные аристократы платят регулярные дивиденды более 30 лет, постепенно наращивая выплаты. Вот дивидендные истории AT&T и Coca-Cola:

Однако есть и множество других компаний, которые платят дивиденды нерегулярно (в отдельные годы не платят вообще). В этом случае объявление компании о высоких дивидендах считается положительной новостью, цена на ее акции после этого вполне может пойти вверх. Хотя не стоит забывать про дивидендный гэп — чем выше дивиденд, тем сильнее упадет акция после его выплаты.

Зато если стабильно платящая дивиденды компания впервые за долгие годы объявляет об их снижении, то это почти наверняка признак проблем и сигнал к распродаже акций со снижением курса. Например, в такой ситуации оказалась компания General Electric, сильно сократившая свои дивиденды в 2009 и 2018 годах. Стараясь не допустить такого исхода, многие компании согласны залезть в долги, лишь бы не разочаровать инвесторов, обеспечив ожидаемые выплаты — но в результате еще больше рискуют довести компанию до банкротства.

4. Рыночные настроения

Иногда рынок охватывает эйфория либо в отношении отдельной акции, рыночного сектора (например биотехнологий или альтернативой энергии) либо целого рынка — как это было, например, во время пузыря доткомов. Эйфория характеризуется тем, что цена на акции теряет связь с прибылью компании и последняя может оцениваться в десятки своих годовых прибылей. Читайте здесь.

Причем если управлять настроением целого рынка или даже его сектора фактически невозможно, то в отношении акций очень мелких компаний иногда практикуется метод накачки, о котором я рассказывал тут. Если кратко, то он состоит в громком пиаре компании, после чего ее акции взлетают вверх и сбываются инициаторами по завышенным ценам. Далее пузырь лопается, а компания банкротится или выживает, но теряет почти все шансы обновить прежние максимумы.

За эйфорией неизбежно следует спад, который сопровождает депрессия — особенно у тех, кто инвестировал практически на максимуме цен. В случае отдельной компании депрессия может означать банкротство, когда акции упадут до нуля. Именно это произошло с Исааком Ньютоном, который повторно вложился в акции кампании Южных Морей, обещавшей невиданные богатства из-за океана и на этих ожиданиях раздутых до огромной стоимости. Говорят, до конца жизни Ньютон не мог спокойно обсуждать эту тему…

С индексом акций риски ниже, поскольку все компании из него не могут обанкротиться одновременно. А значит, покупка индексного фонда около дна с очень большой вероятностью станет хорошей инвестицией. Тем не менее могут быть исключения, о которых я писал здесь.

5. Ключевая ставка

Известно, что ключевая ставка влияет на курс облигаций и на ставки по депозитам. Менее известно, что она влияет и на курс акций, поскольку эта связь менее очевидная — однако она есть. Обычно повышение ключевой ставки происходит во время борьбы с инфляцией, как это было в 1970-е годы в США, или во время девальвации валюты, как в России в декабре 2014 года.

Следствием более высоких ставок является удорожание кредитов в коммерческих банках, а следовательно, означает более плохие условия для бизнеса. Поэтому в ситуации роста ставок акциям трудно показывать хорошие результаты. Например, с 1970 по 1980 год доходность рынка США при растущих ставках составила около 7% в год. Выглядит неплохо, однако с учетом инфляции реальная доходность ценового индекса оказалась даже чуть ниже нуля.

И наоборот, когда в начале 1980-х годов инфляция и ставка резко пошли вниз, рынок заметно оживился. Это можно объяснить еще и тем, что с уменьшением инфляции возрастает покупательная способность будущей прибыли, давая положительный сигнал рынку. Другим примером может быть российский рынок 2015-2020 годов, отметившийся очень хорошим ростом во время цикла понижения ставок вплоть до исторического минимума.

6. Внешние и внутренние факторы

К знакомым россиянам внешним факторам, влияющим на котировки компании, можно отнести санкции. Предполагается, что получив ограничения к внешнему финансированию, крупная компания начнет испытывать трудности. Ну а проблемы с бизнесом приведут к падению акций. Кроме того, для сырьевой компании внешним фактором является цена на сырье — при падении нефти акции Газпрома обычно идут вниз.

Тем не менее если брать индекс Мосбиржи из российских компаний, то корреляцию между санкциями и бизнесом можно проследить только в первые месяцы. Закончилось все девальвацией рубля в конце 2014 года, после чего, однако, российский рынок почувствовал себя очень неплохо.

Ко внутренним факторам можно причислить смену руководства. Это может рейдерский захват или поглощение другой компанией против воли первой. Или слухи об этом. Причем если дела у компании до смены шли хорошо, то это скорее фактор негативного давления на котировки, если плохо — позитивный сигнал. Когда Галицкий был вынужден продать крайне успешный Магнит, котировки компании сильно упали. Улучшением качества управления купленных компаний, кстати, был известен Уоррен Баффет. Модернизация оборудования тоже скорее позитивный фактор, если не загоняет компанию в большие долги.

7. Выход на IPO

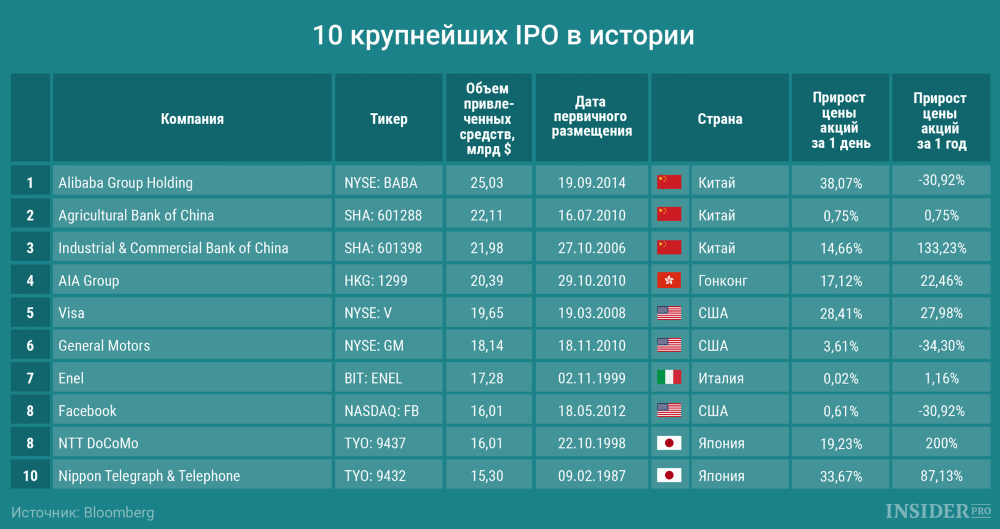

IPO это первичное размещение акций. Занимаются им как правило крупные инвестиционные банки, проводящие в том числе мощную рекламную компанию. Та цена, по которой приобрел акции выходящей на рынок компании сам банк, ниже рыночной — и если она продолжит расти, банк получит прибыль не только за оказанные услуги, но и от продажи выросших ценных бумаг. В результате цена акций крупных компаний в первый день пребывания на бирже практически всегда растет:

Как видно, даже сильный рост в первый день ничего не говорит о результатах первого года. Тем не менее рост новых акций по итогам первого дня даже можно использовать как инвестиционную стратегию — только крупные разрекламированные IPO случаются редко и покупать надо в первый день размещения на самом открытии биржи.

8. Связь с индексом акций

Акции компаний, которые по решению биржи включаются в индекс, почти всегда растут в цене. Это просто объяснить: биржевые индексы отслеживают взаимные и биржевые фонды, которые покупают акции, входящие в индекс. Следовательно, ряд фондов начнет покупать акцию, даже если ее доля будет мала — а увеличение спроса вызовет рост цены. И если этот факт вполне предсказуем, то уровень, где следует зафиксировать прибыль, будет головной болью трейдера. Свежий пример: в середине августа 2020 г. было объявлено о включении акций Яндекса в индекс MSCI Russia, после чего они обновили рекорд стоимости.

Но верна и обратная ситуация — исключение акции из индекса ведет к падению ее котировок. Это и сигнал инвесторам, что бизнес компании стал недостаточно хорош, и распродажа акции индексными фондами. Так, в ноябре 2017 года были исключены из того же индекса MSCI акции Ростелекома, после чего последовало их падение:

Выводы

Цена на акции зависит от множества факторов, часть из которых действует одновременно. Идентифицировать их как правило очень сложно, поскольку ни один инвестор не обладает всей полнотой информации о компании или рынке. Аналитики любят объяснять движения акций и рынков задним числом, но никто не может предсказывать курс на день или год лучше подброшенной монетки. Просто потому, что сам рынок не знает, с какой ноги встанет завтра. На ваше настроение может повлиять увиденный сон… а вы знаете, что вам приснится сегодня?

Поэтому современный инвестор чаще работает с индексными фондами акций. Диверсификация сводит риски банкротства всех эмитентов к нулю, делая восстановление рынка из просадок более ожидаемым процессом. Зачастую не стоит искать причину текущих изменений котировок — лучше просто плыть по рынку, получая рыночную доходность (доходность бизнеса). При эйфории вполне можно продать часть акций, зафиксировав прибыль, а в депрессию купить больше по низким ценам, ожидая наступление роста.

Что такое волатильность на фондовом рынке

И как использовать ее в торговле

Волатильность — это степень изменчивости цены или доходности актива. Она может проявиться в котировках или доходности отдельной ценной бумаги или затронуть рынок в целом.

Бывает, что фондовые индексы вроде S&P 500 делают движение более чем на 3% в день. И такая динамика может сохраняться в течение нескольких торговых сессий на бирже. Например, в феврале — марте 2020 года колебания цены S&P 500 доходили до 10% за день. С 20 февраля по 23 марта 2020 года индекс упал на 34%. За тот же период российский индекс РТС потерял более 40%.

Рассмотрим подробнее, что такое волатильность и чем она опасна для инвесторов.

Что значит волатильность

Математическим языком волатильность описывается через стандартное отклонение, которое еще называется среднеквадратическим. Оно обозначается греческой буквой «σ» — сигма, и измеряет средний разброс величин от их среднего значения.

На фондовом рынке под волатильностью подразумевают отклонение цены актива или его доходности от его среднего значения за определенный период. Чем выше волатильность, тем выше риск. Цены волатильных активов очень изменчивы и за один день могут значительно расти или падать, что влияет на стоимость портфеля инвестора.

Фактически волатильность не означает потерю актива, но бумажные убытки психологически давят на инвестора. Капитал замораживается, и продать актив без потерь невозможно. Из-за возникающей неопределенности инвесторы часто паникуют и продают ценные бумаги на самом дне, а потом жалеют об этих сделках.

Также стандартное отклонение используется инвесторами для риск-менеджмента и оптимизации стратегии. Например, на его основе рассчитывается коэффициент Шарпа, который показывает соотношение доходности актива на единицу риска.

Благодаря диверсификации по разным классам активов инвестор снижает общую волатильность портфеля и повышает коэффициент Шарпа. Иными словами, ему теперь приходится идти на меньший риск, чтобы получить ту же доходность. Пример расчета стандартного отклонения и коэффициента Шарпа есть в статье Т—Ж про всепогодную стратегию.

Инструменты и рынки, на которых цены меняются медленно, называются низковолатильными, а при быстром изменении цены (на 1—5% ежедневно) — высоковолатильными.

Облигации как наиболее надежные и стабильные инструменты — обычно низковолатильные. Товарные рынки — золото, нефть, сахар — как правило, более волатильны.

Акции высокотехнологичных и молодых компаний вроде «Зума» обычно более волатильны, чем голубые фишки и дивидендные аристократы вроде «Макдональдса».

А самыми рисковыми активами считаются криптовалюты и деривативы — фьючерсы и опционы.

Доходность в разных классах активов с 1985 года по 31.10.2020

| Минимальная | Средняя | Максимальная | Стандартное отклонение | |

|---|---|---|---|---|

| Акции развивающихся рынков | −52,8% | 12,2% | 71,5% | 28,8% |

| Акции международных развивающихся компаний | −41,3% | 7,6% | 67,5% | 21,6% |

| Акции американских компаний малой капитализации | −36,1% | 9,1% | 43,1% | 17,9% |

| Биржевые фонды недвижимости | −37,0% | 8,5% | 33,3% | 17,1% |

| Акции американских компаний высокой капитализации | −37,0% | 9,6% | 34,0% | 16,1% |

| Золото | −29,0% | 3,2% | 26,0% | 14,0% |

| Высокодоходные американские облигации | −21,3% | 5,5% | 35,6% | 10,2% |

| Остальные американские облигации | −5,2% | 4,1% | 17,6% | 5,1% |

| Международные облигации | −7,3% | 3,6% | 14,3% | 4,3% |

| Американские казначейские векселя | −2,9% | 0,7% | 5,0% | 2,0% |

Как победить выгорание

Какие события влияют на волатильность

На волатильность влияют любые важные корпоративные или мировые события, а также настроения инвесторов. Когда они боятся, то начинают массово продавать активы, и волатильность увеличивается.

Почему растет волатильность. Волатильность растет, когда происходят важные политические, экономические или рыночные события. Например, когда Иран пригрозил перекрыть Ормузский пролив, волатильность цен нефтяных фьючерсов повысилась. Ведь пятая часть всех мировых поставок нефти проходит по этому пути.

Политические и экономические события существенно влияют на рыночную волатильность. Условно можно разделить эти события на две большие группы:

Это глобальные и значимые события, влияющие на фондовый рынок и способные вызвать его волатильность.

Отчетность компаний. На волатильность акций конкретной компании могут повлиять финансовые отчеты, информация о новых продуктах, день инвестора, отзывы или поломки продуктов. Например, акции автомобильных компаний могут упасть, потому что компании отзывают машины с рынка из-за технических неисправностей и дефектов.

Новости и слухи. Например, сообщения о засухе увеличивают стоимость сельскохозяйственных товаров. Предостережение метеорологов об урагане в Мексиканском заливе взвинчивает цены на энергоносители. Новости об объединениях компаний или о выкупе акций увеличивают волатильность их ценных бумаг или сектора в целом.

Также волатильность резко увеличивается при появлении слухов о важных событиях, даже если они еще не произошли.

Так, 22 сентября 2020 года появилась информация, что «Яндекс» покупает Тинькофф-банк. На этих слухах волатильность акций «Яндекса» и Тинькофф увеличилась.

А 26 января 2021 года акции американского производителя растительного мяса Beyond Meat выросли в моменте на 37% после новостей о том, что компания объединяется с компанией «Пепси» для производства напитков на растительной основе.

Рыночные манипуляции — действия маркет-мейкеров или крупных бизнесменов, которые приводят к повышенной рыночной активности. Например, у Илона Маска в твиттере более 49 миллионов подписчиков, поэтому его твиты влияют на рыночные цены.

How Musk’s Twitter activity moves cryptocurrencyPDF, 811 КБ

Манипулировать рынками могут не только известные люди, но и пользователи соцсетей. Например, в сообщество Wallstreetbets на американской платформе Reddit входит 9,6 млн человек. Там активные трейдеры нередко договариваются о совместной покупке или продаже активов.

В феврале 2021 года они решили скупать акции розничной сети GameStop и сыграть против крупных фондов. Последние ставили на падение котировок акций компании, поэтому держали много коротких позиций — «шортов». Это когда акции берут в долг у брокера и продают по текущей цене, чтобы через какое-то время купить их дешевле.

Когда пользователи с Reddit начали скупать акции, разгоняя цену вверх, это спровоцировало каскадное закрытие коротких позиций фондов — так называемый шорт-сквиз. И так как закрытие коротких позиций фактически означает покупку акций, это еще сильнее подогревало рост котировок.

Рыночные манипуляции незаконны, но их сложно доказать. Манипуляции расследуют надзорные органы вроде Центрального банка в России или Комиссии по ценным бумагам и биржам в США. Виновников штрафуют и запрещают торговать на биржах.

Зачем инвестору волатильность

Инвесторы учитывают волатильность при формировании портфеля. Они стремятся максимизировать свою прибыль при допустимом уровне риска, а мерой риска служит волатильность. Один из показателей для оценки эффективности активов — коэффициент Шарпа. Он показывает соотношение между доходностью и риском. Чем выше коэффициент Шарпа, тем выше доходность на единицу риска.

Покажу, как это работает, на примере исследования о гибком распределении активов в инвестиционном портфеле.

Adaptive asset allocationPDF, 2,3 МБ

Допустим, три инвестора формируют портфель из 10 активов. Первый ничего не знает о корреляции инструментов, различных секторах и рисках, поэтому просто берет 10 активов в равных долях.

Второй инвестор формирует портфель, отталкиваясь от рисков каждого актива, но не берет в расчет корреляцию между ними. Он просто отводит большую долю активам с низкой волатильностью, а меньшую — более рисковым инструментам.

Третий инвестор берет в расчет корреляции активов и оптимизирует портфель. Он подбирает инструменты со слабой корреляцией, чтобы сгладить волатильность портфеля. При подборе долей этот инвестор руководствуется принципами современной теории портфеля — подбирает доли таким образом, чтобы добиться наилучшего коэффициента Шарпа.

Результаты исследования показывают, что при одинаковой доходности портфелей первого и второго инвестора первый принял на себя больший риск — коэффициент Шарпа у него самый низкий, а портфель неэффективный.

А портфель третьего инвестора смог принести почти в два раза большую доходность, чем у коллег. При этом он принял на себя оптимальный риск — о чем свидетельствует высокий коэффициент Шарпа, а также наименьшее значение максимальной просадки портфеля.

Результаты портфелей трех инвесторов

| Первый | Второй | Третий | |

|---|---|---|---|

| Доходность | 7,6% | 8,0% | 14,1% |

| Волатильность | 11,4% | 8,7% | 10,4% |

| Коэффициент Шарпа | 0,7 | 0,9 | 1,3 |

| Максимальная просадка | −32,7% | −22,5% | −12,6% |

Как считать волатильность

Различают реализованную, то есть историческую волатильность и ожидаемую волатильность, которая помогает инвесторам устанавливать цену опционов. В некоторых источниках можно еще найти ожидаемую историческую волатильность, то есть волатильность, которую предсказывали раньше. Ожидаемую историческую волатильность сравнивают с исторической волатильностью, чтобы понять, насколько были точны прогнозы.

Ожидаемая волатильность — это будущие колебания цены, которые трейдеры ожидают от активов в ближайший месяц. То есть — это прогнозная величина. В английских источниках ожидаемая волатильность называется Implied Volatility или просто IV — она выводится из цен опционов.

Ожидаемая волатильность не всегда совпадает с реальной будущей волатильностью, потому что невозможно всегда точно предсказывать будущее.

Историческая волатильность, или Historical Volatility, — это отклонение цены от среднего значения за последние 12 месяцев или за другой расчетный период. Чаще всего волатильность измеряют в процентах.

Считать волатильность руками необязательно. Можно взять уже готовые данные из любого скринера акций, например Marketchameleon.

Расчет волатильности в «Экселе». Если очень хочется, волатильность можно посчитать самостоятельно с помощью функции стандартного отклонения в «Экселе». Покажу, как это сделать, на примере акций «Газпрома» — посчитаю дневную волатильность за декабрь 2020 года.

Для этого сначала выгружу данные о дневных котировках за декабрь с «Финама». Данные можно взять из других источников, например, с сайта Московской биржи, но на «Финаме» удобнее и быстрее. После того как котировки выгружены в экселевский файл, добавляю формулы для расчета дневной доходности и волатильности.

С точки зрения расчетов доходность бывает процентная и логарифмическая. Обе вычисляются разными математическими методами, но логарифмическая удобнее. Поэтому дневную доходность я считаю как логарифм цены закрытия торгового дня к цене закрытия предыдущего торгового дня. А волатильность с помощью формулы стандартного отклонения «СТАНДОТКЛОН.В()».

При желании дневную волатильность можно посчитать за больший период, например за месяц. Для этого надо умножить значение дневной волатильности на квадратный корень из нужного количества торговых дней — в декабре это 22.

Индексы волатильности

Индексы волатильности фондового рынка показывают, какую волатильность трейдеры ожидают от фондовых индексов в течение ближайших 30 дней.

Например, VIX показывает ожидаемую 30-дневную волатильность индекса S&P 500, а RVI показывает ожидаемую 30-дневную волатильность индекса РТС. Инвесторам важно помнить, что индексы волатильности вычисляются на основании прогнозов, а не по реальным данным.

Для вычисления индексов волатильности используют цены опционов, потому что именно в них трейдеры закладывают свои ожидания. У VIX и RVI есть некоторые базовые уровни, которые можно рассчитать по историческим данным. Например, у RVI это коридор от 20 до 30%. Как правило, если индекс находится в этом коридоре, на фондовом рынке все спокойно.

Напрямую купить индексы волатильности нельзя — купить можно только производные инструменты или биржевые ноты ETN. ETN — это долговые обязательства. Как правило, их выпускают банки. Стоимость ETN привязана к базовому активу — например, индексу волатильности VIX. Однако это инструменты для опытных инвесторов, которые знают, зачем и когда они работают с волатильностью.

VIX еще называют индексом страха, потому что он показывает эмоции трейдеров. Если значения индекса достигают критически высоких значений, значит, на рынке паника. Резкий рост индексов предупреждает инвесторов о высоком риске и о том, что ценные бумаги переоценены.

Чаще всего, когда VIX высокий, цены акций падают. Исторические пики VIX, как правило, совпадают с фазой медвежьего рынка. Медвежьи рынки — это падение котировок более чем на 20%. Например, мы наблюдали их у индекса S&P 500 в 2008 и 2020 годах — просадки составили 56,8 и 33,9% соответственно.

Плюсы и минусы волатильности для инвесторов

Как правило, волатильность пугает инвесторов, потому что за несколько торговых сессий активы могут обесцениться на пару десятков процентов. Но волатильность — это часть фондового рынка, и без нее не было бы заработка. Например, для трейдеров волатильность очень нужна, и в спекулятивных целях выбираются, как правило, высоковолатильные бумаги.

Волатильность также очень важна при расчете цен опционов, потому что без нее невозможно применять опционные стратегии. Поскольку опцион дает возможность купить или продать базовый актив по определенной цене в будущем, трейдеры закладывают в цены опционов свои ожидания цены и насколько цена будет волатильна.

Волатильность может относиться к рынку в целом, к отдельным секторам и отдельным ценным бумагам. Например, в 2020 году волатильность в секторе информационных технологий была гораздо выше, чем в секторе коммунальных услуг. Цены в IT с 2020 по 2021 год двигались в диапазоне от 1200 до 2500 пунктов, а в Utilities в узком коридоре от 225 до 350 пунктов.

При этом, если рынок или сектор в целом волатилен, все равно могут быть отдельные отрасли или акции, которые остаются низковолатильными. Например, компании-телекомы традиционно считаются защитными активами с низкой волатильностью.

Минусы волатильности для инвесторов:

Плюсы волатильности для инвесторов:

Можно ли заработать на волатильности на фондовом рынке

Для долгосрочных инвесторов волатильность — это просто рыночный шум. Если инвестор проверяет свой портфель реже, чем раз в квартал, он вообще может не заметить всплесков волатильности. Но начинающим инвесторам стоит быть аккуратными при высоком индексе волатильности — тщательно обдумывать покупки и набирать позиции постепенно. У новичков часто не хватает опыта и понимания своей устойчивости к риску, поэтому они продают активы на минимуме и покупают на максимуме.

Но в то же время волатильность можно использовать для краткосрочной торговли. Опытные инвесторы и трейдеры могут заработать на волатильности, но они также могут и потерять много денег, особенно если не ограничивают убытки стоп-ордерами.

Волатильность меняется не так, как меняется цена акций. Она всегда возвращается к какому-то среднему значению, поэтому можно найти равновесную волатильность каждого актива. Если в какой-то момент волатильность сильно превышает среднее значение, то через какое-то время она вернется к среднему значению — этим принципом пользуются трейдеры и краткосрочные инвесторы. К волатильности можно применять принципы технического анализа и искать в ней определенные тренды.

Многие инвесторы снижают волатильность своего портфеля с помощью диверсификации. Они выбирают разные инструменты с низкой или обратной корреляцией и грамотно распределяют доли инструментов. Поэтому даже во время экономических кризисов их активы не падают одновременно, и портфель в целом проседает не сильно.

Например, в период с 1950 по 2012 годы корреляция акций из S&P 500 с казначейскими облигациями составляла 0,11. Оба инструмента слабо взаимосвязаны, поэтому они хорошо диверсифицируют друг друга.

Волатильность акций

Акции бывают высоко- и низковолатильные. На это влияют разные факторы, в частности стабильность показателей компании.

Волатильность акции зависит от характера компании — например, крупные компании из защитных секторов чаще всего низковолатильные. В то же время акции растущих компаний — высоковолатильные. Также волатильность достаточно сильно различается в разных секторах — биотехнологии и инновации более волатильны, чем коммунальный сектор и телеком.

Волатильность акций также может зависеть от их ликвидности. При небольшой ликвидности возможна высокая волатильность, например, из-за того, что ценой легче манипулировать.

Ликвидность — это возможность быстро продать или купить ценную бумагу без уступок в цене. На российском рынке у ликвидных ценных бумаг ежедневный торговый оборот превышает 500 000 000 Р за сессию, а спред между лучшей ценой покупки и лучшей ценой продажи менее сотых долей процента.

На Московской бирже есть индекс наиболее ликвидных ценных бумаг — индекс Мосбиржи голубых фишек. Он включает 15 наиболее ликвидных российских компаний и рассчитывается с 23 апреля 2009 года.

Бета-коэффициент позволяет оценить историческую волатильность ценной бумаги в сравнении с широким рынком. В качестве рынка используют фондовые индексы — например, S&P 500 или РТС. Коэффициент бета можно найти в скринерах или на аналитических порталах.

Значения бета-коэффициента можно толковать следующим образом:

Однако инвесторам стоит помнить, что волатильность на отдельно взятом определенном историческом отрезке может отличаться от текущего положения дел. Более того, в разных источниках бета-коэффициенты могут отличаться.

Топ самых волатильных ценных бумаг, входящих в индекс S&P 500 за декабрь 2020 года возглавляет Tesla. Компания попала в этот список, хотя формально она вошла в индекс только в конце декабря.