Транснефть или роснефть что лучше

🛢 Российская нефтянка — смотрим долгосрочно

📃 Совсем недавно делал сравнительный обзор нефтегазовых компаний. В перечень для анализа в тот раз я не включал российских игроков. Тем не менее, были запросы провести аналогичный анализ только в контексте отечественного рынка. Собственно, держите.

📊 В анализ вошли 10 компаний. Среди них присутствует Транснефть — естественная монополия, специализируется на транспортировке нефти по магистральным трубопроводам. Акции компании слишком дорогие в абсолютном выражении — 147 тыс. руб. и вряд ли подойдут для среднестатистического инвестора. Вдобавок, компания не добытчик и не переработчик, поэтому «отодвину ее в сторону».

📈 В детали анализа я погружаться не буду, с таблицей вы можете ознакомиться самостоятельно (ссылка на документ). Лидерами в ходе расчетов стали: Газпром нефть, Новатэк, Татнефть, Лукойл и Сургутнефтегаз. Далее остановлюсь на каждой и дам свое видение.

1️⃣ Газпром нефть — четвертая в России компания по объему добычи нефти. Ключевым аспектом в инвестиционном кейсе компании были дивиденды, которые компания платит от чистой прибыли. Выплаты в прошлом году составили 50% от МСФО, а всего было выплачено около 180 млрд руб. 28 мая компания отчиталась за первый квартал с убытком в 14 млрд., тем не менее инвесторы еще активно покупали бумаги, воодушевленные дивидендами (отсечка прошла 23 июня). Котировки начали стремительно снижаться, а после публикации результатов за 2 квартал (20 августа) только ускорили падение. Дело в том, что компания получила прибыль в 22 млрд, но в совокупности с убытком за первый квартал, общий результат за полугодие составил 8 млрд руб. После дивидендной отсечки бумаги упали на 15%, не учитывая сам дивгэп в размере 6%.

2️⃣ Новатэк — производитель природного газа. Для меня это компания роста, которая активно развивает сегмент СПГ. Новый проект — это «Арктик СПГ-2», мощностью 19,8 млн тонн, первая очередь которого заработает в 2023 году. Дивидендная составляющая у Новатэка точно не главная, хотя недавно шли разговоры об их повышении. В целом, это долгосрочная история. В портфеле держал и продолжаю держать.

3️⃣ Татнефть в списке добытчиков «черного золота» в России идет сразу же после Газпром нефти. Компания является самой пострадавшей в ходе повышения НДПИ для нефтяников (также потери несут Газпром нефть и Лукойл). Дождусь отчета за третий квартал, пока бумагу сильно распродали.

4️⃣ Лукойл — второй, после Роснефти производитель нефти в нашей стране. Акции компании продолжаю держать, хотя инвестиционный кейс компании из-за дивидендов заметно пострадал. Лукойл направляет не менее 100% свободного денежного потока (FCF) акционерам. По расчетам БКС за 1 полугодие можно приблизительно рассчитывать на 74-98 рублей на акцию (около 2% доходности).

5️⃣ Сургутнефтегаз — третий добытчик нефти в России. Привилегированные акции компании типичный защитный инструмент от падения рубля за счет огромной денежной кубышки на счетах. Компания закрытая, поэтому ее я не торгую и вряд ли буду.

🏆 Из перечня лидеров я бы обратил внимание на Лукойл и Газпром нефть. Вторую очень аккуратно. Почему именно их? Компании сейчас имеют самый низкий мультипликатор EV/EBITDA (Лукойл — 4,1, Газпром нефть — 4,2, среднее по отрасли — 6), EV/S — (Лукойл — 0,5, Газпром нефть — 0,9, среднее по отрасли — 1,2). Долгосрочно акции компаний являются очень интересными в преддверии восстановления спроса на энергоносители.

По завету Дэниела Ергина. Почему «Роснефть» атакует «Транснефть»

«Роснефть» внесла поправки в законопроект «О магистральном трубопроводном транспорте нефти и нефтепродуктов», предполагающие существенные изменения в системе владения и управления нефтепроводами и нефтепродуктопроводами России. Наиболее заметными изменениями могут стать следующие: во-первых, предполагается разделить трубопроводы на нефте- и нефтепродуктопроводы общего и необщего пользования. К общим будут получать доступ все компании, а к необщим, соответственно, только одна. Ко второй категории будут относиться, например, нефтепроводы, идущие к НПЗ конкретной компании.

Во-вторых, планируется, что «Транснефти» будет запрещено прокачивать по нефтепроводам общего пользования собственную нефть, необходимую госкомпании для технических нужд.

Наконец, будет запрещено устанавливать спецтариф на прокачку нефти по конкретным участкам. В настоящее время такая практика существует: нефтяная компания может договориться с «Транснефтью», что та построит нефтепровод в определенном направлении, а затраты вернет за счет тарифа на новом участке. По новым правилам затраты «Транснефти» на строительство новых труб придется «размазывать» в общих тарифах, что не совсем справедливо.

Поправки в законопроект «О магистральном трубопроводном транспорте» существенно меняют его вид, поэтому «Транснефть» отказывается согласовывать проект. Совещания в правительстве под председательством профильного вице-премьера Дмитрия Козака пока не принесли результатов.

Популярной становится точка зрения, что «Роснефть» своими поправками хочет получить право экономить на налогах на имущество организаций. По существующим правилам магистральные нефтепроводы и нефтепродуктопроводы облагаются ставкой ниже, чем промысловые. По событиям 2018 года может показаться, что для «Роснефти» это действительно значимый стимул. «Дочка» «Роснефти» — «Ванкорнефть» — судилась с налоговиками, так как рассчитала налог на имущество исходя из того, что ее нефтепровод «Ванкорское месторождение — НПС Пурпе» магистральный. Налоговики доказали, что это не так, и доначислили компании налог на имущество организаций за 2012-2013 годы в размере 1,608 млрд рублей, пени в размере 528,164 млн рублей и штраф в размере 321,572 млн рублей. В сумме это 2,46 млрд рублей.

Но в рамках того же разбирательства «Роснефть» и ФНС подписали мировое соглашение, подтвержденное судом. Важнейшей частью документа стало признание регуляторов, что с 2014 года нефтепровод «Ванкорское месторождение — НПС Пурпе» вдруг стал магистральным. Соответственно с 2014 года налог по нему меньше, чем на промысловые нефтепроводы.

Однако при такой трактовке мы можем за деревьями не увидеть леса, то есть реальных причин, почему «Роснефть» хочет быть собственником магистральных нефтепроводов. Вероятно, дело не в пониженной ставке налога на имущество и не в деньгах в целом. Игорь Сечин имеет свое видение модели отрасли и стремится его реализовать. Истоки этого видения можно искать в его диссертации «Экономическая оценка инвестиционных проектов транзита нефти и нефтепродуктов» (защита прошла в 1998 году). Но очень красноречива другая история. По данным СМИ, Сечин является поклонником книги Дэниела Ергина «Добыча», которая, впрочем, мало кого оставляет равнодушным. В 2011 году глава «Роснефти» написал предисловие ко второму изданию «Добычи» на русском языке, что весьма символично, так как к первому изданию предисловие писал Вагит Алекперов. А в 2013 году Ергин вошел в президиум комитета по интеграции «Роснефти» и ТНК-ВР.

В «Добыче» Ергин рассказывает о крупных предпринимателях и политиках, которые создавали глобальные нефтяные компании. Применительно к нашей истории можно предположить, что льготный налог на имущество не главная цель для «Роснефти». Мировая с ФНС позволила «Роснефти» в форме судебного решения получить прецедент владения магистральным нефтепроводом. Теперь компания рассчитывает распространить эту практику с помощью закона «О магистральном трубопроводном транспорте нефти и нефтепродуктов». А дальше встанет вопрос: когда нефтяные компании могут владеть магистральными нефтепроводами, зачем нужна «Транснефть»?

Речь идет о трансформации самой модели российской нефтяной отрасли. Должно ли быть здесь разделение на виды деятельности: у государства естественная монополия, инфраструктура, а в остальных сегментах конкуренция? Пока мы видим, что видение модели рынка у Сечина весьма отличается от декларируемого в официальных документах государства. Компания планомерно идет по пути укрепления, как в свое время Standart Oil и другие гиганты. «Роснефть» купила ТНК-ВР, «Башнефть», «Итеру» и другие активы. Нападок на «Транснефть» со стороны «Роснефти» уже было предостаточно, но пока аппаратный вес Николая Токарева позволяет успешно их отбивать. Но «Роснефть» стремится сжимать кольцо вокруг инфраструктурной компании.

Учитывая, что к концу нынешнего года мы перешли на государственное ручное управление нефтяной отраслью (регулирование добычи нефти в рамках ОПЕК+ и установка цен на нефтепродукты), модель нефтяной отрасли «по Сечину» с наличием одной нефтяной компании выглядит не такой уж фантастической. Но пойдет ли это на пользу государству? Наверное, ответ нужно поискать в «Добыче» Ергина.

Точка зрения автора статьи может не совпадать с позицией редакции.

Где считают лучше, в «Транснефти» или в «Роснефти»?

Лента новостей

Все новости »

Представитель «Транснефти» предположил, что Игорь Сечин перепутал тонны и баррели, рассказывая президенту на встрече о расходах на транспортировку нефти

Представитель «Транснефти» предположил, что глава «Роснефти» Игорь Сечин перепутал тонны и баррели в расчете затрат на прокачку. В начале недели Сечин на открытой встрече с президентом Владимиром Путиным заявил, что расходы на транспортировку составляют треть от стоимости нефти.

Для примера Игорь Сечин сравнил тарифы «Траснефти» от 2008-го и 2020 года. «Тогда стоимость нефти в рублях составляла порядка 1100 рублей, сейчас 1200 — это сопоставимые величины. Но раньше тариф был 822 рубля за тонну прокачки, а сегодня — 2100 рублей», — сказал Сечин. Таким образом, расходы на транспортировку выросли до 32% от стоимости сырья, отметил он.

Откуда взялась эта цифра, в «Транснефти» так и не поняли, заявил пресс-секретарь компании Игорь Демин.

Игорь Демин пресс-секретарь компании «Транснефть» «Я обратился к коллегам, которые просчитали специально долю стоимости в транспорте нефти именно компании «Роснефть» в цене нефти. В мае, когда была самая сложная ситуация, эта цифра составляла 1719 рублей 84 копейки за одну тонну. То есть цифра 32% никак не получается, получается 13% с копейками. Когда мы подставили, пытаясь понять, в чем ошибаются наши коллеги из «Роснефти», цифру вместо тонны баррели, тогда стало получаться где-то порядка 32%. Поэтому я предположил, что, наверное, они ошиблись и вместо тонн стали считать тарифы в баррелях, хотя, может быть, у них и другая какая-то системная ошибка. Например, они внесли туда стоимость полетов на самолете».

Представитель «Транснефти» добавил, что цена на прокачку полностью зависит от расходов транспортера, например, на электричество и зарплаты сотрудников. И почему глава «Роснефти» напрямую сравнивает цену на нефть и транспортировку, в компании не поняли.

После встречи Путина с Сечиным в РЖД отметили, что железнодорожные перевозки в увеличении расходов «Роснефти» ни при чем: с начала года для нефтяной компании действуют скидки от 4% до 50% на перевозку сырья. А вот тарифы «Транснефти» долгое время почти не менялись, но резко подросли в последние месяцы, говорит старший аналитик компании «ВМТ» Валерий Андрианов.

Валерий Андрианов старший аналитик компании «ВМТ» «Давайте посмотрим на тарифы на транспортировку. По ключевому направлению из Западной Сибири на экспорт в порт на Балтике они в декабре 2008 года составляли 790 рублей за тонну, а в апреле 2020 года они поднялись до 2410 рублей за тонну. Это совершенно заоблачная величина. В динамике получится, что за последние пять-шесть лет доля транспортных расходов в цене нефти практически оставалась неизменной и равнялась 6-10%, а сейчас вдруг она достигла сразу 32%. Напрашивается вывод, что все-таки «Роснефть» считает лучше, чем «Транснефть». Видимо, здесь дело все-таки не в математических ошибках, а в том, что «Транснефть» отстаивает свои интересы, потому что, как уже сообщали представители руководства компании, в связи со снижением грузооборота из-за действия соглашения ОПЕК+ монополия может столкнуться с дефицитом средств, поэтому она даже предполагает уплачивать дивиденды в рассрочку. Если поступления от прокачки снизятся, то и без того значительная финансовая нагрузка еще более возрастет».

«Роснефть» от официального комментария по поводу ситуации отказалась. В последний раз конфликт между производителем и транспортером произошел в 2019 году после аварии на трубопроводе «Дружба». Тогда в систему попало загрязненное хлоридами сырье. Полностью поставки по трубопроводу были восстановлены с 1 июля. В итоге «Транснефть» должна была выплатить «Роснефти» до 260 млн долларов компенсации.

Сравнительный анализ нефтяных компаний РФ

В таблице ниже собрано несколько важных показателей по компаниям сектора.

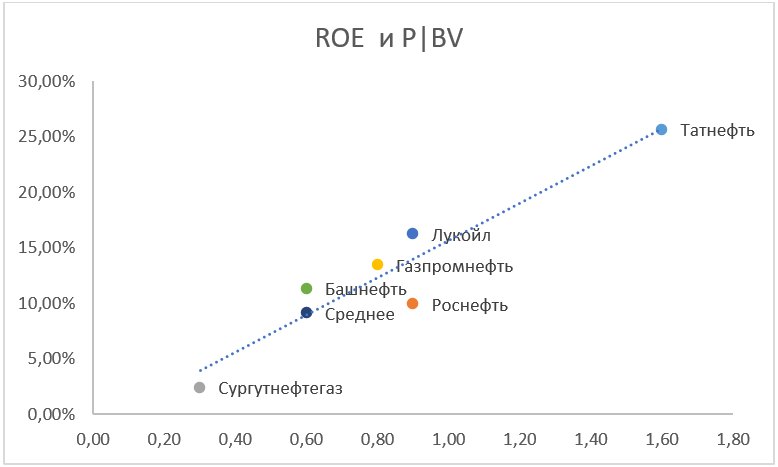

Оценка сравнительным методом будет проводить на основании анализа компаний-аналогов: Лукойл, Роснефть, Сургутнефтегаз, Газпром нефть, Татнефть, Башнефть.

Набор мультипликаторов: P/E, P/S, P/BV, EV/EBITDA, долг/EBITDA.

По первым трем мультипликаторам (P/E, P/S, P/BV) представленных аналогов видно, что Башнефть торгуется с дисконтом к своим коллегам по отраслевому сегменту. Можно предварительно сделать вывод, что рынок пока недооценивает возможности роста в акциях Башнефти и дает войти в бумагу по достаточно невысокой цене, с учетом возможного потенциала роста в акциях. Впрочем, по рентабельности собственного капитала она несколько уступает сразу нескольким своим коллегам по цеху.

Один из наиболее простых способов оценки компании при использовании сравнительной методики — усредненная линейная комбинация выбранных мультипликаторов, где каждый «искомый» мультипликатор оценивается как усреднение от данного мультипликатора по отраслевому сегменту, либо же по компаниям аналогам, которые выбраны для оценки.

Для составления линейной комбинации возьмем мультипликаторы P/E, EV/EBITDA, P/S. Эти коэффициенты войдут в регрессионное уравнение с весами по 0,33. Тогда итоговая формула расчета стоимости будет выглядеть следующим образом:

В итоге предполагаемая капитализация Башнефти получится:

(3,75*166,7-96,5)*0,33+7,45*76,8*0,33+0,87*853,1*0,33 = 616,2 против 315,9 на текущий момент.

Таким образом, пользуясь методом сравнительной оценки, наиболее недооцененной оказались бумаги Башнефти, которые сейчас стоят практически в 2 раза меньше, чем по модели.

Впрочем, кроме сравнительного анализа рекомендуем обращать внимание и на сам бизнес той или иной компании. Компания может стоить дешево относительно аналогов, но это в свою очередь полностью отражает те риски, которые могут сказаться на ней в будущем.

При этом что касается самой нефти, то позитивом являются те ограничения по добыче которые осуществляются по сделке ОПЕК+, но, как мне кажется, рынки немного недооценивают фактор спроса. Даже те огромные денежные вливания и стимулы, которые сейчас осуществляются ведущими странами, на мой взгляд, не способны быстро вернуть спрос на уровни до COVID-19. Множество компаний уже обанкротились или в процессе банкротства, а людей без работы. При этом все еще возможна вторая волна пандемии, а также некоторое усугубление ситуации в мировой экономике за счет противостояния США и Китая. В целом, на мой взгляд, текущий оптимизм чрезмерен, также как и был чрезмерен пессимизм буквально полтора месяца назад.

Поэтому сейчас, я бы обращал внимание преимущественно на дивидендные истории, а не пытался делать ставку на ускорение роста. Лидерами в данной отрасли по дивидендам остаются Лукойл и Газпро мнефть. Иван Копейкин, БКС Брокер

Комментарий руководителя учебного центра БКС Виктора Романовского:

Посмотрим на бумаги с точки зрения технического анализа:

Лукойл

Цикл роста от годового минимума 3663 в конце мая вывел цены в диапазон серьезной коррекционной уровня 61,8% размера всей волны снижения от исторического максимума.

В окрестности достигнутой цели акции находятся вторую неделю, совершая низковолатильные движения в узком коридоре между сопротивлением 5548 и поддержкой 5166. Сценарий выхода наверх вряд ли приведет к существенному росту и, скорее всего, Лукойл не поднимется выше отметки 5600–5700, так как действуют сильные разворотные медвежьи сигналы, которые только усилятся на повышении. Пробой поддержки может инициировать ощутимое снижение в диапазон стагнации начала мая: 4700–5000.

Татнефть

Повышение второй половины марта сменилось развитием боковой тенденции в границах 629,5–455,5. К настоящему моменту цена пребывает примерно в середине указанного диапазона, поэтому актуально лишь рассматривать сценарии выхода наверх (пробой сопротивления) и вниз (пробой поддержки). Наверху есть цель, определяемая гэпом начала марта 653,1. Вариант движения вниз создаст предпосылки для тестирования годового минимума 372. При этом шансы по направлению выхода представляются равновероятными.

Роснефть

По Роснефти состоялась повышательная коррекция почти по варианту 61,8% еще в начале апреля, и с тех пор развивается боковик в границах: 386,95–293,5. На протяжении последних недель неоднократно предпринимались попытки тестирования верхней границы, поэтому имеет смысл рассмотреть сценарий пробоя уровня сопротивления. В этом случае актуализируются цели на закрытие разрывов, которые были образованы в процессе февральско-мартовского снижения: 391,05 и 420,95. Если пробой не удастся, продолжится стагнация в указанных выше границах.

Газпром нефть

Техническая картина похожа на Роснефть. Тоже боковик, тоже после коррекционного роста, только коррекция состоялась по варианту 50% от размера волны снижения, развивавшегося от исторического максимума.

Границы диапазона: 351,95 — верхняя, 296,2 — нижняя. В отличие от Роснефти попытки тестирования пока не предпринимаются, цена пребывает чуть выше середины означенного коридора. При этом наблюдается низкая волатильность и отсутствие каких-либо сигналов индикаторов. А значит никаких прогнозов по Газпром нефти пока нет и даже рассматривать сценарии выхода из диапазона сейчас не актуально.

Сургутнефтегаз

Рост от годового минимума корректирует волну снижения, развивавшегося от максимума 49,22. Коррекция прошла уже по варианту более, чем 61.8%. Тем не менее рост еще может быть продолжен, и ориентирами наверху служат незакрытые февральские гэпы в районе 43,27 и 47,5 рублей. Движение на закрытие разрывов допустимо, но менее вероятно, чем снижение, так как к настоящему моменту наблюдаются серьезные разворотные медвежьи сигналы.

Роснефть vs Транснефть

Портал «Центр энергетической экспертизы» пишет о разногласиях между «Транснефтью» и «Роснефтью» по поводу дальневосточного проекта последней — увеличения поставок нефти в Китай и тарифов на ее перекачку. Натянутые отношения сначала спровоцировали появление предложения от нефтяной компании стать акционером трубопроводной, а потом обернулись публичным обменом резкими заявлениями и изобретением «Роснефтью» нового термина для своего оппонента — «транспортобесия». Точно неизвестно, когда отношения двух самых харизматичных в России топ-менеджеров — Игоря Сечина и Николая Токарева — начали обостряться, но, оценивая их столкновение стратегически, впору говорить уже не о локальном противостоянии хозяйствующих субъектов, а о борьбе двух бизнес-моделей.

Первая, представленная позицией Сечина, выражает интересы обладателей сырьевой ренты как ключевых доноров бюджета. «Роснефть» превратилась под его руководством в крупнейшую публичную нефтяную компанию в мире и делает ставку на расширение собственной ресурсной базы: за счет покупок госкомпания нарастила ресурсную базу на 67%, добычу — на 86% и чистый долг — почти вчетверо, доведя его до 1,9 трлн. рублей. Вторая модель, олицетворяемая Токаревым, делает ставку на развитие инфраструктуры и капитализацию транзитных возможностей России, а потому и пытается сыграть на значительной удаленности источников энергоресурсов как от внутренних, так и от внешних потребителей. «Транснефть» ставит вопросы о том, кто будет финансировать расширение трубопроводов, морских портов и иных экспортных возможностей, что невозможно сделать только за счет повышения тарифов.

В противостоянии этих бизнес-моделей действительно нет ничего личного. Противоречия между ними не могли не возникнуть по мере ухудшения экономической ситуации и, как следствие, ужесточения борьбы за сокращающееся госфинансирование. Считается, что обе компании являются одними из основных претендентов на средства распечатанного Фонда национального благосостояния. А пока в качестве подготовки к генеральному сражению разворачиваются бои местного значения. «Роснефть» активно присматривается к важнейшему южному порту страны — Новороссийскому морскому торговому порту, где акционером также выступает и «Транснефть». Второе направление — госкомпания заинтересовалась AllianceOil, последним привлекательным активом на российском нефтяном рынке. И если в плане установления контроля над Новороссийским портом пока никаких серьезных действий не предпринято, то работе по включению независимой нефтяной компании в орбиту гиганта дан старт.

Представляется наиболее вероятной версия, циркулирующая в экспертных кругах, что именно с целью консолидации оставшихся разрозненных нефтяных активов в недавнем прошлом «правая рука» Сечина — бывший первый вице-президент «Роснефти» Эдуард Худайнатов — занялся собственным бизнесом и создал с нуля «Независимую нефтяную компанию». Эта компания может стать покупателем тех активов, которыми заинтересовалась «Роснефть», но не может их приобрести из-за ограничений со стороны Федеральной антимонопольной службы. Компания Худайнатова могла бы развивать приобретаемые активы за счет использования инфраструктуры «Роснефти», ведь, по словам тех, кто знаком с ситуацией, Хадайнатов — это единственный человек, у которого после ухода из команды сохранились с Сечиным хорошие отношения. Есть ли у Худайнатова партнеры и чьими деньгами он распоряжается — это неизвестно. Но нет сомнения в том, что у бывшего топ-менеджера «Роснефти» не будет проблем с кредитами, ведь он давно в бизнесе и в плотном контакте с Сечиным.

Немаловажную роль в покупке AllianceOil может сыграть и Михаил Столяров — советник Министерства энергетики РФ. Он с прошлого года начал свою работу в НК «Группа Альянс», и здесь показательно то, что ранее частные компании, с которыми сотрудничал советник, уже действовали в интересах «Роснефти». Так нефтетрейдер Flontrano, выстроивший свою деятельности на серьезной поддержке со стороны «Транснефти», в то время, когда там трудился Столяров, неоднократно «перехватывал» поставки нефти от малых нефтяных компаний, что, по мнению некоторых специалистов, вынуждало Gunvor для своевременного заполнения своих танкеров приобретать нефть у «Роснефти» по менее выгодным ценам.

Участники нефтерейдерского рынка уверены, что подобные операции возможны только при использовании инсайдерской информации, и указывают на, что Столяров тогда же работал в Gunvor Геннадия Тимченко, которого ряд деловых изданий считает одним из лоббистов, добившихся назначения Николая Токарева на пост главы «Транснефти». Если исключить предположение о том, что история о перебитых Flontrano контрактах Gunvor с малыми производителями может являться скрытой формой коррупционных платежей (со стороны Gunvor в пользу руководства «Транснефти»), то выходит, что конфликт интересов, возникающий у советника Столярова из-за его работы на конкурирующие компании, регулярно разрешался им в пользу «Роснефти», а не «Транснефти» и ее партнеров. Подтверждает это и то, что в 2012 году лояльность Flontrano была вознаграждена — никому не известный нефтетрейдер после объявления «Роснефтью» о покупке ТНК-ВР стал одним из трех нефтетрейдеров, обслуживающих ТНК-ВР, составив компанию международным лидерам отрасли Shell и Trafigura. Более того, «Роснефть», консолидировавшая ТНК-ВР, в нетипичном для нее стиле обещала не пересматривать экспортные контракты Flontrano до конца 2013 года.