Требование по ткс что это

ФНС изменила порядок направления электронных налоговых требований

ФНС ввела изменения в порядок обмена электронными документами с налогоплательщиками. Соответствующий приказ от 07.09.2021 № ЕД-7-8/795@ опубликован на Официальном интернет-портале правовой информации.

Напомним, действующий порядок обмена электронными документами утвержден приказом от 16.07.2020 № ЕД-7-2/448. Он устанавливает порядок направления и получения документов, предусмотренных НК РФ и используемых налоговыми органами при реализации своих полномочий, а также представления документов по требованию налогового органа. Указанные правила предусматривают, что участники информационного обмена не реже одного раза в сутки должны проверять поступление документов и технологических электронных документов.

Теперь ФНС дополнила этот порядок новым положением. Оно устанавливает, что требование об уплате налога (сбора, страховых взносов, пени, штрафа, процентов) считается полученным, если отправителю поступила квитанция о приеме электронного документа, подписанная УКЭП плательщика, либо по истечении 6 дней с даты отправления (зафиксированной в подтверждении), если отправителю не поступило уведомление об отказе в приеме требования.

При получении отправителем квитанции о приеме Требования об уплате датой его получения в электронной форме по ТКС считается дата, указанная в квитанции о приеме, но не позднее 6 дней с даты отправления.

Новая норма вступит в силу с 1 января 2022 года.

Роль телекоммуникационных каналов связи для электронной отчётности

Из нашей статьи вы узнаете:

Обмен данными между организациями и контролирующими органами возможен в виде передачи документов на бумаге либо в электронной форме.

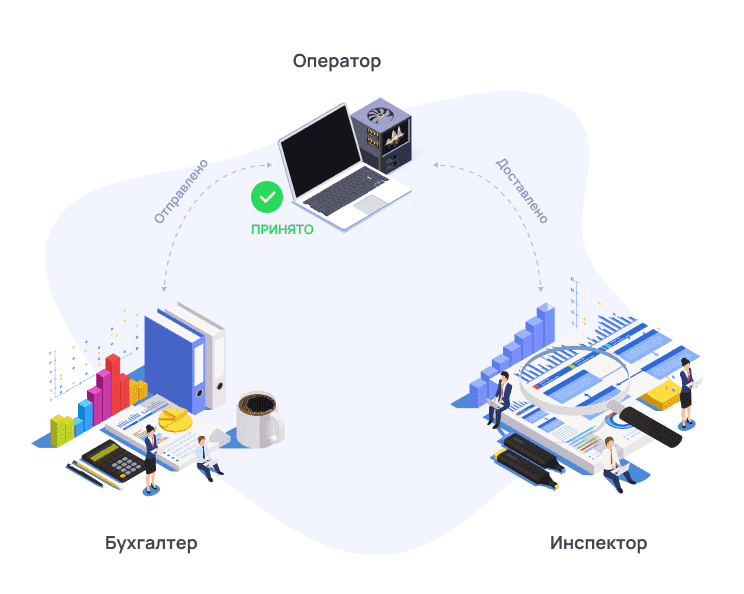

Для электронного формата предусмотрена передача данных через интернет с помощью официальных посредников — операторов телекоммуникационных каналов связи (ТКС). Отправка и приём информации регламентированы законодательно: каждый из участников этих процессов выполняет особые требования.

Общие сведения

Телекоммуникационные каналы связи используются для быстрой передачи больших объёмов данных на любые расстояния. Данными через ТКС обмениваются налогоплательщики и налоговая служба, внебюджетные фонды и другие контролирующие органы. Для обмена может использоваться специализированное ПО, которое устанавливается на компьютер, либо онлайн-сервисы на официальных сайтах государственных структур.

Оператор ТКС выполняет роль посредника между субъектом хозяйствования и контролирующим органом.

Процесс передачи сведений работает в обе стороны. Так, передавать документы может как налогоплательщик в ФНС, так и налоговая служба — субъекту предпринимательства. При использовании телекоммуникационных каналов связи создаётся личный кабинет для каждого пользователя. Для доступа к нему налогоплательщик использует индивидуальный логин и пароль.

Документы, пересылаемые в системе ЭДО, визируются с помощью электронной подписи — ЭП. Дублировать отчёты в бумажном виде, чтобы передать их в ФНС почтой или лично, нет необходимости.

ТКС применяется по следующему сценарию :

Для передачи данных по ТКС отправитель обязан:

зарегистрироваться как участник системы ЭДО

заключить договор с оператором ТКС;

при передаче документов подписывать их актуальной электронной подписью.

Передачу отчётных документов в системе ЭДО регламентируют нормы Приказа ФНС от 31 июля 2014 года № ММВ-7-6/398@. Помимо передачи деклараций в электронном формате, отправитель может сделать запрос на получения таких документов, как:

Cправка о состоянии налоговых расчётов;

Акт сверки с налоговым органом

Детальная расшифровка платежей и другие

Требования к операторам ТКС

Требования, которым должен соответствовать оператор ТКС, обозначены в приложении к Приказу ФНС от 4 апреля 2014 года № ММВ-7-6/76@:

В спорных вопросах, которые касаются факта предоставления или непредоставления отчётных и иных документов налогоплательщиком, оператор ТКС может выступать в роли свидетеля, подтверждая или опровергая факт передачи сведений. Помимо выполнения основных задач, оператор ТКС обеспечивает конфиденциальность сведений и отвечает за постоянную актуализацию форм отчётности.

Безопасность телекоммуникационных каналов связи

При сдаче электронных отчётных документов в контролирующие органы по ТКС используются средства криптографической защиты информации (СКЗИ) — комплекс аппаратно-программных средств, сертифицированных в соответствии с действующим законодательством. СКЗИ обеспечивает защиту данных.

Применение ЭП и СКЗИ позволяет:

Средства шифрования, которые используются в системе отчётности при сдаче электронных документов по ТКС, аналогичны тем, что применяются в силовых ведомствах, спецслужбах, системах дипломатической связи и банковских системах.

Таким образом, передаваемые отчётные документы полностью защищены от внесения исправлений. Ключами для расшифровки данных располагает только контролирующий орган, поэтому никто, кроме него, не сможет получить доступ к документам.

Предоставление документов в налоговую по ТКС

В ходе камеральных или встречных проверок налоговая инспекция запрашивает у налогоплательщика некоторый перечень документов. Ранее, получив требование через спецоператора связи или по почте, налогоплательщик направлял документы в виде бумажных копий. На сегодняшний день вот уже более года у каждого бухгалтера есть возможность представить документы в налоговую в электронном виде через интернет.

Право представлять документы по ТКС закреплено за налогоплательщиком ст. 93 НК РФ. При этом в статье указано, что документы можно направить только в утвержденных ФНС xml-форматах. Однако Приказом от 29.06.2012 № ММВ-7-6/465 Служба утвердила xml-формат электронной описи документов, тем самым позволив направлять через интернет и бумажные документы в виде скан-образов. Это не противоречит Налоговому кодексу: налогоплательщик при представлении скан-образов направляет в налоговый орган формализованный электронный документ — опись в xml-формате. А истребованные документы идут как вложения к этой описи.

Все налоговые инспекции уже более года активно принимают и обрабатывают документы в электронной форме. Для налогоплательщика, уже имеющего опыт сдачи электронной отчетности, процесс представления документов по ТКС не покажется сложным. Согласно порядку представления, утвержденному Приказом ФНС России от 17.02.2011 № ММВ-7-2/168@, после получения электронного требования (которое налоговая направляет через систему спецоператора связи налогоплательщика) бухгалтеру надлежит:

В результате исчезает необходимость физической передачи документов, что значительно ускоряет их доставку. Кроме того, представление документов через спецоператора упрощает подготовку и формирование пакета документов. Система электронной отчетности Экстерн, например, после получения требования позволяет в несколько шагов отправить квитанцию о приеме, сформировать опись и прикрепить к ней электронные и бумажные документы, подписать пакет и направить его в инспекцию. При этом происходит проверка на соответствие утвержденным форматам и отсутствие ошибок, а для бумажных документов реализован механизм распознавания данных: система самостоятельно переводит скан-образы из любого формата в формат.jpg, собирает все страницы документа в отдельный файл и заполняет поля дополнительной информации к документу. Налогоплательщику не придется вбивать данные вручную.

По мнению Ларисы Бровиной, главного бухгалтера ЗАО «Юг Руси», электронный документооборот (ЭДО) значительно повышает эффективность работы бухгалтерской службы с МИФНС и позволяет избавиться от затрат на печать и пересылку документов. А бухгалтер по налогам компании METRO Cash&Carry Елена Пацева считает, что представление документов по ТКС очень напоминает представление электронной отчетности и при получении требования в электронном виде гораздо проще отвечать через интернет, так как в компании уже давно сканируют все бумажные документы для упрощения их поиска и обработки.

В пользу электронного представления высказываются и представители налоговых органов, что неудивительно: электронный документооборот автоматизирует процесс представления, ускоряя сроки доставки документов и снижая затраты на их обработку. Так, представленные документы не нужно заносить в базу данных вручную. А для документов в xml-форматах в программных комплексах налоговых органов в будущем предполагается настройка автоматической сверки данных документов с данными деклараций. Заместитель начальника Управления информатизации ФНС России Д.А. Краснов в рамках дискуссионного клуба «Юридически значимый электронный документооборот: год в России» отметил, что Служба тесно сотрудничает с бизнесом и готова рассматривать любые предложения, направленные на упрощение перехода налогоплательщиков на ЭДО. По его мнению, активная позиция всех участников ЭДО позволит быстрее и безболезненнее преодолеть этап внедрения электронных документов в России. Татьяна Василенко, начальник отдела по работе с налогоплательщиками межрайонной ИФНС по крупнейшим налогоплательщикам Ростовской области № 6152, полагает, что при электронном взаимодействии с налоговым органом для налогоплательщика снижаются расходы на изготовление копий истребованных или направляемых с декларацией документов. К плюсам для налоговых инспекций она относит снижение затрат на прием, обработку, учёт и хранение получаемых документов. При этом документы, представляемые в электронном виде, более динамичны в части возможности проведения анализа содержащихся в них сведений.

По мнению Ларисы Сиволобовой, заместителя начальника отдела камеральных проверок Инспекции ФНС России №49, при представлении документов на бумажном носителе в большом объеме налогоплательщик несет достаточно ощутимые временные, трудовые и материальные затраты, в то время как при электронном документообороте затраты минимальные и для налогового органа, и для налогоплательщика.

Плюсы электронного представления:

Электронные требования о представлении документов сегодня приходят большинству налогоплательщиков, а практике электронного представления уже более года. Электронное взаимодействие действительно существенно упрощает работу и бизнесу, и налоговикам. Через СКБ Контур, например, представление документов по ТКС активно практикует около 1000 компаний. Это в разы сократило их время на обработку и доставку документов и ускорило выполнение требования.

Новые правила работы с требованиями об уплате налога

С 1 января 2022 года у налогоплательщиков будет больше времени для ответа на требование, а полученным оно будет считаться через шесть дней с даты направления, даже если квитанция с подтверждением не была отправлена.

Как изменится порядок

С 1 января 2022 года вступает в силу Приказ ФНС РФ от 07.09.2021 № ЕД-7-8/795@. Он отменяет старый порядок направления требования об уплате налога (приказа ФНС от 27.02.2017 № ММВ-7-8/200@) и дополняет действующие правила обмена документами с налоговой.

| Было (приказ ФНС от 27.02.2017 № ММВ-7-8/200@) | Стало (приказ ФНС от 07.09.2021 № ЕД-7-8/795@) |

|---|---|

| Срок для отправки квитанции о приеме |