какую печать можно ставить на упд

Зачем нужен универсальный передаточный документ? Как его заполнить и применять?

Автор: Екатерина Водолазова

Наверняка задаетесь вопросами: зачем нужен УПД? Как его заполнять и применять?

Проблема в том, что очень сложно определиться, ведь много первичной документации.

А еще не совершить ошибку в любом первичном документе.

Зачем нужен УПД

На основании универсального передаточного документа можно вести бухучет, списать затраты по налогу на прибыль, а также заявить налоговый вычет по НДС.

Если организация решила использовать УПД в своей деятельности, это нужно утвердить в установленном порядке в учетной политике.

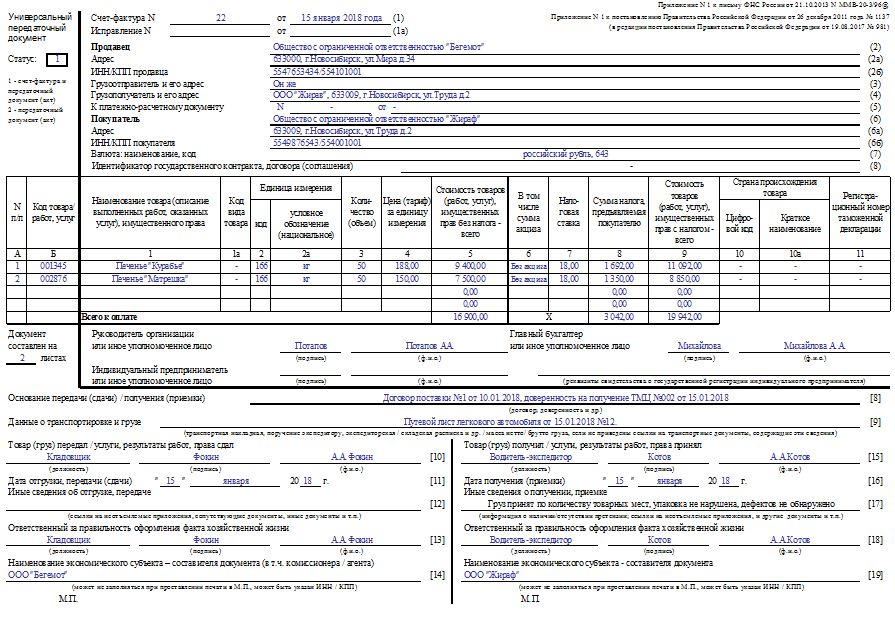

Форма универсального передаточного документа, которая была предложена ФНС России в письме от 21 октября 2013 г. № ММВ-20-3/96@, носит рекомендательный характер. За основу при создании универсального первичного документа был взят счет-фактура. Форма счета-фактуры была дополнена обязательными реквизитами, установленными Федеральным законом от 06.12.2011 № 402-ФЗ. Это не противоречит нормам 21 главы НК РФ (письма ФНС России от 23.08.2012 № АС-4-3/13968@, от 12.03.2012 № ЕД-4-3/4061@).

Возможность объединения нескольких документов в одном объясняется тем, что дополнительные реквизиты в счетах-фактурах не являются основанием для отказа в вычете налога на добавленную стоимость.

А вот формы первичных учетных документов организации могут выбирать сами. В статье 9 Закона № 402-ФЗ установлен только перечень обязательных реквизитов.

Счет-фактура или универсальный передаточный документ

С появлением УПД у российских компаний, возник вопрос, что удобнее: счет-фактура или этот документ?

Сразу оговоримся, что в отличие от счета-фактуры УПД – это не обязательная, а рекомендованная форма. При этом она позволяет компаниям:

1. Использовать в бухгалтерском учете;

2. Принимать к вычету НДС, так включает в себя полностью все реквизиты счета-фактуры, являясь, в какой-то степени, его копией;

3. Использовать в качестве доказательства о понесенных затратах при определении налоговой базы.

Обратите внимание! Универсальный передаточный документ нельзя использовать только как счет-фактуру. Такой вывод ФНС сделала в письме № АС-4-15/16298@. УПД можно использовать в двух рекомендованных службой вариантах:

он заменяет счет-фактуру и первичку (в поле «Статус» значение 1);

он заменяет только передаточный документ (в поле «Статус» значение 2).

Заявить вычет можно по УПД со статусом 1. Но использовать универсальный передаточный документ только в качестве счет-фактуры нельзя. Налоговики напомнили, что для этого не предусмотрено отдельного статуса. Поэтому ФНС рекомендует всегда составлять счет-фактуру по форме, утвержденной Постановлением Правительства от 26.12.2011 № 1137.

В каких случаях можно использовать УПД

Универсальный передаточный документ позволяет использовать его сразу в качестве нескольких документов:

накладная или иной передаточный документ,

Его можно применять:

при сдаче сделанной работы или услуги заказчику;

при различных видах отгрузки товаров;

при проведении сделок посредством комиссионеров,

принципалов; при передаче своих имущественных прав другому лицу.

Что включает в себя УПД

Рассмотрим подробнее универсальный передаточный документ.

Обязательные реквизиты документа:

название и дата составления первичного документа;

выходные данные компании или ИП;

наименование хозяйственной операции, которую вы подтверждаете данным документом; денежный или натуральный эквивалент, совершенной операции;

данные лица, ответственного за совершение операции;

подпись руководителя и ответственного лица с расшифровкой.

Стоит отметить, что особое внимание нужно уделить реквизиту «Статус», расположенному в верхней правой части УПД. Именно от него зависит, как вы будете использовать УПД.

Что такое статус УПД

В универсальном передаточном документе есть реквизит Статус. Его значение может быть «1» или «2». Если в поле Статус указать «1», то документ применяется одновременно в качестве счета-фактуры и первички.

Обратите внимание: в приложении № 4 к письму № ММВ-20-3/96@ сказано, что статус документа носит лишь информационный характер. А фактически он определяется наличием (или отсутствием) в нем всех показателей, обязательных для первичных учетных документов и (или) счетов-фактур. Поэтому, если продавец заполнил правильно все обязательные реквизиты УПД, но ошибся в поле «Статус» (вместо 1 поставил 2), это не означает, что покупатель не сможет воспользоваться вычетом «входного» налога на добавленную стоимость.

Если УПД используется только в качестве первичного документа (статус 2), то в нем не заполняются следующие показатели, которые обязательны исключительно для счета-фактуры:

«К платежно-расчетному документу» (строка 7);

«В том числе сумма акциза» (графа 6);

«Налоговая ставка» (графа 7);

«Цифровой код страны происхождения товара» (графа 10);

«Краткое наименование страны происхождения товара» (графа 10а);

«Номер таможенной декларации» (графа 11).

По выбору в этих полях можно ставить прочерки. Заметим, что если хозяйство не является плательщиком налога на добавленную стоимость и применяет универсальный передаточный документ только в качестве «первички», это не влечет обязанности по исчислению и уплате НДС в бюджет (у таких организаций не указываются значения в графах 7 и 8).

Как присвоить номер УПД

Номер передаточного документа зависит от его статуса. Налоговое законодательство предъявляет определенные требования к порядку нумерации счетов-фактур. Так при выставлении счета-фактуры в строке 1 должен быть обязательно указан его порядковый номер (п.5 ст.169 НК РФ, пп.«а» п.1 Правил заполнения счетов-фактур, утв. Постановлением № 1137). Номера счетов-фактур, в т.ч. корректировочных и авансовых, присваиваются в хронологическом порядке (письмо Минфина РФ от 10.08.2012 № 03-07-11/284). Кроме этого, определен специальный порядок нумерации счетов-фактур обособленными подразделениями (участником товарищества, доверительным управляющим).

Что касается требований к первичному бухгалтерскому документу, то номер не перечислен среди его обязательных реквизитов (ст. 9 Закона № 402-ФЗ). Исходя из этого:

в УПД со статусом «1» номер присваивается в соответствии с хронологией нумерации счетов-фактур;

в УПД со статусом «2» номер присваивается в соответствии с хронологией нумерации первичных документов (накладных, актов и т.д.).

Как заполнить дату УПД

В рекомендуемой форме универсального передаточного документа мы видим три даты:

Законодательство увязывает дату составления счета-фактуры, момент определения налоговой базы и возникновение права на вычет у покупателя. В соответствии с п.5 ст.169 НК РФ, пп.«а» п.1 Правил заполнения счетов-фактур:

счет-фактура должен быть выставлен не позднее 5 календарных дней со дня отгрузки товара (выполнения работ, оказания услуг), передачи имущественных прав;

счет-фактура, выставленный до даты отгрузки (до оформления первичных документов, подтверждающих отгрузку), не может являться основанием для вычета (письма Минфина РФ от 09.11.2011 № 03-07-09/39, от 17.02.2011 № 03-07-08/44);

моментом определения налоговой базы по НДС для работ следует признавать дату подписания акта сдачи-приемки работ заказчиком (письма Минфина РФ от 16.03.2011 № 03-03-06/1/141, от 07.10.2008 № 03-07-11/328).

Рассмотрим теперь возможные варианты проставления дат в передаточном документе:

УПД составляется в момент совершения факта хозяйственной жизни (отгрузки товара, передачи работ, услуг, имущественных прав). Вполне может быть «идеальный вариант», когда дата составления документа, даты отгрузки и приемки товаров совпадают, тогда соответственно совпадают и показатели строк 1, 11 и 16.

Могут совпадать даты составления документа и дата отгрузки, то есть совпадают строки 1 и 11, а дата приемки, то есть стр. 16 будет позже.

УПД может составляться до совершения факта хозяйственной жизни (перед отгрузкой товаров, передачей), тогда хронология событий будет выглядеть следующим образом:

Может сложиться ситуация, когда составить документ при совершении факта хозяйственной жизни не было возможности, и УПД был составлен непосредственно после его окончания (в предусмотренных п. 3 ст. 9 Закона № 402-ФЗ случаях), тогда хронология событий будет выглядеть следующим образом:

Кто ставит подпись в УПД

Кто и в каких строках должен подписывать универсальный передаточный документ? Строки «Руководитель организации или иное уполномоченное лицо», «Главный бухгалтер или иное уполномоченное лицо» заполняются всегда согласно ст. 169 НК РФ, Приложению № 1 к Постановлению № 1137. Нет исключения для заполнения этих строк и при применении статуса «2».

В строке 10 указывается должность, инициалы и подпись лица, отгрузившего товар, или уполномоченного подписывать акты передачи результатов работ (услуг, имущественных прав) от имени организации или предпринимателя. Если это лицо совпадает с лицом, уполномоченным подписывать счет-фактуру, то может указываться только должность и инициалы без повторения подписи.

В строке 13 нужно указать должность, инициалы и подпись человека, ответственного за правильное оформление факта хозяйственной жизни, со стороны продавца. Если это это тот же человек, кто указан и в строке 10, то в строке 13 можно указать только должность и инициалы без повторения подписи.

В строке 15 нужно написать должность, инициалы и подпись лица, получившего товар, или лица, уполномоченного подписывать акты передачи результатов работ (услуг, имущественных прав) от имени экономического субъекта.

В строке 18 указывается должность, инициалы и подпись лица, ответственного за правильное оформление факта хозяйственной жизни, со стороны покупателя. Если это лицо совпадает с лицом, указанным в строке 15, то может указываться только должность и инициалы без повторения подписи.

Обратите внимание: проектом Федерального закона № 192810-6 «О внесении изменений в Федеральный закон от 6 декабря 2011 года № 402-ФЗ «О бухгалтерском учете»» (в редакции от 14.06.2013, принятой Государственной Думой во втором чтении) предложено внести изменения в статью 9 Закона. Поправки в часть 1 статьи 9 ужесточают требования к первичным учетным документам. В частности, «не допускается принятие к бухгалтерскому учету документов, которыми оформляются не имевшие место факты хозяйственной жизни, мнимые и притворные сделки».

Изменения, вносимые в часть 3 статьи 9, разграничивают меру ответственности лиц, подписывающих первичные учетные документы. Так, «лицо, ответственное за правильность оформления факта хозяйственной жизни, обеспечивает своевременную передачу первичных учетных документов для регистрации содержащихся в них данных в регистрах бухгалтерского учета, а также достоверность этих данных. Лицо, на которое возложено ведение бухгалтерского учета, и лицо, с которым заключен договор об оказании услуг по ведению бухгалтерского учета, не несут ответственность за правильность оформления фактов хозяйственной жизни».

Наименование экономического субъекта и печать

В строке 19 нужно указать сведения о хозяйствующем субъекте, составившем документ со стороны покупателя (заказчика), в том числе сведения о лице, ведущем бухгалтерский учет покупателя.

Печать на универсальном передаточном документе не нужна. Во-первых, она не предусмотрена для счета-фактуры (исключена из п. 6 ст. 169 НК РФ с 01.01.2002). Во-вторых, она не является обязательным реквизитом первичного учетного документа. Поэтому отсутствие печати в УПД не будет препятствием, как для вычета НДС, так и для документального подтверждения расходов для целей налога на прибыль.

Однако, если на документе будет стоять печать, имеющая в своем составе полное наименование экономического субъекта, составившего документ, показатели строк 14 и 19 можно не заполнять.

Как исправить ошибку в УПД

Ошибки в УПД нужно исправить по правилам, которые прописаны в приложении 7 к письму ФНС России от 17 октября 2014 г. № ММВ-20-15/86. Порядок зависит от статуса УПД. Если используете УПД и как первичный документ, и как счет-фактуру, исправляйте ошибки и по правилам постановления Правительства РФ от 26 декабря 2011 г. № 1137, и по правилам Закона от 6 декабря 2011 г. № 402-ФЗ. А если УПД только первичный документ, руководствуйтесь Законом от 6 декабря 2011 г. № 402-ФЗ.

УПД со статусом 1

Если ошиблись в показателях, которые относятся и к первичному документу, и к счету-фактуре, составьте новый УПД. Его заполните в зависимости от вида ошибки. Первый вид: ошибка помешает принять НДС к вычету. В этом случае составьте новый УПД. В строке (1а) укажите порядковый номер и дату исправления. В новом УПД проставьте статус 1, а документ составьте по правилам пункта 7 раздела II приложения 1 к постановлению Правительства РФ № 1137. Второй вид: ошибка позволит принять к вычету НДС. Чтобы исправить ошибку, составьте новый УПД и присвойте ему статус 2 независимо от статуса первоначального. В строке (1а) укажите порядковый номер и дату исправления. Исправляйте УПД по правилам статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ. Такой документ не регистрируйте в журнале учета полученных и выставленных счетов-фактур, в книге покупок и книге продаж. Если ошиблись в показателях, которые относятся только к первичному документу и не затрагивают показатели счета-фактуры, ошибку исправьте по правилам Закона от 6 декабря 2011 г. № 402-ФЗ: либо составьте новый УПД со статусом 2; либо исправьте первичный УПД.

УПД со статусом 2

Когда УПД используете только как первичный документ, ошибку исправляйте по Закону от 6 декабря 2011 г. № 402-ФЗ. Есть два способа: составьте новый УПД с верными данными; исправьте первичный УПД.

Корректировка реализации и УПД

Вывод

Вы сами выбираете, что вам больше подходит, исходя из своих бизнес-процессов и схемы документооборота.

Всё, что нужно знать об УПД

Как появился УПД

Примечательно, что эта форма по своей сути не является чем-то совершенно новым, а соединяет в себе функции уже существующих первичных документов. Такое соединение сокращает затраты времени на ведение отчетности, что более удобно. Мысли о создании такого документа существовали достаточно давно, но развить идею получилось только после принятия поправок в закон о бухгалтерском учете.

Внесенные в текст правового акта изменения позволили устранить существовавшие долгое время противоречия и наконец создать единый передаточный акт.

В результате вместо обширного документа, регулирующего всю первичную отчетность в бухгалтерии, работники получили новую форму и список советов по заполнению полей документа. В тексте письма работники налоговой службы предложили использование универсального передаточного акта в качестве формы бухгалтерской отчетности.

Зачем применяется УПД?

Когда вам только предстоит работать с новой формой отчетности, вопрос “что такое УПД?” является логичным. Бухгалтера привыкли к первичной отчетности старого образца. Нововведения же в первое время будут только пугать. Пока система применения нового акта не отработана, ошибки в его использовании неизбежны. И это при том, что в сопроводительном письме все подробно расписано.

При этом налоговый вычет формируют из налогов, что были уплачены при передаче товара, прав на имущество, выполнении работы или услуги по договорам на территории РФ. Сюда же относят и те налоги, что выплачиваются при ввозе товара или любого иного предмета договора на территорию России или борт морского/авиационного судна. Последние по нормам законодательства также охраняются российской юрисдикцией.

При расчете налога на прибыль функции УПД как первичного документа таковы:

При изучении универсального передаточного документа у многих возникает вопрос, что такое УПД и какие реквизиты в нем необходимо указывать. Достаточно помнить, что этот тип документа, как и все, что выступают в роли отчетной документации по налогам, должен соответствовать нормам статьи 9 НК РФ. Если рассмотреть текст данной правовой нормы, то становится понятно, что в тексте первичной документации обязательно должны быть указаны:

Эти же элементы выступают как обязательные реквизиты УПД.

При этом форму документов для первичного учета утверждает руководитель субъекта экономики с подачи того должностного лица, что несет ответственность за ведение бухгалтерского учета в организации. Документы первичного учета создаются на бумажном носителе, а при наличии ЭДО имеют форму электронного документа и подписываются при помощи электронной подписи.

Для чего нужен универсальный передаточный документ

Основой для создания акта выступила счет-фактура. Его форму дополнили обязательными реквизитами, отмеченными федеральным законодательством, что, однако, не вошло в противоречие нормам 21 главы Налогового кодекса РФ. Использовать универсальную передаточную документацию можно для отражения в отчетности таких операций, как:

Что входит в УПД

Что понимают под статусом УПД

УПД статус 1 это значение, употребление которого позволяет использовать бумагу и как первичную документацию, и как счет-фактуру одновременно. Возникает вопрос: что означает УПД статус 2? По правилам ведения бухгалтерской отчетности и нормам российского законодательства указание в реквизитах документа этой цифры означает то, что УПД используют только как первичный документ для учета. Его могут смело использовать ИП и организации, действующие на упрощенной системе налогообложения, поскольку выставление данной формы не повлечет за собой обязанность по исчислению и уплате НДС. Кроме того, такой УПД можно использовать для отгрузки товаров по комиссионному договору.

Дополнительные отличия универсального передаточного документа статус 1 и 2 в том, что статус 2 освобождает от обязанности заполнять поля, необходимые только для счета-фактуры:

Как УПД присваивают номер

Номер документации в отчетности напрямую связан с её статусом. Делается это из-за того, что по требованиям налогового законодательства нумерация документов в отчетности должна четко соблюдаться. Например, при выставлении счета-фактуры в первой же строке указывается его порядковый номер. При этом все номера этих бумаг, в том числе если они носят корректировочный либо авансовый характер, указываются в хронологическом порядке. Не стоит забывать и о наличии специального порядка нумерации счетов-фактур в обособленных подразделениях организации. Как присвоить номер УПД?

Если рассматривать требования к первичной бухгалтерской документации, становится понятно, что номер не относится к обязательным элементам оформления. Соответственно, УП со статусом 1 получает номер по хронологии нумерования счетов-фактур, а УПД, имеющий статус два, получает номер по правилам, применимым к первичной документации.

Кроме того, статус 1 определяет, в каком случае оформляется счет-фактура как унифицированный единый с товарной накладной документ.

Как заполняется дата УПД

При оформлении УПД видно, что в его тексте должны быть указаны три разные даты. Как заполнить дату УПД правильно? Потребуется указать все три значения:

Для правильного заполнения необходимо помнить правила увязки даты составления счета-фактуры с моментом определения налоговой базы и возникновением права на налоговый вычет у покупателя. В соответствии с Правилами это выглядит так:

Теперь стоит рассмотреть варианты дат, когда выставляется УПД:

Акт могут составить до факта отгрузки товара, а также выполнения любых других фактов хозяйственной деятельности, из-за чего даты в документе будут выглядеть следующим образом: в полях 1, 11 и 16 будут стоять разные значения, при этом даты отгрузки и приемки могут совпадать.

Как и ранее, моментом определения налоговой базы считается число, указанное в строке 11 или 16, если были выполнены работы. Покупатель же может заявить вычет по НДС не ранее даты, указанной в строке 16.

Кто ставит подписи в УПД

Для правильного оформления отчетности нужно знать, кто расписывается в УПД или является ответственным за правильность оформления факта хозяйственной деятельности. Строки, где должны подписываться руководитель организации, главный бухгалтер или иные уполномоченные лица, всегда заполняются в соответствии с требованиями законодательства. Нет исключения при заполнении данных реквизитов и в УПД со статусом 2.

В 15 строке указывают должность, инициалы и подпись лица, принявшего товар, или уполномоченного подписывать акты передачи результатов работ, оказания услуг, прав на имущество от имени субъекта экономики.

Наконец, 18 строка заполняется должностью, инициалами и подписью лица, несущего ответственность за правильное оформление факта хозяйственной деятельности со стороны покупателя. Если то же лицо уже расписалось в 15 строке, дублировать его подпись в 18 строке не нужно.

Законодательными изменениями разграничена ответственность лиц, принимающих участие в подписании первичной документации. Так, тот человек, что ответственен за правильность оформления факта хозяйственной жизни, обеспечивает своевременную передачу документов для их регистрации в регистрах бухучета компании и одновременно отвечает за достоверность указанных в них сведений. А лицо, что занимает должность, трудовые обязанности которой предусматривают ведение бухгалтерского учета, или же занимается этой деятельностью согласно условиям заключенного договора, не несет ответственности за правильность оформления хозяйственной жизни компании.

Нужно ли ставить печать на УПД

В 14 строке акта указывают информацию о хозяйствующем субъекте, что принял участие в составлении документации со стороны продавца или исполнителя договора. Это может быть лицо, ведущее бухгалтерский учет с этой стороны соглашения, комиссионер, агент, если он исполняет свои обязанности по соответствующим договорам.

В 19 строке указывают данные о хозяйствующем субъекте, выступающем со стороны покупателя или заказчика, в том числе данные о том, кто осуществляет для него бухгалтерский учет.

Ответ на вопрос о том, нужно ли ставить печать на УПД, таков: нет, для данного документа учета это не обязательно. По требованиям законодательства момент, когда УПД вступил в силу, не определяется наличием на нем печати. Правильно заполненная форма действует и без неё. Печать необязательна для счета-фактуры или документа первичного учета. И её отсутствие не воспрепятствует ни вычету НДС, ни подтверждению расходов для целей налога на прибыль.

Тем не менее, присутствие печати с полным наименованием экономического субъекта освобождает от необходимости заполнять строки 14 и 19 УПД.

Пункты, необязательные к заполнению, но несущие пользу

В содержание текста включены пункты, которые необязательно заполнять, но они могут принести пользу тем, кто это делает:

Заполнение УПД в 1С

Пользователи программного обеспечения для ведения бухгалтерской отчетности уже сейчас могут заполнить УПД в 1с. Сейчас это возможно практически во всех версиях программы «1С:Предприятие». В этой программе можно выписать УПД на печать. Как же выписать УПД в 1с 8.3?

Если нужен документ со статусом 1, то его можно получить на основании внесенного в базу программы счета-фактуры. При нажатии на печать выбираем нужный акт, и программа автоматически соберет все необходимые сведения из имеющегося документа, но некоторые реквизиты придется редактировать самостоятельно.

Исправление УПД в «1С:Бухгалтерия 8.3»

Если в тексте акта есть ошибка, формируется документ «Корректировка реализации» на исправление в первичных документах. Изменения вносятся, исправленный счет-фактура регистрируется и отправляется на печать как УПД или счет-фактура. Данные об изменении внесутся в строку 1а автоматически.

Корректировка реализации и УПД

Сегодня нет формы, согласно которой проводится корректировка первичной документации, но налоговые органы РФ сообщают о том, что данная форма находится на стадии разработки. Поэтому сегодня для корректировки и используют счет-фактуру. А чтобы изменения верно отображались и в первичном документе, основанием для исправлений становится дополнительное соглашение, присоединяемое к договору.

В 1С есть форма соглашения об изменении цены, которую при желании можно использовать для внесения изменений.

Введение УПД в документооборот положительно сказывается на бухучете:

Какую печать можно ставить на упд

С 01.10.2017 внесены изменения в формы и правила заполнения (ведения) счетов-фактур, книг покупок и книг продаж, журнала учета счетов-фактур, утв. постановлением Правительства РФ от 26.12.2011 № 1137. Подробный комментарий см. здесь.

Универсальный передаточный документ позволяет экономическим субъектам, не нарушая налогового законодательства и законодательства о бухгалтерском учете, объединить информацию, отражаемую в первичных учетных документах и счетах-фактурах, исключив ее дублирование.

Форма УПД носит рекомендательный характер, т.е. каждый налогоплательщик самостоятельно принимает решение, будет ли он применять этот новый документ в целях бухгалтерского учета и расчетов с бюджетом или будет использовать самостоятельно разработанные и утвержденные формы первичных учетных документов и отдельно оформленные счета-фактуры.

Для применения УПД не требуются какие-либо изменения в законодательство, поэтому уже сейчас его можно использовать для отражения фактов хозяйственной жизни и расчетов по НДС.

Правовая основа введения УПД

Многие реквизиты в счете-фактуре и в первичном документе (например, накладной) повторяются. Потребность в едином документе, который позволил бы снизить издержки на обработку информации, была очевидной.

До 1 января 2013 года объединение таких дублирующих документов было невозможным, так как:

Очевидно, что эти обязательные реквизиты первичных учетных документов и реквизиты счетов-фактур, являющихся документом налогового контроля за возмещением НДС и составляемых на основании этих первичных документов, содержат целый ряд дублирующих показателей. При этом, как и ранее, изъятие из документооборота счетов-фактур на законодательном уровне не поддерживается (письма Минфина России от 17.10.2013 № 03-07-14/43330, от 29.12.2012 № 03-07-03/230). В то же время глава 21 НК РФ не содержит ограничений на введение в формы счетов-фактур дополнительных реквизитов (сведений) (письма ФНС России от 23.08.2012 № АС-4-3/13968@, от 12.03.2012 № ЕД-4-3/4061@), а нормы Постановления № 1137 (в ред. постановления Правительства РФ от 29.11.2014 № 1279) прямо указывают на такую возможность (п. 9 Правил заполнения счета-фактуры).

Таким образом, отмена обязательности применения с 01.01.2013 для оформления фактов хозяйственной жизни унифицированных форм первичных документов и возможность внесения в форму счета-фактуры дополнительных сведений, представляющих собой недостающие обязательные реквизиты первичного учетного документа, установленные Законом № 402-ФЗ, сформировали условия для создания УПД на основе счета-фактуры и обеспечили правомерность его применения для целей бухгалтерского и налогового учета.

Такое объединение функций является вполне логичным и закономерным, так как надлежаще оформленные первичные учетные документы необходимы и для бухгалтерского, и для налогового учета.

Так, для исчисления налога на прибыль организаций:

Согласно нормам налогового законодательства в части применения НДС:

Применение УПД

Использование налогоплательщиком универсального передаточного документа позволяет:

ФНС России в письме от 05.03.2014 № ГД-4-3/3987@ подтвердила, что УПД может быть использован для подтверждения затрат, учитываемых при формировании налоговой базы в целях налогообложения единым сельскохозяйственным налогом (п. 3 ст. 346.5) и при применении упрощенной системы налогообложения (п. 2 ст. 346.16 НК РФ).

Минфин России в письме от 16.06.2014 № 03-07-09/28664 еще раз подчеркнул правомерность заявления налогового вычета на основании УПД, поскольку указанные в УПД сведения, относящиеся к первичному учетному документу, являются, по сути, дополнительной информацией, внесенной в счет-фактуру, что не запрещено нормами НК РФ и постановления Правительства РФ от 26.12.2011 № 1137.

Федеральное налоговое ведомство, предложив форму УПД, пояснила, что новый документ применим для оформления таких операций, как:

Форма УПД может использоваться как совмещенный комплексный документ (первичный и счет-фактура) и как только первичный учетный документ. При этом УПД не применяется только в качестве счета-фактуры. А это означает, что при получении предоплаты или сумм, связанных с оплатой реализованных товаров (работ, услуг), а также при исполнении обязанностей налоговых агентов нужно выставлять счета-фактуры в обычной форме, установленной Постановлением № 1137.

УПД можно оформлять наряду с традиционными первичными документами и счетами-фактурами.

ВАЖНО! Введение формы в оборот не является обязательным и никак не ущемляет права хозяйствующих субъектов на применение любых других форм, соответствующих требованиям статьи 9 Закона № 402-ФЗ.

Как отметила ФНС России в письме от 29.01.2014 № ГД-4-3/1402@, если форма УПД в силу определенных причин не удовлетворяет требованиям сторон сделки, то ограничений для оформления хозяйственных операций документами иной формы (в том числе двуязычной) не существует.

Форма УПД

Поскольку УПД построен на базе счета-фактуры, то форма счета-фактуры, утвержденная Постановлением № 1137 (в ред. постановления Правительства РФ от 28.05.2013 № 446), была «встроена» в УПД и обведена жирной линией.

При внесении в форму счета-фактуры последующих изменений (постановления Правительства РФ от 25.05.2017 № 625, от 19.08.2017 № 981) ФНС России рекомендовала налогоплательщикам самостоятельно дополнять рекомендованную форму УПД показателями, необходимыми для выполнения требований, установленных ст. 169 НК РФ и Правилами заполнения счета-фактуры, утвержденными Постановлением № 1137 (письма ФНС России от 14.09.2017 № ЕД-4-15/18321, от 14.09.2017 № ЕД-4-15/18322).

Наличие в форме обязательных реквизитов первичного учетного документа, поименованных в ч. 2 ст. 9 Закона № 402-ФЗ, обеспечивается за счет следующих показателей:

В этой связи возможна ситуация, когда при отгрузке товаров (работ, услуг), имущественных прав оба экземпляра УПД будут переданы продавцом покупателю.

Как разъяснила ФНС России в письме от 21.04.2014 № ГД-4-3/7593, у организации, не применяющей электронные документы, факт отгрузки и выставления счета-фактуры в зависимости от применяемого в организации документооборота может быть подтвержден любыми оставшимися в организации документами, зафиксировавшими факт выбытия материальных ценностей от материально ответственного лица (складскими документами по учету материальных ценностей в увязке с транспортными накладными, документами по учету путевых листов или копией (в том числе на электронном носителе) оформленного продавцом УПД, или др., на основании которых ценности обычно «снимаются» с учета конкретного подотчетного лица), а также документами, подтверждающими передачу двух экземпляров УПД в адрес покупателя (реестрами товаросопроводительных документов, расписками курьеров, описями вложений в почтовые отправления и т.п.).

Формирование организацией передаточного документа в электронном виде позволит всегда иметь оригинал отправленного электронного документа.

Статус УПД

В универсальном передаточном документе присутствует реквизит «Статус УПД», который носит сугубо информационный характер и может принимать значение «1» или «2».

Если значение статуса равно «1», то документ применяется одновременно:

Если значение статуса равно «2», то документ применяется только в качестве первичного учетного документа.

УПД со статусом «2» могут использовать налогоплательщики, применяющие упрощенную систему налогообложения, так как выставление такого документа не приводит к возникновению обязанности по исчислению и уплате НДС.

Кроме этого, документ со статусом «2» может применяться при отгрузке товаров комитентом комиссионеру, а также налогоплательщиками при осуществлении операций, местом реализации которых не признается территория РФ, т.е. не являющихся объектом налогообложения по НДС.

При применении УПД со статусом «2» могут не заполняться поля, установленные в качестве обязательных исключительно для счета-фактуры:

В то же время в случае, если плательщик НДС выполнит все требования к заполнению показателей УПД, относящихся к счету-фактуре, но ошибочно укажет статус «2», такой УПД не лишит покупателя права на налоговый вычет.

Номер УПД

Номер передаточного документа будет зависеть от его статуса.

Напомним, что налоговое законодательство предъявляет определенные требования к порядку нумерации счетов-фактур. Так, при выставлении счета-фактуры в строке (1) должен быть обязательно указан его порядковый номер (п. 5 ст. 169 НК РФ, пп. «а» п. 1 Правил заполнения счетов-фактур, утв. Постановлением № 1137).

Номера счетов-фактур, в т.ч. корректировочных и авансовых, присваиваются в хронологическом порядке (письмо Минфина России от 10.08.2012 № 03-07-11/284).

Кроме этого, определен специальный порядок нумерации счетов-фактур обособленными подразделениями (участником товарищества, доверительным управляющим).

Что касается требований к первичному бухгалтерскому документу, то в качестве обязательного реквизита номер не поименован (ст. 9 Закона № 402-ФЗ).

Дата УПД

В рекомендуемой форме универсального передаточного документа присутствуют три даты:

Законодательство по НДС достаточно точно связывает дату составления счета-фактуры, момент определения налоговой базы и возникновение права на вычет у покупателя. Так, в соответствии с п. 5 ст. 169 НК РФ, пп. «а» п. 1 Правил заполнения счетов-фактур дата счета-фактуры является его обязательным реквизитом. Кроме того, согласно существующим разъяснениям:

Согласно разъяснениям ФНС России возможны следующие варианты проставления дат в универсальном передаточном документе.

Первый вариант: УПД составляется в момент совершения факта хозяйственной жизни (отгрузки товара, передачи работ, услуг, имущественных прав). При этом может быть «идеальный вариант», когда дата составления документа, даты отгрузки и приемки товаров совпадают, тогда соответственно совпадают и показатели строк (1), [11] и [16].

Могут совпадать даты составления документа и дата отгрузки, то есть совпадают строки (1) и [11], а дата приемки, то есть стр. [16] будет позже.

В этих случаях моментом определения налоговой базы по НДС будет являться дата, указанная в строках (1) и [11], а для работ – в строке [16].

Второй вариант: УПД составляется до совершения факта хозяйственной жизни (перед отгрузкой товаров, передачей работ). В этом случае хронология событий будет выглядеть следующим образом:

Моментом определения налоговой базы по НДС в этом случае будет являться дата, указанная в строке [11], а для работ – в строке [16].

Третий вариант: при совершении факта хозяйственной жизни оформить документ не представлялось возможным, поэтому УПД был составлен непосредственно после его окончания (в предусмотренных ч. 3 ст. 9 Закона № 402-ФЗ случаях). Тогда хронология событий будет выглядеть следующим образом:

Моментом определения налоговой базы по НДС в этом случае будет являться дата, указанная в строке [11], а для работ – в строке [16].

Что касается покупателя, то согласно требованиям налогового законодательства он вправе заявлять налоговый вычет:

Следовательно, право на вычет НДС возникает у покупателя при наличии УПД и не раньше даты получения товара или даты приемки работ, указанной в строке [16].

В целях исчисления налога на прибыль при определении даты осуществления расходов используются следующие даты:

Как разъяснила ФНС России в письме от 21.04.2014 № ГД-4-3/7593, принятые по УПД ценности отражаются в налоговом учете как приобретенные материалы, товары, основные средства, имущественные права, потребленные услуги и полученные результаты работ для дальнейшего применения к ним соответствующих правил учета в составе расходов, установленных главой 25 НК РФ для различного вида затрат.

При этом дата признания отраженной в УПД суммы в уменьшение налоговой базы по налогу на прибыль покупателем (заказчиком, правополучателем) не может быть ранее показателя строки [16], если только из содержания факта хозяйственной жизни, зафиксированного в документе, не следует иное.

В соответствии с п. 3 ст. 271 НК РФ датой признания полученных доходов продавцом признается дата реализации товаров (работ, услуг, имущественных прав). Доходы определяются на основании первичных документов и других документов, подтверждающих полученные налогоплательщиком доходы, и документов налогового учета (п. 1 ст. 248 НК РФ). Таким образом, в целях включения выручки в состав налоговой базы по налогу на прибыль продавцом используются аналогичные вышеуказанные даты УПД.

При наличии иных документов, подтверждающих факты передачи на возмездной основе права собственности на товары, результатов выполненных работ, возмездного оказания услуг, в целях налогообложения продавца/исполнителя/правообладателя будет применяться более ранняя дата, следующая из такого иного документа.

Подписание УПД

Форма УПД предусматривает наличие сразу пяти подписей на документе. Однако далеко не во всех случаях необходимо именно такое их количество.

В строке [10] указывается должность, фамилия, инициалы и подпись лица, совершившего отгрузку товара, или лица, уполномоченного подписывать акты передачи результатов работ (услуг, имущественных прав) от имени экономического субъекта. Если это лицо совпадает с лицом, уполномоченным подписывать счет-фактуру, то может указываться только должность, фамилия и инициалы без повторения подписи.

В строке [13] указывается должность, фамилия, инициалы и подпись лица, ответственного за оформление факта хозяйственной жизни, со стороны продавца. Если это лицо совпадает с лицом, указанным в строке [10], то могут указываться только должность, фамилия и инициалы без повторения подписи.

В строке [15] указывается должность, фамилия, инициалы и подпись лица, получившего товар, или лица, уполномоченного подписывать акты передачи результатов работ (услуг, имущественных прав) от имени экономического субъекта.

В строке [18] указывается должность, фамилия, инициалы и подпись лица, ответственного за оформление факта хозяйственной жизни, со стороны покупателя. Если это лицо совпадает с лицом, указанным в строке [15], то может указываться только должность, фамилия и инициалы без повторения подписи.

Обращаем ваше внимание, что Федеральным законом от 21.12.2013 № 357-ФЗ были внесены изменения в статью 9 Закона № 402-ФЗ. Согласно этим поправками с 1 января 2014 года, во-первых, недопустимо принятие к бухгалтерскому учету документов, которыми оформляются не имевшие место факты хозяйственной жизни, в том числе лежащие в основе мнимых и притворных сделок. Во-вторых, разграничена ответственность лиц, оформляющих первичные учетные документы, и лиц, ответственных за ведение бухгалтерского учета. Так, именно лицо, ответственное за оформление факта хозяйственной жизни, обеспечивает своевременную передачу первичных учетных документов для регистрации содержащихся в них данных в регистрах бухгалтерского учета, а также достоверность этих данных. А лицо, на которое возложено ведение бухгалтерского учета, и лицо, с которым заключен договор об оказании услуг по ведению бухгалтерского учета, не несут ответственность за соответствие составленных другими лицами первичных учетных документов свершившимся фактам хозяйственной жизни.

Наименование экономического субъекта и печать

Строка [14] УПД содержит показатель, позволяющий включить информацию о хозяйствующем субъекте, принимавшем участие в составлении документа со стороны продавца (исполнителя), в том числе:

Строка [19] – показатель, позволяющий включить информацию о хозяйствующем субъекте, принимавшем участие в составлении документа со стороны покупателя (заказчика), в том числе сведения о лице, ведущем бухгалтерский учет покупателя.

Что касается печати, то она не предусмотрена для счета-фактуры (исключена из п. 6 ст. 169 НК РФ с 01.01.2002) и не является обязательным реквизитом первичного учетного документа, поэтому отсутствие печати в УПД не является препятствием как для вычета НДС, так и для документального подтверждения расходов для целей налога на прибыль.

В то же время при наличии печати, имеющей в своем составе полное наименование экономического субъекта, составившего документ, показатели строк [14] и [19] могут не заполняться.

Дополнительные поля УПД

В универсальный передаточный документ введены дополнительные поля, которые необязательны для заполнения, но могут быть использованы как для удобства пользователей, так и в соответствии с принятым в организации порядком заполнения первичных учетных документов.

К дополнительным относятся следующие поля УПД:

В строке [17] указываются дополнительные сведения о наличии/отсутствии претензий, данные о документах, оформленных покупателем (заказчиком при получении товаров (работ, услуг, имущественных прав), являющихся неотъемлемыми приложениями УПД.

Кроме того, налогоплательщики вправе вносить в УПД любую дополнительную информацию, необходимую сторонам сделки для оформления операции. Такие сведения могут указываться как в виде дополнительных столбцов (по аналогии со столбцами «А» и «Б»), так и в виде дополнительных строк (аналогично строкам 8-19) (письмо ФНС России от 24.01.2014 № ЕД-4-15/1121@).

Исправление УПД

Правила исправления ошибок, допущенных при составлении УПД, разъяснены в Приложении № 7 к письму ФНС России от 17.10.2014 № ММВ-20-15/86@.

Рекомендованный налоговой службой порядок исправления УПД зависит, во-первых, от статуса УПД и, во-вторых, от того, какие именно показатели в документе необходимо уточнить.

Исправление УПД со статусом «1».

В этом случае исправление показателей УПД рекомендуется производить путем составления нового исправленного экземпляра УПД со статусом «1» в порядке, установленном п. 7 Правил заполнения счета-фактуры, утв. Постановлением № 1137: в новом экземпляре УПД сохраняются данные показателей строки (1) УПД, составленного до внесения в него исправлений, в строке (1а) указываются порядковый номер исправления и дата исправления и переносятся все показатели из экземпляра, составленного до внесения исправлений, с указанием новых сведений (первоначально не заполненных) или уточненных (измененных) по соответствующим позициям, требующим исправления.

Подписание нового исправленного экземпляра УПД рекомендуется осуществлять в том же порядке, в каком был подписан УПД, составленный до внесения исправлений.

Последствия исправления ошибок в целях налогообложения НДС и формирования налоговых обязательств по налогу на прибыль рекомендуется рассматривать аналогично, как если бы исправлялись отдельный счет-фактура и отдельный первичный учетный документ.

В письме от 21.04.2014 № ГД-4-3/7593 ФНС России пояснила, что исправленный УПД регистрируется покупателем в книге покупок и, соответственно, суммы НДС предъявляются к вычету в том налоговом периоде, в котором получен исправленный УПД, при одновременном соблюдении условий, предусмотренных главой 21 НК РФ.

В случае если покупатель товаров (работ, услуг), имущественных прав до внесения продавцом исправлений в УПД уже зарегистрировал его в книге покупок и принял сумму НДС к вычету, то покупателю необходимо внести соответствующие изменения в книгу покупок в порядке, установленном п. 9 Правил ведения книги покупок, утв. Постановлением № 1137.

При регистрации исправленного УПД в книге продаж продавцу товаров (работ, услуг), имущественных прав необходимо руководствоваться порядком, установленным п. 11 Правил ведения книги продаж, утв. Постановлением № 1137.

Дата признания в налоговом учете дохода (расхода) подтверждается соответствующей информацией в первичном учетном документе (УПД) (в том числе исправленном в законодательно установленном порядке), определяющей фактическую дату осуществления сделки, и не зависит от даты исправления документа.

В соответствии с п. 2 ст. 169 НК РФ такие ошибки в счетах-фактурах не являются основанием для отказа в принятии к вычету сумм налога. При обнаружении таких ошибок новые экземпляры счетов-фактур не составляются (п. 7 Правил заполнения счета-фактуры, утв. Постановлением № 1137).

Если при этом у налогоплательщика возникает необходимость внести исправления в реквизиты составленного ранее УПД с целью изменения (уточнения) показателей (характеристик) задокументированного факта хозяйственной жизни (например, реквизитов грузоотправителя, грузополучателя; номера расчетно-платежного документа; номера таможенной декларации и др.), то исправление заполненных с ошибками (или ошибочно не заполненных) показателей УПД рекомендуется производить путем составления нового исправленного экземпляра УПД. В новом экземпляре УПД сохраняются данные показателей строки (1) УПД, составленного до внесения в него исправлений, заполняется строка (1а), в которой указываются порядковый номер исправления УПД и дата исправления и переносятся все показатели из экземпляра, составленного до внесения исправлений, с указанием по соответствующим позициям первичного учетного документа, нуждающимся в исправлении, новых сведений (первоначально не заполненных) или уточненных (измененных).

Но поскольку такие изменения производятся с целью исправления УПД только как первичного учетного документа, для визуального выделения такой ситуации в форме исправленного экземпляра УПД рекомендуется указывать статус «2», независимо от того, каким был первоначальный статус исправляемого УПД.

Указанный способ внесения исправлений соответствует законодательству РФ и НК РФ и может применяться для исправления показателей УПД как первичного учетного документа в любой его части и вне зависимости от того, составлен ли документ на бумажном носителе или в электронном виде.

При применении такого способа исправления новый исправленный экземпляр УПД не подписывается руководителем организации или иным уполномоченным на подписание счетов-фактур лицом, а так же главным бухгалтером (иным уполномоченным лицом).

Соответственно, такой исправленный экземпляр УПД в журнале учета полученных и выставленных счетов-фактур, в книге покупок и книге продаж не регистрируется.

Кроме того, если первоначальный УПД был составлен на бумажном носителе, то исправления показателей, не относящихся к обязательным для счета-фактуры и не подписанных лицами, уполномоченными на подписание счетов-фактур (начиная со строки [8] и далее) могут производиться и в порядке, приведенном в разделе 4 Положения о документах и документообороте в бухгалтерском учете, утвержденного Минфином СССР 29.07.1983 № 105.

Такой способ исправления же согласуется с требованиями ч. 7 ст. 9 Закона № 402-ФЗ.

В вышеуказанных случаях, как и в ситуации 2, последствия исправления ошибок в целях налогообложения НДС и формирования налоговых обязательств по налогу на прибыль рекомендуется рассматривать аналогично, как если бы исправлялся отдельный первичный учетный документ.

Исправление УПД со статусом «2».

Исправления показателей УПД со статусом «2» осуществляется в соответствии с порядком исправления первичных учетных документов, установленном в ч. 7 ст. 9 Закона № 402-ФЗ. В связи с этим для исправления УПД со статусом «2» может быть применен порядок, приведенный в ситуациях 2 и 3 для случаев исправления УПД со статусом «1».

Кроме того, возможно возникновение ситуации, когда налогоплательщик ошибочно признал операцию освобождаемой от налогообложения в соответствии со ст. 149 НК РФ или ошибочно определил место реализации товаров (работ, услуг, имущественных прав) в соответствии со ст. ст. 147, 148 НК РФ. В этом случае УПД первоначально мог быть оформлен только в качестве первичного учетного документа, т.е. со статусом «2». В результате внесения исправлений возникла необходимость внесения в него исправлений, влекущих за собой изменение данных о стоимости отгрузки и обязанность выставления счета-фактуры.

В таких случаях исправление показателей УПД в части первичного учетного документа может производиться согласно общим рекомендациям, приведенным для ситуации 3. А счет-фактуру в этом случае на основании исправленных данных об отгрузке рекомендуется выставлять отдельно.

Корректировка реализации и УПД

ФНС России в письме от 24.01.2014 № ЕД-4-15/1121@, ссылаясь на обычаи делового оборота и письмо Минфина России от 19.12.2006 № 07-05-06/302, разъяснила, что в случае изменения стоимости ранее отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав на основании договора, соглашения, иного первичного документа, подтверждающего согласие (факт уведомления) покупателя на такое изменение, исправления в УПД, как и в иные первоначальные первичные документы, не вносятся.

Для целей такой корректировки ФНС России в письме от 17.10.2014 № ММВ-20-15/86@ предложила форму универсального корректировочного документа (УКД). О порядке заполнения и применения УКД см. в справочнике «Универсальный корректировочный документ (УКД)».

Кроме того, при изменении стоимости ранее отгруженных товаров (работ, услуг, имущественных прав) могут применяться те первичные документы, которыми традиционно оформляются такие корректировки и форма корректировочного счета-фактуры, утвержденная Приложением № 2 к Постановлению № 1137.