как часто можно распределять прибыль в ооо

Как часто можно распределять прибыль в ооо

Статья 28. Распределение прибыли общества между участниками общества

Перспективы и риски арбитражных споров. Ситуации, связанные со ст. 28

1. Общество вправе ежеквартально, раз в полгода или раз в год принимать решение о распределении своей чистой прибыли между участниками общества. Решение об определении части прибыли общества, распределяемой между участниками общества, принимается общим собранием участников общества.

2. Часть прибыли общества, предназначенная для распределения между его участниками, распределяется пропорционально их долям в уставном капитале общества.

Уставом общества при его учреждении или путем внесения в устав общества изменений по решению общего собрания участников общества, принятому всеми участниками общества единогласно, может быть установлен иной порядок распределения прибыли между участниками общества. Изменение и исключение положений устава общества, устанавливающих такой порядок, осуществляются по решению общего собрания участников общества, принятому всеми участниками общества единогласно.

3. Срок и порядок выплаты части распределенной прибыли общества определяются уставом общества или решением общего собрания участников общества о распределении прибыли между ними. Срок выплаты части распределенной прибыли общества не должен превышать шестьдесят дней со дня принятия решения о распределении прибыли между участниками общества. В случае, если срок выплаты части распределенной прибыли общества уставом или решением общего собрания участников общества о распределении прибыли между ними не определен, указанный срок считается равным шестидесяти дням со дня принятия решения о распределении прибыли между участниками общества.

(п. 3 введен Федеральным законом от 28.12.2010 N 409-ФЗ)

4. В случае, если в течение срока выплаты части распределенной прибыли общества, определенного в соответствии с правилами пункта 3 настоящей статьи, часть распределенной прибыли не выплачена участнику общества, он вправе обратиться в течение трех лет после истечения указанного срока к обществу с требованием о выплате соответствующей части прибыли. Уставом общества может быть предусмотрен более продолжительный срок для обращения с данным требованием, при этом указанный срок не может превышать пять лет со дня истечения срока выплаты части распределенной прибыли общества, определенного в соответствии с правилами пункта 3 настоящей статьи.

Срок для обращения с требованием о выплате части распределенной прибыли общества в случае пропуска указанного срока восстановлению не подлежит, за исключением случая, если участник общества не подавал данное требование под влиянием насилия или угрозы.

По истечении указанного срока распределенная и невостребованная участником часть прибыли восстанавливается в составе нераспределенной прибыли общества.

(п. 4 введен Федеральным законом от 28.12.2010 N 409-ФЗ)

Как учредителю вывести прибыль из ООО через дивиденды?

Дивиденды можно вывести деньгами или в натуральной форме — имуществом

Сергей Скрябин

Александр спрашивает: «Я — единственный учредитель ООО. Как мне законно распределить прибыль компании и выплатить себе дивиденды?»

Что такое дивиденды

Дивиденды — это любой доход, который получают учредители ООО из чистой прибыли. Их распределяют пропорционально взносам в уставный капитал. Чтобы узнать чистую прибыль, лучше обратиться к бухгалтеру, он покажет сумму.

Если чистая прибыль 5 млн рублей, а учредитель единственный — он может вывести все 5 млн рублей.

Если у компании убыток или нулевой финансовый результат — распределять нечего. Также нельзя распределять чистую прибыль при признаках банкротства ООО или если чистые активы общества меньше уставного капитала либо станут меньше после выплаты. Лучше обратиться к бухгалтеру — пусть оценит возможность выплаты и размер дивидендов.

Можно перечислить в виде дивидендов всю чистую прибыль или ее часть, выдать деньгами или в натуральной форме — имуществом.

Дивиденды деньгами. Учредителям ООО дивиденды можно выдать наличными или перечислить на банковский счет. Если дивиденды выдают наличными, для этого нужно их снять с расчетного счета. Брать деньги из выручки в кассе нельзя.

Дивиденды имуществом. В законодательстве не прописано, что выплата дивидендов в ООО может быть в виде имущества. Но нет и запрета на распределение чистой прибыли в неденежной форме. Поэтому дивиденды можно выплатить и основными средствами, и материалами, и товарами.

Обычно дивиденды выдают имуществом, если у компании есть прибыль, но изъять деньги из оборота не получается. Чтобы получить дивиденды имуществом, учредитель должен прописать такую возможность в уставе компании.

Как выплачиваются дивиденды

Порядок выплаты дивидендов такой:

Рассмотрим отдельные шаги подробнее.

Сроки распределения дивидендов

Учредитель сам принимает решение, как часто распределять дивиденды, и фиксирует сроки в уставе. По закону это можно делать ежеквартально, раз в полгода или раз в год. Чаще распределять прибыль не получится.

Если дивиденды выплачиваются ежеквартально, а по итогам года у компании будет убыток — получится, что компания выплатила лишние деньги. Чтобы не попасть в такую ситуацию, многие компании выплачивают дивиденды один раз по итогам года.

Выплатить дивиденды нужно не позже 60 дней с даты, когда было принято решение о выплате. Меньший срок можно установить в уставе общества.

Например, компания платит дивиденды ежеквартально. 1 ноября она подводит итоги за третий квартал, и учредитель принимает решение о выплате дивидендов. Деньги должны поступить на счет учредителя не позже 1 января.

Решение о начислении дивидендов деньгами

Чтобы вывести дивиденды, учредитель должен оформить решение о выплате чистой прибыли. Составляет такое решение сам учредитель и подписывает его.

С дивидендов компания должна удержать и перечислить в бюджет НДФЛ. Доход до 5 млн рублей в год облагается по ставке 13%. При превышении этого лимита — ставка 15%.

Решение о выдаче дивидендов имуществом

Чтобы получить дивиденды имуществом, учредитель должен оформить решение о распределении чистой прибыли за счет имущества компании: основных средств, земельных участков, транспорта, продукции.

Эти дивиденды также облагаются НДФЛ. Но удержать исчисленный налог при выдаче дивидендов имуществом компания не может, поэтому она подает приложение к годовому 6-НДФЛ о невозможности удержать НДФЛ. После этого учредитель уплачивает налог самостоятельно по уведомлению налоговой.

Эксперты ответят на ваш вопрос

Эксперты Тинькофф отвечают на вопросы читателей по налогообложению, законам, трудовым спорам и другим проблемам в бизнесе. Чтобы мы разобрали вашу ситуацию, пишите на secrets@tinkoff.ru.

Сейчас читают

Что такое УИН и где его взять

УИН — специальный идентификатор, указанный в платежном документе. По нему госорганы определяют, от кого и за что пришли деньги

Когда ИП пора регистрировать ООО?

Регистрировать компанию нужно, когда бизнес ведут несколько партнеров, его нужно разделить, масштабировать или продать как единое целое. Еще ООО открывают, когда решили заняться деятельностью, недоступной для ИП

Кто должен платить за вывоз мусора: арендатор или собственник?

По умолчанию, каждый арендатор помещения должен заключить договор с региональным оператором и оплачивать счета за вывоз мусора. Исключение — если собственник сам берет на себя эту ответственность

Рассылка для бизнеса

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей, которые помогут сделать бизнес сильнее

© 2006—2021, АО «Тинькофф Банк», Лицензия ЦБ РФ № 2673 — Команда проекта

Тинькофф Бизнес защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

Чтобы скачать чек-лист,

подпишитесь на рассылку о бизнесе

После подписки вам откроется страница для скачивания

Как правильно распределить прибыль ООО

Рассказываем, как правильно сформировать и использовать нераспределенную прибыль для общества с ограниченной ответственностью. Рассматриваем распространенные варианты с точки зрения пользы для бизнеса, правомерности и налогообложения. Затрагиваем вопросы распределения прибыли при ликвидации предприятия.

Нераспределенная прибыль — это доход после уплаты налогов, который участники общества должны распределить на какие-либо цели. Например, погашение убытков прошлых лет, создание резервного фонда или вывод данных средств из оборота.

Описанная прибыль аккумулируется на счете 84 «Нераспределенная прибыль (непокрытый убыток)», и под этим понятием могут подразумевать не только доход, но и убыток компании. В этой статье мы рассмотрим именно вариант с прибылью.

Нераспределенная прибыль — это фактически чистая прибыль организации, но в годовой отчетности они будут равны, только если в течение года не было распределения прибыли собственниками и у компании нет отложенных налоговых обязательств. Плюс нераспределенная прибыль считается не только за год, но и за все время работы ООО.

Прибыль по итогам года

Результат деятельности компании за год отражается на активно-пассивном счете 90 «Продажи». Итоговое сальдо переносится на счет 99 «Прибыли и убытки».

Проводка: Дт 90 Кт 99 — в случае прибыли / Дт 99 Кт 90 — в случае убытка.

Все основные операции ООО должны проходить по счету 91 «Прочие доходы и расходы». Итог также переносится на счет 99.

Проводка: Дт 91 Кт 99 — в случае прибыли / Дт 99 Кт 91 — в случае убытка.

Таким же образом на счет 99 переносятся доходы и расходы, проходящие по другим счетам, например, это могут быть показатели со счетов 76 «Чрезвычайные доходы и расходы» и «Материалы», потом вычитается налог на прибыль (проводка Дт 99 Кт 68). Последней проводкой года итоговое сальдо (прибыль или убыток) со счета 99 списывается на счет 84 «Нераспределенная прибыль».

Проводка: Дт 99 Кт 84 — в случае прибыли / Дт 84 Кт 99 — в случае убытка.

Прибыль прошлых лет

По умолчанию нераспределенная прибыль прошлых лет также аккумулируется на счете 84 (копится там с открытия предприятия). Накопительный учет удобен тем, что при нем убыток автоматически покрывается прибылью прошлых лет, но с ростом бизнеса собственникам может потребоваться больше наглядности. Тогда можно использовать погодовой: открыть субсчета и добавить строки в баланс. Субсчета могут быть разными, в зависимости от потребностей.

При этом прибыль прошлых лет в любом случае учитывается при расчете итогов за текущий год, и если в расчетах за прошлые годы были ошибки, их учитывают в итоге за отчетный год.

Как ее потратить

По закону об ООО ( 08.02.1998 N 14-ФЗ (ред. от 31.07.2020) «Об обществах с ограниченной ответственностью») решать, как распределить прибыль, могут только владельцы компании на общем собрании.

Собрание по итогам года проводят в период с 1 марта до 30 апреля (совещания по распределению прибыли прошлых лет можно провести и в другое время). По итогам встречи оформляется протокол.

Чаще всего прибыль распределяется по следующим статьям:

Распределение между участниками

Самый популярный вариант. Главное условие, которое должно быть соблюдено, чтобы на момент распределения стоимость чистых активов общества была не меньше его уставного капитала и резервного фонда (ст. 29 Закона об ООО).

Выплаты владельцам компании облагаются НДФЛ, если участники — физлица, и налогом на прибыль, если участники — юрлица. Прибыль им можно выплачивать деньгами или имуществом (в законе об ООО на это запрета нет).

Если недостаточно денежных средств, то порой это идет вам на руку: не нужно предварительно реализовывать имущество и платить НДС с реализации. И в судебной практике были случаи, когда передача имущества в качестве дивидендов действительно не признавалась реализацией (например, Постановление ФАС Уральского округа от 23.05.2011 по делу N А07-14871/2010). Но, согласно более позднему «Письму ФНС России от 15.05.2014 N ГД-4-3/9367», выплата дивидендов имуществом реализацией все-таки считается и, соответственно, облагается НДС.

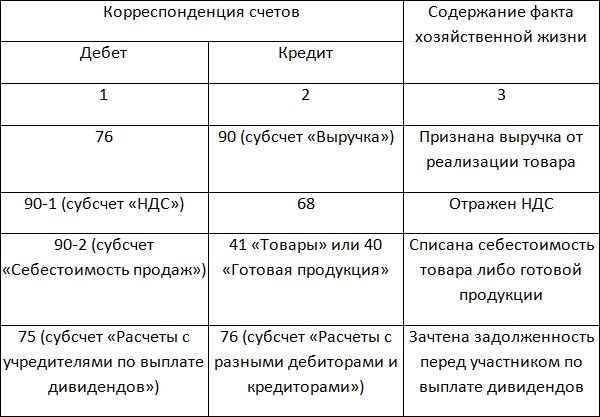

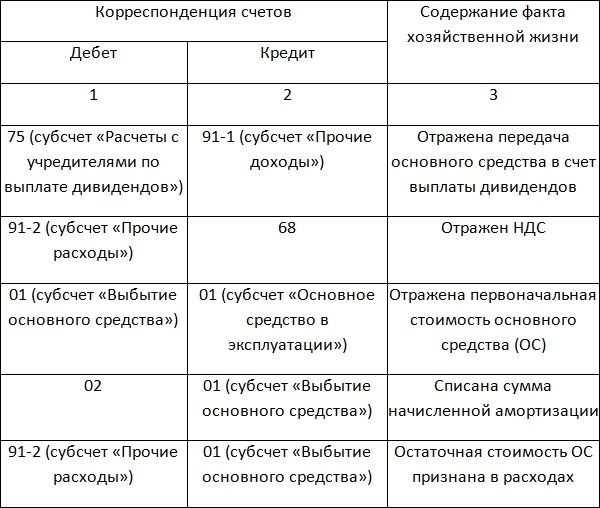

Выбирая такой способ и не включая стоимость передаваемого имущества в базу по НДС, компания должна понимать, что действует на свой страх и риск. Провести следующим образом:

дебет 84 «Нераспределенная прибыль (непокрытый убыток)» — кредит 75 «Расчеты с учредителями».

Какие варианты можно рассмотреть:

При безналичном расчете: Дебет 75 «Расчеты с учредителями» — Кредит 51 «Расчетные счета». Наличными: Дебет 75 «Расчеты с учредителями» — Кредит 50 «Касса»

Резервный фонд

Резервный фонд — это финансовая «подушка безопасности» компании. Из него выплачивают долги, покрывают убытки, выкупают доли у участников и облигации у инвесторов, совершают сделки.

ООО не обязано его иметь, но может при необходимости создать. Размер фонда и ежегодных отчислений в него, их порядок и процедура использования средств фонда прописываются в уставе. После внесения изменений в устав их нужно зарегистрировать в ЕГРЮЛ (п. 4 ст. 12 Закона об «ООО»).

В балансе резервный фонд отражается в разделе III «Капитал и резервы» по стр. 1360, то есть при его создании часть прибыли переходит на другую статью капитала. Это улучшает структуру баланса, потому что собственники не смогут вывести эти средства из оборота предприятия. И никакими налогами такая операция не облагается. Провести следующим образом: дебет 84 «Нераспределенная прибыль (непокрытый убыток)» — кредит 82 «Резервный капитал».

Увеличение уставного капитала

С развитием компании размер уставного капитала может перестать отвечать требованиям бизнеса, например, он может оказаться недостаточным для привлечения инвестиций. Если у общества достаточно прибыли, которую собственники готовы на это потратить, можно ее использовать, не прибегая к дополнительным вкладам участников и привлечению новых людей в организацию.

При увеличении УК ООО за счет имущества, номинальная стоимость долей всех участников возрастает пропорционально (п. 3 ст. 19 Закона об «ООО»).

При этом участники фактически не получают имущества, поэтому прибыли, которая облагается НДФЛ, возникать не должно. Например, в судебной практике были случаи, когда рост номинальной стоимости доли в ООО действительно не признавался доходом, пока участник не реализовывал свое имущественного право. Но, согласно Письму Минфина РФ от 22.05.2017 N 03-04-06/31351, основанному на ст. 217 НК РФ, если номинальная стоимость увеличивается за счет нераспределенной прибыли, а не за счет переоценки, это считается прибылью и должно облагаться НДФЛ.

Если организация решает следовать указаниям Минфина РФ, то для каждого участника она должна рассчитать сумму налога, удержать ее из доходов при их фактической выплате и перечислить в бюджет (п. 1, 2, 4 ст. 226 НК РФ). Но в таком случае ООО не выплачивает участнику денежных средств в текущем году, поэтому удержать НДФЛ невозможно. Тогда, согласно п. 5 той же статьи, нужно в письменной форме сообщить участнику ООО и в налоговую по месту учета о невозможности удержать налог, при этом указать сумму самого налога и сумму дохода, с которого он не удержан. Сделать это компания обязана до 1 марта года, идущего за тем годом, в котором возникли такие обстоятельства.

При увеличении уставного капитала, как и при создании резервного фонда, изменения также нужно внести в устав и зарегистрировать. И только после этого создавать запись в бухучете. Провести следующим образом: дебет 84 «Нераспределенная прибыль (непокрытый убыток)» — кредит 80 «Уставный капитал».

Другие варианты

Инструкция по применению плана счетов ограничивает возможности распределения прибыли со счета 84, поэтому, если собственники решили ее использовать на приобретение имущества, выплату премий сотрудникам или социальные расходы, то профинансировать такие расходы из прибыли можно, но распределять ее на них в бухучете неправильно. Вместо этого прибыль нужно оставить на балансе, а расходы отражать по соответствующим счетам. Они будут уменьшать прибыль текущего периода и, соответственно, в будущем и нераспределенную прибыль по итогам года.

Если участники общества решили покрыть прибылью убытки прошлых лет, и в организации ведется накопительный учет прибыли, то это произойдет автоматически. Если ведется погодовой учет с субсчетами к счету 84, то нужно перевести прибыль с одного субсчета на другой, например: «Дебет 84 субсчет „Нераспределенная прибыль отчетного года“ — Кредит 84 субсчет „Непокрытый убыток прошлых лет“ — направлена чистая прибыль на погашение убытков прошлых лет».

Куда направить прибыль при ликвидации ООО

Когда компания закрывается, ее прибылью считаются все денежные средства, отраженные в ликвидационном балансе.

Сначала из прибыли нужно заплатить зарплату и выходные пособия сотрудникам, произвести обязательные отчисления в бюджет, погасить долги перед остальными кредиторами (обычно контрагентами). Та часть прибыли, которая останется после всех этих выплат, будет считаться нераспределенной и должна распределяться в следующем порядке (п. 1 ст. 58 Закона об ООО):

Если денег не осталось, нераспределенная прибыль выплачивается участникам общества в виде имущества (п. 1 ст. 8 Закона об ООО и ст. 58 Закона об ООО). Без этого не получится сдать в ФНС нулевой ликвидационный баланс, который требуется для завершения процедуры ликвидации.

Выплатить распределенную прибыль имуществом нужно в стандартные для ООО сроки — в течение 60 дней. Если за этот период участник не получил, что ему причиталось, он может потребовать выплату еще в течение трех лет (п. 3 ст. 28 Закона об ООО).

Имущество, стоимость которого равна стоимости доли в уставном капитале, не облагается налогами. Если оценка имущества выше, то разница в суммах считается дивидендами и облагается соответствующими налогами. Но если собственник решит реализовать полученное имущество, он может уменьшить доход и на стоимость приобретения, и на сумму уплаченных налогов (см. Письмо Департамента налоговой и таможенной политики Минфина России от 5 октября 2018 г. N 03-03-06/2/71759).

Порядок выплаты дивидендов учредителям в ООО в 2021 году

Источник дивидендов ООО

Дивиденды (или же доходы от использования чистой прибыли) — доходы, получение которых доступно участникам ООО (п. 1 ст. 28 закона «Об ООО» от 08.02.1998 № 14-ФЗ). Соответственно, для выдачи такого дохода необходимо, прежде всего, наличие чистой прибыли. Она определяется по данным бухучета (письмо Минфина РФ от 20.09.2010 № 03-11-06/2/147).

У ООО есть возможность выбрать периодичность выплаты дивидендов учредителям: поквартально, по полугодиям или за год — в зависимости от размера чистой прибыли за каждый из этих периодов. Учитывая, что прибыль считают нарастающим итогом за год, окончательная ее сумма будет известна по завершении налогового периода, и только тогда можно будет установить окончательную сумму возможных к выплате доходов. Поэтому во избежание ситуаций, когда выплаченные в течение года дивиденды превысят допустимую их сумму по году, лучше распределять их по завершении года по результатам утвержденной годовой бухотчетности.

ВНИМАНИЕ! Налоговая база по доходам в виде дивидендов определяется по каждой выплате отдельно (п. 3 ст. 214 НК РФ). Поэтому полагаем, что, даже если по итогам года организация получит убыток или ее чистая прибыль окажется меньше суммы выплаченных промежуточных дивидендов, изменять их квалификацию для целей налогообложения не нужно.

О том, в каких случаях бухотчетность ООО может иметь упрощенную форму, читайте в материале «Упрощенная бухгалтерская отчетность для малых предприятий за 2020 год».

Что нужно для выплаты дивидендов?

Правила выплаты дивидендов учредителям ООО в 2021 году по-прежнему базируются на ограничениях, содержащихся в ст. 29 закона № 14-ФЗ и требующих:

Соответствие этим ограничениям должно иметь место как на дату возникновения решения о выдаче, так и на момент выплаты дохода. Если решение уже принято, а к моменту выдачи условия таковы, что не позволяют осуществить выплату, то она будет сделана после исчезновения этих условий (п. 2 ст. 29 закона № 14-ФЗ).

Решение относительно выплат принимают сами участники, созывая общее собрание. Проводят его не ранее, чем за соответствующий период будет составлена бухотчетность, позволяющая судить о соответствии установленным законом ограничениям. По году отчетность должна быть утверждена. Собрание, на котором это делают, созывают не ранее 1 марта и не позднее 30 апреля года, идущего за ним (ст. 34 закона № 14-ФЗ). К этому собранию обычно приурочивают и вопрос распределения дивидендов.

Факт проведения собрания оформляют протоколом, составленным по принятой в ООО форме, в котором относительно дивидендов должна присутствовать следующая информация:

В протоколе допустимо указание единой суммы, предназначающейся к выплате, т. к. в ООО порядок, согласно которому осуществляется распределение дивидендов, либо отражен в уставе, либо является результатом раздела в пропорции к долям (п. 2 ст. 28 закона № 14-ФЗ).

Формой выдачи, помимо денежной, может стать имущественная. Однако выдача имуществом приравнивается к реализации (письмо Минфина РФ от 07.02.2018 № 03-05-05-01/7294, от 25.08.2017 № 03-03-06/1/54596, от 17.12.2009 № 03-11-09/405) и будет очень невыгодной с точки зрения налогообложения. Поэтому предпочтительны денежные платежи.

Срок выдачи либо содержится в уставе, либо устанавливается собранием. Но он не может выходить за пределы периода в 60 дней с даты собрания, вынесшего решение по выплатам (п. 3 ст. 28 закона № 14-ФЗ). Если срок нигде не зафиксирован, то считается, что он равен 60 дням.

В случае наличия в ООО единственного учредителя необходимость созыва собрания отсутствует, и о протоколе речь не идет. Его заменяет решение учредителя.

Распределение дивидендов

При наличии единственного учредителя вопрос распределения не встает. Он получает всю выделенную на цели выплат сумму.

Если участников несколько, распределение чаще всего будет пропорциональным доле вклада в УК. Величину дивидендов, приходящуюся на каждого, определяют умножением общей выделенной для распределения суммы на процент, отражающий долю участия.

Если распределение не будет соответствовать пропорции или алгоритму, установленному уставом, то в отношении выплат физлицам это может привести к спорам с внебюджетными фондами, в которые не производятся начисления на суммы законно выплаченных дивидендов. А суммы превышений будут сочтены обычным доходом, для которого эти начисления обязательны.

На что обратить внимание при распределении чистой прибыли предприятия, читайте в статье «Какой порядок распределения чистой прибыли (нюансы)?».

Порядок выплаты дивидендов

Как и ранее, фактическую выплату дивидендов в 2021 году осуществляют с удержанием налога. Их применяют независимо от года, за который происходит начисление, к платежам, произведенным в 2021 году:

Если ООО, выдающее дивиденды, является также и их получателем, то для дивидендов, выплачиваемых после 31.12.2020 установлен новый порядок зачета налога на прибыль в счет НДФЛ (п.3.1 ст. 214 НК РФ).

Чтобы рассчитать НДФЛ к уплате, воспользуйтесь формулой:

Чтобы определить базу для суммы налога к зачету, нужно выбрать наименьшую величину из двух баз:

Подробнее о расчете налога с дивидендов читайте в статьях:

Оплату налогов осуществляют не позднее 1-го рабочего дня, следующего за днем выплаты, независимо от того, кому платятся дивиденды:

Налоговые аспекты, а также бухучет при выплате дивидендов, подробно рассмотрели эксперты К+. Вы можете получить бесплатный пробный доступ к системе и перейти к Путеводителю.

Если дивиденды не получены участником в установленный решением срок, то он может обратиться за ними в течение 3 лет (или 5 лет, если оговорка по этому сроку есть в уставе) с даты завершения 60-дневного срока, отведенного на оплату (п. 4 ст. 28 закона № 14-ФЗ). По прошествии срока, установленного для обращения, требования о выплате не исполняют, а сумму неистребованных дивидендов возвращают в состав прибыли.

Отчетность при дивидендах

Выплату дивидендов в ООО сопровождает представление отчетности:

ВНИМАНИЕ! Справки 2-НДФЛ, как самостоятельный отчет, в последний раз сдаются по итогам 2020 года. С отчетной кампании за 1 квартал 2021 года сведения из 2-НДФЛ включаются в расчет по форме 6-НДФЛ.

Подробнее о внесении данных по дивидендам в форму 6-НДФЛ читайте в материале «Как правильно отразить дивиденды в форме 6-НДФЛ?».

2) по прибыли — в виде декларации, в которую кроме титульного листа входят подраздел 1.3 раздела 1 и лист 03, сдаваемой в ИФНС в сроки, установленные для такой отчетности: промежуточной — до 28 числа месяца, идущего за отчетным периодом, окончательной (по году) — до 28 марта последующего года.

Подробности налоговой отчетности при выплате дивидентов изложены в системе КонсультантПлюс. Получите пробный бесплатный доступ к системе и следуйте рекомендациям экспертов.

Итоги

Порядок выплаты дивидендов учредителям в 2021 году не изменился. До принятия решения о выплате дивидендов необходимо проверить, не нарушаются ли ограничения, при которых выплата невозможна. Налогообложение операций по выплате дивидендов зависит от формы их выплаты, срока владения долей в уставном капитале, того, получало ли ООО дивиденды от других компаний, и того, кем является получатель дивидендов — российской или иностранной организацией / физическим лицом. Значительные изменения приняты в части расчета НДФЛ. Во-первых при выплате дивидендов свыше 5 млн.руб. применяется ставка 15%. Во-вторых утвержден новый порядок зачета налога на прибыль в счет НДФЛ, удерживаемого из дивидендов.